ミニマリストの思考が投資に向いている2つの理由。ミニマリストであることの4つのメリット・デメリット

ミニマリストとは?

ミニマリストとは、身の回りのものを必要なものだけの最小限にして生活をする人のことをいいます。ミニマリストになると、使っていないもの、なくても困らないものを処分し、または買わないことで、モノを減らし、すきっきりした生活を送ることができます。

ミニマリストのことを「ものを持ちたくない人」「ものを捨てられる人」だと誤解している方もいますが、それはミニマリストの本質ではありません。

大切なのは、捨てることではなく本当に必要な質の良いもののみで生活をすることで、ミニマリストの本質もそこにあります。すなわち、「必要なもの・好きなものは徹底的に残す」という考え方です。

ミニマリストであることの4つのメリット・デメリット

必要なものや好きなもので本当に質の良いものだけで生活するミニマリストですが、ものを最小限にすることで生まれるメリットとデメリットがあります。

■メリット

1.家の中がすっきりする

ものが少ないため、家をきれいに保つことができます。

散らかっていないことから、ものを探すために時間が費やされることがありません。

また、モノが少ないことで片付けに時間をかけずに、掃除がしやすくなります。

さらには、家がすっきりすることで精神的にも落ち着ける空間で毎日過ごすことができます。

2.無駄使いをしない

モノを買うときにも本当に必要かどうか、モノが増えてしまわないか考えるため、必要なもの以外買いません。そうすることで結局使わなかったという無駄遣いがなくなります。

3.在宅ワークに効率がよくなる

新型コロナウィルス感染症の感染防止の影響で、企業で在宅ワークが増えていますが、自分の趣味のものなどで部屋が散らかっていては、仕事に集中できません。在宅ワークするときの部屋がすっきりしていれば、仕事に集中できる環境になります。

また、在宅ワークに限らず家でする仕事や作業、掃除までも、部屋がすっきりしていることで作業効率が良くなります。

■デメリット

4.必要なものまで捨ててしまう

不要だと思って捨てたものが後々必要となってしまうことがあります。再度買いなおすのはもったいない上、写真や絵などの思い出は買いなおせません。

生活用品や洋服は1年以上たって使ってないなら捨てるなど、急いで捨てるのではなく一定期間様子を見てから捨てると良いでしょう。

また、写真や絵はデータで残すこともできますが、大切なものは限定して取っておくのがおすすめです。

ミニマリストの考え方が投資に有利な2つの理由

ミニマリストの「質の良い自分に本当に必要なものだけで生活する」という考え方は、投資にも役立ちます。

1.「取捨選択」の達人

ミニマリストは、むやみに物を捨てるのではなく自分が好きだと思う、本当に必要なものだけを残してその他のものは処分します。それは、「自分のもっている軸」に沿って必要なものだけを選んでいるということです。「必要なもの」「好きなもの」など決まった軸で判断する、というのは投資の際にも大切です。

投資で利益を得るには、本当に質の良い会社や銘柄を信じて持ち続けるという自分なりのルールが必要です。少し株価が下がった、経済全体で悪いニュースが出てきたなど周りの情報に惑わされることなく、自分が信じた銘柄を購入して、大きな利益になるまで持ち続けることが必要です。

これは、ミニマリストの質の良い本当に自分にとって必要なものだけを持つという精神に通じています。

2.長期でモノを大事にする

ミニマリストは、質の良い本当に自分にとって必要なものは長く大切に持ち続けます。

投資も同じで、長期で自分が良いと信じた銘柄を大切に保有し続けることで、安定的な利益を生み出し、将来大きな資産となります。

ミニマリストに最適な投資法とは?

質の良い本当に必要なものだけで生活するミニマリストに最適な投資方法は、投資信託への積立投資です。

<様々な投資>

| 投資先 | 特徴 | 投資期間 |

|---|---|---|

| 投資信託 | 投資先により異なるが、株式等で運用されているため、債券より価格変動が大きい。複数銘柄に分散投資している分、個別銘柄に投資するより価格変動が小さい。 | 長期 |

| 株式 | 銘柄によって大きな株価変動があり、大きく儲けることもできる。 | 短期~中期 |

| FX | レバレッジをかけることにより少額で大きな資金を運用し大きく儲けることができるが、その分自己資金を失う可能性もある。 | 短期 |

| 仮想通貨 | 価格変動が予想しづらいが、大きな利益になる可能性もある。 | 短期 |

ミニマリストは、長期で自分に必要な銘柄に投資するのが最適でしょう。

したがって、長期で積立投資できる投資信託への投資がおすすめです。

投資信託は、1つの会社のみに投資するのではなく複数銘柄に分散して投資されているパックのような商品です。個別の対象銘柄の選定はプロの投資家が行うため、個人投資家はどの投資信託に投資するか選べば後はプロに運用を任せておけば良いのです。

投資信託には、株式、不動産REIT、海外債券など資産の種類別で選んだり、または1つの投資信託が分散して様々な資産に投資している投資信託もあります。

リスクの大きさつまり変動の大きさは不動産REIT>株式>海外債券となり、リスクが大きければ大きな利益を得られる一方で損失は大きくなる可能性があり、リスクが小さいと期待できる利益も小さくなります。

また、日本、米国などの先進国、新興国別など投資先の地域別に選ぶこともできます。地域ごとにもリスクは新興国>先進国>日本というようにリスクの大きさに違いがあります。

自分がどの地域が伸びるか、どの資産ならリスクを許容できるかで投資先を選ぶと良いでしょう。

投資する投資信託を選んだら後は長期で積立投資をするだけです。

長期で積立投資とは、毎月等一定間隔で買い付けし(積立)、5年~20年の長い期間投資し続けることです。

長期積立により得られるメリットは「ドルコスト平均法」の効果があることです。ドルコスト平均法とは、一定金額を一定間隔で買付することで買付単価を引き下げる効果がある方法のことをいいます。

投資は本来、一番安い価格で一括購入することができれば、一番利益が上げられます。しかしながら、そのタイミングを見極めるのはプロでも難しく、ましてや初心者の方なら高値掴みしてしまうおそれもあります。

そこで、毎月一定金額を買う積立を行うことで、価格が安いときはたくさんの口数を買い、価格が高いときは少ない口数しか買えないので、一番安いときに買えなくても1口あたりの平均取得単価を相対的に下げることができます。長期で行うほど時間軸の分散になり、買付単価を下げる効果が高くなります。

金融庁の投資信託保有者の損益調査によれば、約50%の人が損をしています。残り半分の利益を出している人の特徴において、長期で保有していることが挙げられました。

保有期間が5年と長くなるほど運用損益がプラスになっている顧客割合が高く、5年近く保有している割合が多い金融機関では70%の顧客の運用損益がプラスになっていました。

つまり、長期で保有することで運用損益をプラスにできる確率が高くなることが分かります。

(参考)金融庁 平成31年1月29日

「販売会社における比較可能な共通KPIの傾向分析」

https://www.fsa.go.jp/news/29/sonota/20170728/bunseki2.pdf

長期積立投資であれば、最初に投資信託の銘柄を選べば後は自動で毎月積立するだけなので、後は投資に時間を割く必要がありません。

そして、長期で価格変動に関係なく積立することが大切なので、日々のニュースや価格変動に惑わされずに毎月積立をやめないことが大切です。

このような投資方法は、自分が本当に必要なものは大切に持ち続けるミニマリストには向いている投資法でしょう。

さらに、今ならこのような長期積立投資で投資を行う場合に、得られた利益が非課税になる制度があります。

<つみたてNISA>

| 利用できる方 | 日本居住の20歳以上の方 |

|---|---|

| 投資対象 | 金融庁指定の長期資産形成に適した一定の投資信託 |

| 非課税対象 | 上記投資信託から得られる売却益と分配金 |

| 口座開設可能数 | 1人1口座 (一般)NISAとの併用不可 |

| 非課税投資枠 | 新規投資額毎年40万円上限 |

| 非課税期間 | 最長20年間 |

| 投資可能期間 | 2018~2037年 |

つみたてNISA口座とは証券会社の通常口座とは別に作る口座で、金融庁指定の長期運用に適した対象の投資信託に積立投資を行うことを条件に利益は非課税になります。

証券会社の通常口座開設と同時に開設することもでき、利益を非課税にするためにはこのつみたてNISA口座で投資をします。

指定されている投資信託の銘柄は、長期運用に適した低コストの投資信託です。投資信託の手数料には、買付時にかかる買付手数料と保有期間中に日々引かれる信託報酬という手数料があります。

つみたてNISA対象の投資信託は全て買付手数料が無料です。また、信託報酬も一定以下の低いものとなっています。

信託報酬は、毎日引かれているので、この信託報酬が高いと長期運用では手数料が大きくかさみ、運用利益を潰してしまいます。つみたてNISA対象の投資信託は、銘柄選びが難しい初心者の方でも、長期運用に適したコストが低い投資信託を選ぶことのできる投資に失敗しにくい仕組みになっています。

積立投信におすすめ証券会社5社比較

<つみたてNISA口座証券会社比較>

| 証券会社 | つみたてNISA銘柄数 | サービス |

|---|---|---|

| 楽天証券 | 158本 | ・楽天クレジットカード決済できる(100円につき1ポイント付与) ・保有残高ごとにポイント付与 ・ポイントを買付代金に充当できる |

| SBI証券 | 163本 | ・保有残高毎にポイント付与 ・積立にポイントは使用不可 |

| マネックス証券 | 150本 | ・保有残高毎にポイント付与 ・ポイントはamazonギフト等に交換 |

| 岡三オンライン | 取扱なし | - |

| 松井証券 | 154件 | ・保有残高毎に現金還元 |

つみたてNISA口座で積立投資を始めるなら、楽天証券がおすすめです。

楽天証券は、投資信託の積立を年会費永年無料の楽天クレジットカード決済できる(毎月5万円まで)ので、決済代金の1%のポイントを貯めることができます。また、保有期間中に投資信託残高に対してポイントが付与されます。貯めたポイントを投資信託購入代金に充当することもできるので、お得に積立ができるため、おすすめです。

投資信託積立を毎月5万円まで楽天クレジットカード決済できる

投資信託の購入代金を年会費無料の楽天クレジットカード決済で積立できることで、積立代金の1%ポイントが付与されます。例えば、毎月5万円楽天クレジットカード決済で積立した場合、毎月500ポイント、年間6,000ポイント貯めることができます。

保有残高ごとにポイント付与

楽天証券で投資信託を保有していると、保有しているだけでポイントが付与されます。

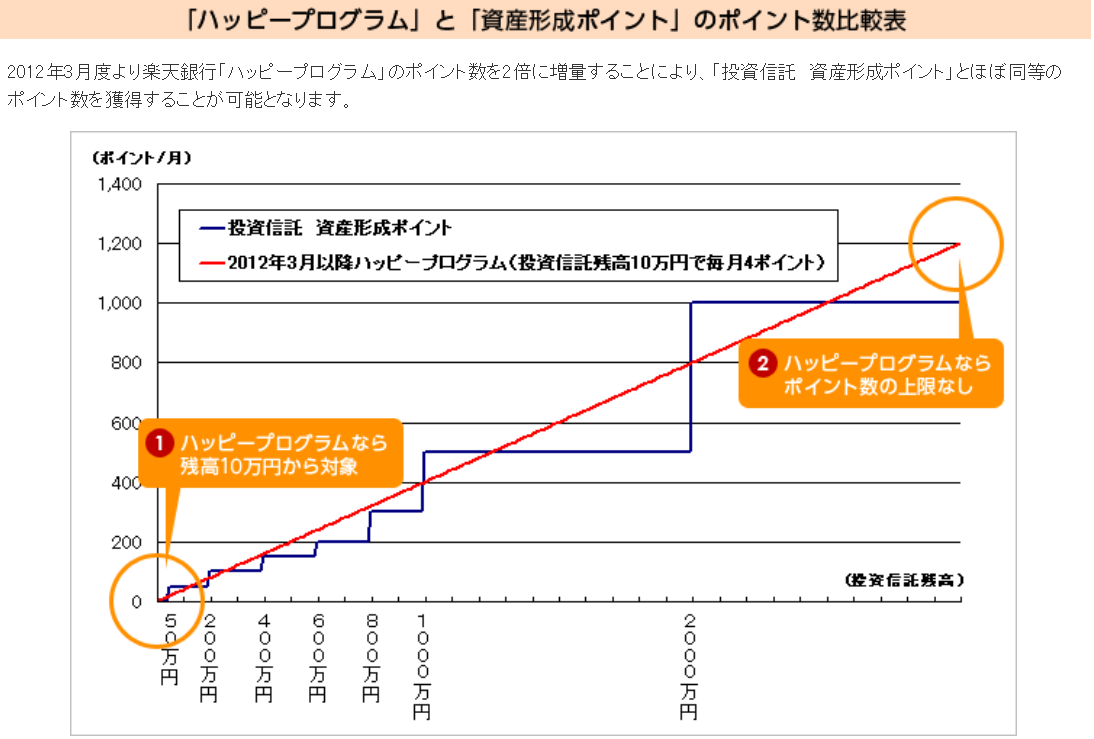

楽天証券の投資信託の保有に対してポイントが貯まる仕組みは、「資産形成ポイント」と「ハッピープログラム」の2種類あります(併用不可)。

資産形成ポイントは、投資信託の保有残高50万円以上の方に、毎月末の残高に応じてポイントが付与されます(上限残高2,000万円に対して1,000ポイント)。

■資産形成ポイント

| 月末残高 | 付与ポイント数 |

|---|---|

| 50万円~200万円未満 | 50ポイント |

| 200万円~400万円未満 | 100ポイント |

| 400万円~600万円未満 | 150ポイント |

| 600万円~800万円未満 | 200ポイント |

| 800万円~1,000万円未満 | 300ポイント |

| 1,000万円~2,000万円未満 | 500ポイント |

| 2,000万円以上 | 1,000ポイント |

一方、ハッピープログラムは楽天銀行の口座があり、楽天証券と口座連携する「マネーブリッジ」をしている場合に、投資信託の残高10万円以上の方に毎月末10万円ごとに 4ポイント受け取れます。資産形成ポイントと異なり、ポイント付与に上限がなく、残高10万円以上からポイントが受け取れるのが特徴です。

マネーブリッジを行っていると資産形成ポイントの対象外になりますが、残高によっては資産形成ポイントの方が多くポイントを受け取れることもあります。

2.楽天スーパーポイントで投資ができる

楽天スーパーポイントは、楽天市場などの楽天グループ利用時、マクドナルドなどの楽天スーパーポイントが貯められる実店舗でのポイントカード提示、楽天カードでの決済で貯めることができるポイントです。その貯めたポイントを1ポイント→1円として投資信託購入代金に充当することができます

また、積立時にポイントを自動充当することもできます。投資信託は100円から投資できるので、100ポイントあればポイントだけで投資することも可能です。

4.楽天グループ連携でさらにお得!

楽天証券を楽天銀行と連携させる「マネーブリッジ」に登録すると、楽天銀行の普通預金金利が大手銀行の100倍の0.1%になり、楽天証券の購入代金を銀行から振替したり振り込んだりしなくても楽天銀行にある資金で投資することができるため、煩雑な入金手続きが不要になります。

また、楽天証券で【楽天スーパーポイントコース】に設定し投資信託を500円以上、ポイントを1ポイント以上使用して投資すると、楽天市場のポイント倍立が+1倍になったり、楽天カードの引き落としを楽天銀行にするとさらに+1倍になったりと、楽天市場で買い物する方は、楽天証券を利用すればするほどお得になります。

楽天市場のIDがあれば、入力作業の手間なく口座開設できるので手続きしてみましょう。

手数料が安く低コスト取引が可能な証券会社

取引手数料が最安水準の証券会社。

楽天ポイントを1ポイント1円として投資をすることも可能!

さらに、手数料から1%の楽天ポイントがキャッシュバックされるなど、手数料を徹底的に抑えたい方に最適な口座になっています。

投資信託本数※ |

|

|---|---|

つみたて投資枠 |

|

最低積立金額 |

100円~ |

ポイント投資 |

◎ |

スマホで取引 |

〇 |

現物取引手数料 |

0円~ |

IPO件数 |

|

特徴 |

投資で楽天ポイントが貯まる、使える! |

- このコラムに関連するコンテンツ

-

- 【決定版】3分でわかる株の買い方・始め方。初心者向けに株式投資の基本を解説!

- 早めに作っておかないと絶対に損する!100円から積立可能なNISA対応の証券会社3選

- つみたてNISAの注意すべきデメリット3つを解説。100円の投資で年間1万円以上儲かるための裏技とは?

- NISA、つみたてNISA、iDeCoは3つのシチュエーション別に使い分けるべし!おすすめの証券会社7社比較

- 投資信託でローリスクに年間20万円安定収入を得る方法

- ロボアドとは?5つのメリット・デメリットを解説。楽天証券やSBI証券、ウェルスナビなど8社のロボアドについて徹底比較!

- 【決定版】3分でわかる株の買い方・始め方。初心者向けに株式投資の基本を解説!