0円でIPOの抽選に参加する方法とは? 落選してもチャンスあり! IPOで約95%を網羅する証券会社

IPOとは何か?

IPOは、Initial Public Offeringの略で、「新規上場株式」という意味です。未上場の企業が、株式市場に上場するときに売り出す株式を申込期間(ブックビルディング期間)に申込し、抽選されて当選すると購入することができます。

IPOの株式を当選して購入することができれば、未上場の企業が上場したときに初めて付いた値段「初値」で売却すれば、申込時の購入した価格「公募価格」より初値が高く、大きく利益を上げることができる可能性があります。

■IPOに全て(リート除く)当選して、初値で売却した場合の年間売却利益

| 年 | IPO上場企業数 | 初値での売却利益 |

|---|---|---|

| 2018年 | 90社 | 21,896,200円 |

| 2017年 | 90社 | 19,195,500円 |

| 2016年 | 83社 | 11,123,800円 |

| 2015年 | 92社 | 14,931,200円 |

| 2014年 | 77社 | 14,336,900円 |

| 2013年 | 54社 | 11,309,800円 |

| 2012年 | 46社 | 3,152,500円 |

| 2011年 | 36社 | 1,484,600円 |

表のように、IPOに当選して初値で売却すれば売却益を得やすくなっています。2017年、2018年は9割のIPOの初値が公募価格を上回っているため、損をするリスクも低くなっています。

IPOを買うにあたって注意すべきポイント~資金なしでIPOを購入する方法~

1. IPOはどの証券会社でも買えるわけではない

IPO自体はどの証券会社でも取り扱ってはいるのですが、IPOの個別の銘柄ごとに取扱証券会社が違うため、たくさんのIPO銘柄を取り扱っている証券会社に口座があればたくさんの銘柄数に申込できますが、少しのIPO銘柄数しか取扱がない証券会社にしか口座がないと、申込機会が少なくなってしまいます。

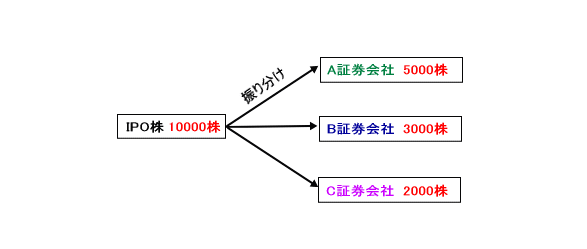

2.証券会社によって割当株数が違う

これはIPO株の割当例です。A証券会社は5,000株、B証券会社は3,000株、C証券会社は2,000株を割当されている場合、どの証券会社にIPO株を申し込むべきでしょうか。

当選するためには、たくさんの株数の割当があるA証券会社に申込すると良いでしょう。 このように、IPOの株はどの証券会社にも平等に割当されるわけではなく、各証券会社によって割当株数が異なります。そのため、当選するためにはたくさんの株数の割当を受けている証券会社で申し込むことが当選への近道となります。

3. IPO申込時に、資金が必ずしも必要ではない証券会社もある

通常、IPOの申込には申込する「IPO銘柄の仮条件上限価格×申込株数」の資金を前もって入金しておき、申込できる「前受金制度」を取っている証券会社が多くあります。

IPOは資金を用意して申込しても、外れるとその資金は不要になってしまい、さらに、外れてもIPO申込時から抽選結果が出るまで、IPO申込前に入金した資金は引き出せずに縛られてしまいます。

しかし、証券会社の中にはIPO申込時に資金が不要な口座があります。IPO申込時には資金を入れておく必要がなく申込することができ、と抽選結果が出て当選したことが判明してから当選した株数の資金のみ期日までに入金すれば良いのです。そういう場合は、IPOに外れてしまって結局利用できなかった資金が縛られることがなく、当選した資金のみが必要となるため資金効率が良くなります。

IPOを買うにあたって注意すべきポイント

~証券会社別抽選方式の違い~

4. IPOの抽選方式は証券会社によって異なる、自分にあった抽選方式の口座で申し込む

・完全平等抽選方式

1口座につき1票として抽選されます。この抽選方式の場合、少額投資の方でも不利にならずに当選することができます。

例えば、Aさんが10,000株、Bさんが100株申し込んでも、AさんもBさんも同じ1票なので少ない株数で申し込んでいるBさんでも平等に抽選されます。

・平等抽選方式(口数比例抽選方式)

IPO銘柄1単元(100株)ごとに1口として、乱数を割当されます。この方式は、IPO申込に資金を大きく充てられる人が有利に当選することができます。

例えばAさんが10,000株、Bさんが100株申し込むと、Aさんは100票、Bさんは1票と票数大きく差が出て、資金が潤沢でたくさんの株数を申込することができるAさんが断然有利となります。

・ステージ制

過去の取引実績や投信の保有残高によってステージが設定され、ステージランクが高いほど抽選回数が増える仕組みで、普段取引が多い方や投信保有残高がある方が当選しやすくなります。

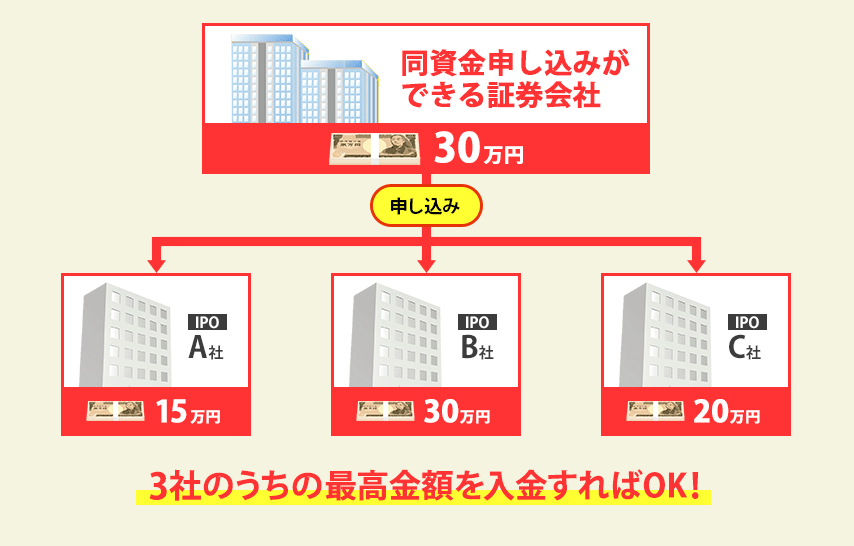

5.同資金申込可能な証券会社であればIPO資金効率を上げることができる

IPOが活況だと、同じ期間に何銘柄も上場することがあります。そんなとき通常IPOの申込は、前受金制度の場合、IPO申込ごとの入金が必要になり、図のようにIPO3銘柄に同期間A社、B社、C社で合計65万円申込時に必要となってしまいます。 しかし、同資金で複数銘柄にIPOに申込可能な証券口座であれば、65万円ではなく3社のうち最高金額を入金すれば良いので30万円の入金のみで申込することができます。

証券会社の特徴を徹底比較

ポイント1.年間取扱銘柄数実績

年間取扱銘柄数実績を比較して、実績でたくさんの銘柄数を取り扱っている会社であれば、申し込みしたい銘柄を取扱する可能性が高く、IPOを申込するためには証券口座が必要となりますがIPOの情報が発表されてから申込期間までの期間が短いため、IPOの取扱証券会社が判明してから、 新規口座開設するのでは間に合いません。したがって、多くの銘柄の取扱をしている証券会社で口座を保有していることがおすすめです。

| 取扱銘柄数 | |

|---|---|

| SBI証券 | 86社 |

| 楽天証券 | 11社 |

| マネックス証券 | 50社 |

| SMBC日興証券 | 66社 |

| 松井証券 | 9社 |

| 大和証券 | 31社 |

| 岡三オンライン | 47社 |

ポイント2.当選するために主幹事証券会社でIPOに申し込む

IPO引受証券会社は、1社だけではなく複数の証券会社で引受シンジケート団「引受シ団」を組成します。その中でも、「主幹事証券会社」、「引受幹事証券会社」、「委託幹事証券会社」という種類に分けられます。

主幹事証券会社は、幹事証券会社の中でも1番、引受株数が多く全引受株数の約8割を占めることがあります。IPOの上場審査や公募価格の算定、上場後のサポートの主たる証券会社として行います。

一方、残りの株数を複数の引受幹事証券会社や委託証券会社が引き受けます。引受幹事会社は、IPOの募集・売出に際する調整や引受・販売を行い、委託証券会社はIPO株を主幹事証券や引受幹事証券から委託されて販売します。

■ネット証券 2018年主幹事数

| 主幹事数 | |

|---|---|

| SBI証券 | 11社 |

| 楽天証券 | 0社 |

| マネックス証券 | 0社 |

| SMBC日興証券 | 20社 |

| 松井証券 | 0社 |

| 大和証券 | 12社 |

| 岡三オンライン | 0社 |

ポイント3.申込時資金不要な証券口座で申し込む

IPOの当選確率を上げるためには、複数の証券口座でIPOを申し込むことが必須ですが、申込時に申込分の資金が必要な証券口座で複数申し込むと申込分×証券口座の資金が必要になります。

また、申込時には当選するかどうか分からない上、当選結果が判明するまで資金が縛られてしまうため資金効率が悪くなってしまいます。そこで、申込時に資金が不要な証券口座にもIPOを申し込んでおけば当選が判明してから資金を入金すれば良いため、資金効率も良くなり、多額の資金は必要ありません。

■ネット証券 申込時の資金要否

| 申込時の資金要否 | |

|---|---|

| SBI証券 | 必要 申込自体はできるが、発行価格決定日の18時までに着金できないと抽選されない |

| 楽天証券 | 必要 預かり資産(株や投信、現金など)内であれば資金がなくても申込可能。当選判明前に購入申込をする必要があり、購入申込には入金・現金化が必要です。 |

| マネックス証券 | 必要 |

| SMBC日興証券 | 必要 |

| 松井証券 | 不要 当選判明後、購入申込期間最終日の15:30時点で着金が必要 |

| 大和証券 | 預かり資産があれば不要 預かり資産(株や投信、現金など)内であれば資金がなくても申込可能。当選したら購入申込時に入金・現金化が必要になります。 |

| 岡三オンライン | 不要 抽選結果が出る抽選日翌営業日の15時までに着金 |

ポイント4.抽選方式を鑑みてIPOを申し込む

・少額資金の方(1単元10万円~30万円)

割当株数が多い主幹事証券の平等抽選方式(口数比例抽選方式)に申し込み、合わせて完全抽選方式の申込時資金不要の証券口座に申し込むのがおすすです。

平等抽選方式だと株数を多く申し込める資金が潤沢な方が票数をたくさん獲得することができ有利となりますが、割当するそもそもの株数が多いため、当選のチャンスがあります。

さらに、当選確率を上げるために、完全平等抽選方式の資金不要の証券口座で合わせて申し込むと1口分の資金で複数の証券口座にIPO申込することができ、当選確率をアップさせることができます。

・資金が多めの方(2単元以上30万円~100万円)

割当株数が多い主幹事証券の平等抽選方式(口数比例抽選方式)で、買えるだけの株数をできるだけたくさん申し込み、口数を多くして当選確率をあげます。さらに完全抽選方式の証券口座で1単元の100株だけ申し込見ます。

・資金が潤沢な方

普段から、ステージ制の証券口座で投信預かりや取引手数料支払いでステージを上げておきます。主幹事証券が平等抽選方式(口数比例抽選方式)であれば買えるだけの株数をたくさん申し込みます。

完全抽選方式では1単元(100株)だけ複数口座で申し込みします。

■ネット証券各社の抽選方式

| 抽選方式、個人ネット配分100%の配分 | |

|---|---|

| SBI証券 | 平等抽選方式(口数比例抽選方式)70% IPOチャレンジポイント配分30% |

| 楽天証券 | 平等抽選方式(口数比例抽選方式)100% |

| マネックス証券 | 完全平等抽選方式100% |

| SMBC日興証券 | 完全平等抽選方式10% 2019年2月下旬以降ステージ制導入 |

| 松井証券 | 完全平等抽選方式70% |

| 大和証券 | 完全平等抽選方式10%~15% チャンス抽選10% |

| 岡三オンライン | ステージ制 |

ポイント5.同資金申込可能な証券口座かどうか確認

IPOを申し込む証券口座が同資金申込可能な口座であれば、複数銘柄の最高金額を入金しておけば良いため、余剰分を他の証券口座でのIPOの申込資金に充てることができます。

■ネット証券 IPO同一資金同時申込可否

| 同一資金同時申込の場合は◯ | |

|---|---|

| SBI証券 | ◯ 抽選日が異なれば、資金が拘束されるのは発行価格決定日の18時から当選結果が出るまで、当選に落選すれば資金が開放されるため抽選日が別日であれば同資金を利用可能。 抽選日が同日の場合、複数銘柄で同資金の申込が可能だが抽選順が1.発行議決日、2.ブックビルディング開始日、3.上場日、4.銘柄コードの順番で抽選され、先の順に抽選された銘柄で当選した場合、次の抽選には参加できなくなる |

| 楽天証券 | × 預かり資産があれば資金不要で申込可能だが、抽選前に購入申込が必要で購入申込時には入金が必要 |

| マネックス証券 | × |

| SMBC日興証券 | × |

| 松井証券 | ◯ |

| 大和証券 | ◯ 預かり資産があれば資金不要で申込可能 |

| 岡三オンライン | ◯ |

SBI証券の魅力をご紹介

IPO取扱銘柄数がダントツで第1位

2018年IPO全上場銘柄数90社のうち86社の約95%を取り扱っているため、SBI証券の口座を保有していれば、IPOの参加への取りこぼしがありません。この実績は大手證券の野村證券の37社、 ネット主要証券と比較してもダントツで第1位となっています。

取引手数料が安い

IPOはどの証券会社で申し込んでも購入手数料はかかりませんが、売却利益を左右する売却手数料はかかります。利益を大きくするためには安い取引手数料の証券会社を選ぶことが重要です。

■ネット証券株式売却手数料(税込)

| 売却金額 | 10万円 | 20万円 | 30万円 | 50万円 | 100万円 |

|---|---|---|---|---|---|

| SBI証券 スタンダードプラン 1日の約定代金によるアクティブプラン |

99円 0円 |

115円 191円 |

275円 286円 |

275円 429円 |

535円 762円 |

| 楽天証券 超割コース いちにち定額コース |

99円 0円 |

115円 191円 |

275円 286円 |

275円 429円 |

535円 858円 |

| マネックス証券 | 99円 | 115円 | 275円 | 275円 | 535円 |

| SMBC日興証券 | 137円 | 198円 | 275円 | 440円 | 880円 |

| 松井証券 (1日の約定代金) |

0円 | 330円 | 330円 | 550円 | 1,100円 |

| 大和証券 | 1,100円 | 1,100円 | 1,035円 | 1,725円 | 3,450円 |

| 岡三オンライン | 108円 | 220円 | 385円 | 385円 | 660円 |

大手証券のネット専用チャンネルのダイレクトコースのような手数料でも、ネット専業証券の取引手数料の方が圧倒的に安くなります。

主要ネット専業証券の中でもSBI証券の取引手数料が格安です。SBI証券の手数料は2種類あり、1注文の約定代金ごとに手数料が決まる「スタンダードプラン」と1日の約定代金ごとに手数料が決まる「アクティブプラン」です。

どちらの手数料体系も主要ネット証券で第1位の安さです。

IPOにいつかは必ず当選できるIPOチャレンジポイント制度

IPOの抽選方式は、平等抽選方式(口数比例抽選方式)が70%で残りの30%はチャレンジポイント制度となります。チャレンジポイント制度とは、IPOの抽選ごとに申込株数に関係なく、当選に外れると受けとることができるポイントで、 抽選に外れてポイントを貯めると、チャレンジポイント配分でポイントが多い人から順にIPO株が配分されます。

したがって、外れるごとにポイントが受け取れたくさんポイントを貯めれば、いつか必ず当選することができるのです。

2018年の取扱銘柄数第1位、主幹事数11社という実績に加えて、取引手数料の安さ、IPOチャレンジポイント制度があるSBI証券の口座でIPO抽選に参加してみましょう。

時間がない方、投資が不安な方のためにこんな投資方法もあります!

楽天証券の投資信託をお勧めしたい3つの理由

① 全世界の株式、債券、不動産、金などへ分散投資ができる

投資信託とは、自分の資金を投資のプロ(ファンド)へ預け、代わりに運用してもらう金融商品です。

投資信託には以下のようなメリットとデメリットがあります。

投資信託のメリットとデメリット

メリット

①少額から始められる(100円)

②全世界の様々な資産へ投資ができる

③「NISA」を使えば生涯非課税で運用できる

④発生した利益は自動で再投資されるので、複利運用ができる

デメリット

①運用時手数料がかかる(0.2%程度のものが多い)

②現金化には数日かかる

楽天証券では、()の投資信託へ投資が可能です。(つみたて投資枠対象は())

数ある中で最もお勧めしたい銘柄は「楽天・全米株式インデックス・ファンド(楽天VTI)」です。

楽天VTIは名前の通り全米の株式へ投資をしており、アメリカの経済成長を丸々享受することができます。

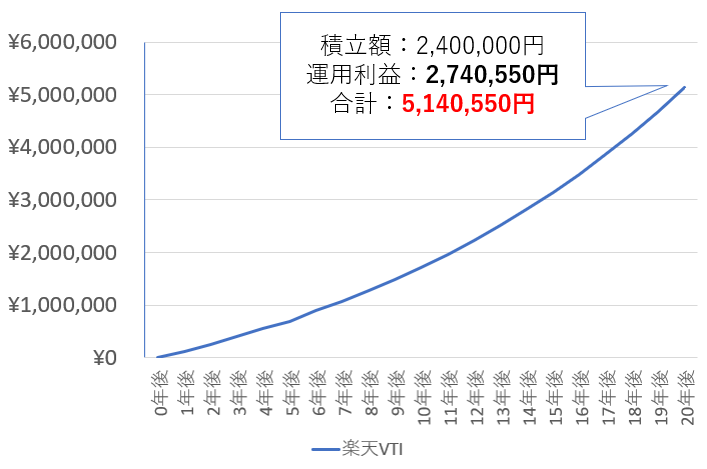

ちなみに、楽天VTIは登場してから約7年で約2.8倍に成長をしています。仮に年利6.885%で20年運用できた場合の運用成績をシミュレーションしてみましょう。

楽天VITに1か月1万円を20年間積み立てた場合のシミュレーション

| 年利6.885%で運用した場合の評価額と利益額 | ||

|---|---|---|

| 評価額 | 利益額 | |

| 5年後 | 687,057円 | 107,057円(+18.4%) |

| 10年後 | 1,721,659円 | 521,659円(+43.4%) |

| 15年後 | 3,140,554円 | 1,340,554円(+74.4%) |

| 20年後 | 5,140,550円 | 2,740,550円(+114.2%) |

利率の変動や為替を考慮していませんが、同じ条件で運用できたとすると、20年間で投資額の倍以上の利益が発生することになります。

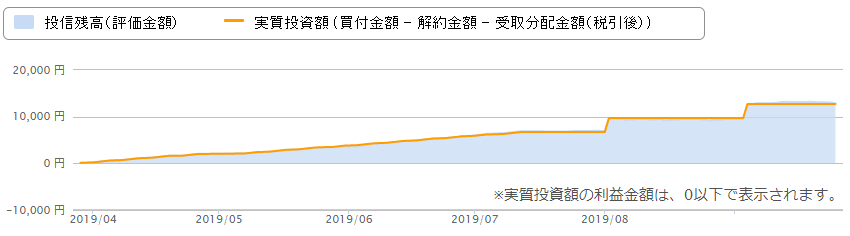

ちなみに私も少額ずつですが、楽天VTIの積立をしています。

少しずつですが着実に利益が出ていますので、皆さんも楽天VTIに投資をして米国の経済成長による恩恵を手に入れましょう。

② 毎月積み立てを自動で行ってくれる

楽天証券では毎月自動で投資信託を積み立てることができます。決済方法も豊富で、以下の5つが利用できます。

楽天証券で利用できる決済方法

これらの中でも特におすすめなのが、①の楽天カードから決済する方法です。

楽天カードはカードの利用額に対して1%のポイントが貯まりますが、

投資信託の積立で決済した場合にはのポイントが貯まるのです。

投資信託を積み立てただけでポイントが貯まるのは楽天証券の大きなメリットですので、この時点でほかの証券会社で積み立てるよりもお得になります。

もちろん、手数料は無料で積立ができます。

楽天カードを持っていない方は大変お得なのでぜひ楽天証券の口座と同時に作成しましょう。年会費は無料です。

③ 積立に「楽天ポイント」を利用できる

楽天証券の投資信託は楽天ポイントでも積み立てることができます。

投資が少し不安だという方も楽天ポイントを使えば身銭を切らずに投資を始めることができます。

すでに楽天ポイントを貯めている方は既存のポイントで投資ができます。

今なら、キャンペーンを実施中です。ぜひポイントで投資してみましょう。

口座開設数最多の大人気ネット証券会社

口座開設数最多の大人気ネット証券会社。

人気のIPOをと多数取り扱っているところも◎また夜間取引が可能という点も初心者から上級者まで幅広い方に支持される理由のひとつ!

さらに、独自のサービスとして 銘柄条件検索機能は初心者には助かる機能です。まさに死角のない証券口座です!

投資信託本数※ |

|

|---|---|

つみたて投資枠商品数※ |

|

最低積立金額 |

100円~ |

ポイント投資 |

〇 |

スマホで取引 |

〇 |

現物取引手数料 |

0円~ |

IPO件数 |

|

特徴 |

豊富な取扱本数とIPO件数 |

- このコラムに関連するコンテンツ

-

- 【決定版】3分でわかる株の買い方・始め方。初心者向けに株式投資の基本を解説!

- 早めに作っておかないと絶対に損する!100円から積立可能なNISA対応の証券会社3選

- つみたてNISAの注意すべきデメリット3つを解説。100円の投資で年間1万円以上儲かるための裏技とは?

- NISA、つみたてNISA、iDeCoは3つのシチュエーション別に使い分けるべし!おすすめの証券会社7社比較

- 投資信託でローリスクに年間20万円安定収入を得る方法

- ロボアドとは?5つのメリット・デメリットを解説。楽天証券やSBI証券、ウェルスナビなど8社のロボアドについて徹底比較!

- 【決定版】3分でわかる株の買い方・始め方。初心者向けに株式投資の基本を解説!