投資信託の5つのリスクと3つの対策法を分かりやすく解説。投資信託に関して金融機関10社を徹底比較

投資信託のリスクとは?

投資信託には元本保証がありません。

リスクは低い順に、資産別に債券<株式<REIT、投資地域別に国内<先進国<新興国となります。

金融商品のリスクは、リターンと表裏一体となっており、リスクは低ければリターンは大きく見込めず、リスクが高ければ大きなリターンを見込むことができます。

リスクについて理解した上で、自分が求めるリターンが見込める投資信託を選ぶことが重要です。

投資信託の5つのリスクについて徹底解説

投資信託を投資する際に、理解しておきたいリスクとして以下5つのリスクが考えられます。

価格変動リスク

投資信託は、株式や海外債券など値動きのあるものに投資しているため、投資信託の価格である基準価額も日々変動します。売却のタイミングや基準価額が値下がりすると損をしてしまう可能性があります。

信用リスク

投資先の債券や株式を発行する会社が倒産してしまった場合損をしてしまいますが、可能性としては低いといえます。

しかし、中には投資適格以下の格付がBB以下の債券を集めた「ハイイールド債ファンド」と言われる投資信託は、配当金の利回りは高いですがこの信用リスクは高くなります。

債券には発行体により格付があり、格付の高い順にAAA(トリプルエー)、AA(ダブルエー)、A(シングルエー)、BBB、BB、B、CCC、CC、Cとなっています。 格付会社によってはプラスが付いたりすることもありますが、BB以下になると「ジャンク債」ともいわれ投資適格に満たない債券とされており、不況などの環境変化により債務不履行になる可能性が高くなるため、 ハイイールド債に投資する際には注意しましょう。

金利変動リスク

債券は、金利が上がると債券価格が下がり、金利が下がると債券価格が上がりますが、株式の価格変動リスクと比較するとリスクは小さくなります。

昔から、株式も金利の影響を受け金利が上がると株価も上がるといわれていましたが、最近では金利が下がると株式が上がることもあり、金利変動の影響は受けるものの昔からいわれている方向に動かないこともあります。

為替リスク

国内資産に投資している投資信託にはこのリスクはありません。海外債券や海外株式に投資している場合、投資先の通貨に対して円高になったとき値下がりします。

カントリーリスク

新興国に投資する場合、国の経済制度が未成熟だったり、ハイパーインフレ、外貨準備高不足などの要因でその新興国の通貨が大きく値下がりするリスクがあります。

リスクはあるものの、表裏一体でリターンも見込めます。

例えば、国内債券であれば為替リスクやカントリーリスクはなく、信用リスクや価格変動リスクは極めて低いです。しかし、その分大きなリターンは見込めません。

逆に、新興国に投資すればリスクは高くなりますが、その分国の成長余力が高く大きなリターンを見込むことができます。

したがって、リスクを怖がるよりも、リスクを理解してリスクを軽減する対策を立てて投資することで、リスクと上手に付き合いながら、リターンを求めることができるのです。

リスクを上手に扱う3つのポイント

先程述べたように、リスクを怖がり国内債券のみや預貯金のみで運用すると、資産を大きく育てることはできません。リスクを理解し軽減させることで、リスクと上手に付き合いながら投資することが資産形成の重要なポイントです。

長期積立投資

金融庁の統計によると、投資信託保有者の運用損益は、54%の保有者がプラスで、46%がマイナスとなっています。(2018年12月末時点)

さらに、プラスの運用益が出ている54%の投信保有者は、低コストの投資信託を長期積立している顧客の割合が高い傾向にありました。

(参考)金融庁 平成31年1月29日

「販売会社における比較可能な共通KPIの傾向分析」

https://www.fsa.go.jp/news/29/sonota/20170728/bunseki2.pdf

また、2008年のリーマンショックのように一時的に大きく資産全体が下落することもありますが、世界全体ではリーマンショック前より成長しており、米国株式は2019年7月3日に26,966ドルの史上最高値を更新、 国内株式もバブルの日経平均38,950円を超えてはいないもののリーマンショック前の高値18,300円(ザラ場)を超えています。(2019年7月4日現在日経平均終値21,702.45円)

長期で積立することで一時的な値下がりに左右されずに資産形成をすれば、世界の成長を取り込むことができます。

したがって、投資信託で損をしないためには、低コストの投資信託を長期で積立するのが良いといえます。投資信託には、主に買付手数料・保有期間中にかかる信託報酬等のコストがかかります。 買付手数料無料のノーロード投信や信託報酬が0.5%以下のようにコストが低いものを長期積立するのがおすすめです。

ドルコスト平均法

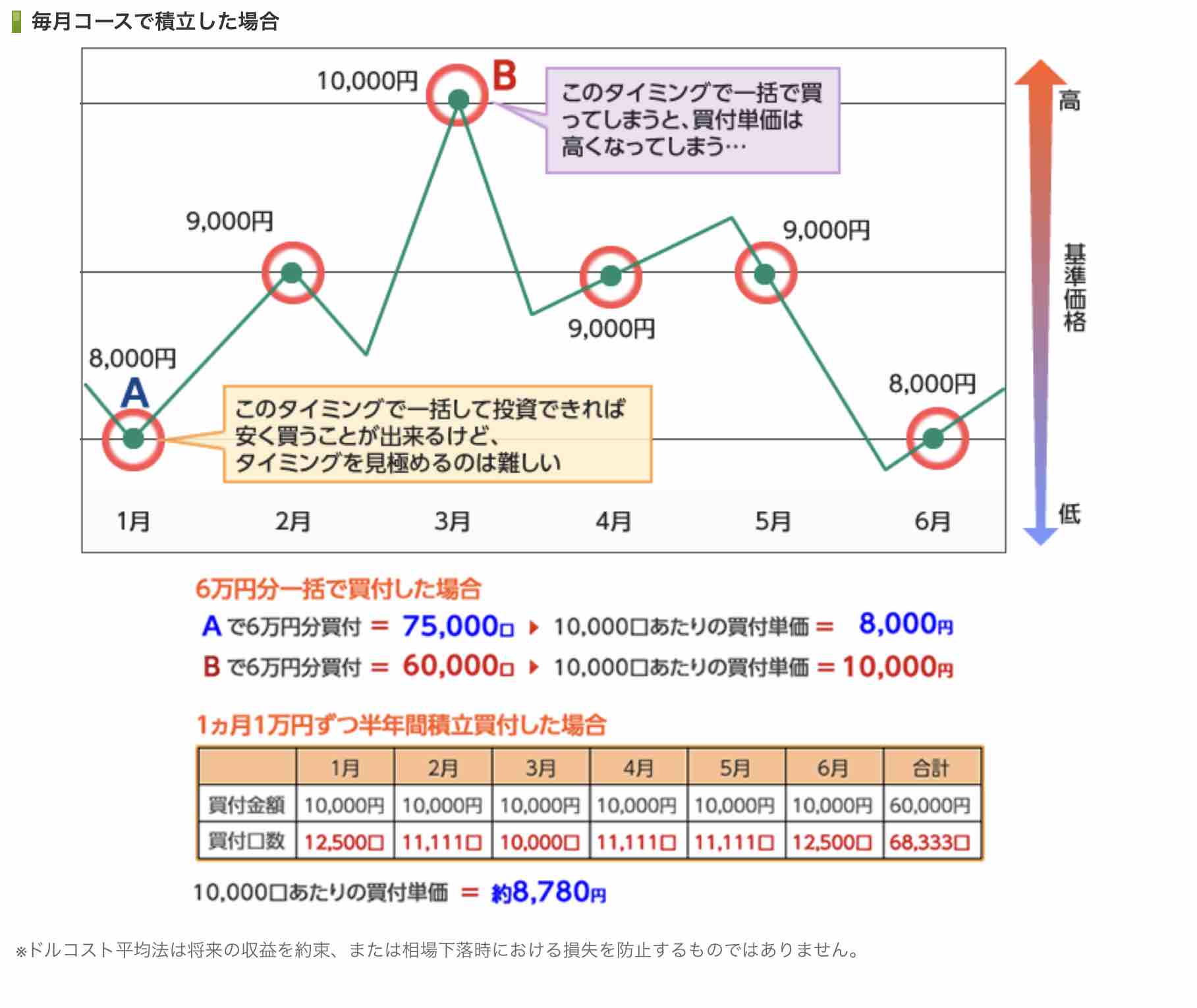

投信積立をするなら、「ドルコスト平均法」が利用できる一定金額で積立するのがおすすめです。ドルコスト平均法とは、一定金額を一定間隔で買付することで買付単価を引き下げる効果がある方法のことをいいます。

一番安い価格で一括購入するのが一番利益を上げれられますが、タイミングを見極めるのは難しいです。そこで、毎月一定金額を買うことで、価格が安いときはたくさんの口数を買い、 価格が高いときは少ない口数しか買えないので、1万口あたりの買付単価を下げることができます。

分散投資

相関性の低い銘柄を組み合わせることで、一つの銘柄が下がっても、相関性の低い銘柄が上がることもあります。

組み合わせの方法としては、投資信託の中で債券・株式など分散されている銘柄を選ぶ方法や相関性の低い株式投資信託と金に投資する投資信託を組み合わせる等自分で複数の銘柄の投資信託に投資して分散させることもできます。

5段階の「リスク許容度」について解説

投資信託を運用する上で必ずあるリスクは、運用に対する考えだけではなく自分を取り巻く状況によって許容度が変わってきます。 リスク許容度は、投資信託の銘柄選択に重要な要因になるので、自分のリスク許容度を知ってから銘柄購入をすると良いでしょう。

リスク許容度は、年齢・家族構成・資産・年収・性格・投資経験・リスク理解度を答えることにより自分のリスクが分かります。

| リスク許容度について | |||

|---|---|---|---|

リスク許容度 |

許容可能リスク |

投資に対する考え方 |

おすすめのポートフォリオの組み方 |

1 |

元本保証を重視 |

元本保証重視 |

ローリスク商品50%以上、中リスク商品40%以上、ハイリスク商品10%以下 |

2 |

収益性を抑えても元本割れのリスクは極力避けたい |

運用の安全性重視 |

ローリスク商品30%以上、中リスク商品40%以下、ハイリスク商品30%以下 |

3 |

分配金などを重視した中長期的安定的な運用を好む |

分配金による収益重視 |

ローリスク商品30%程度、中リスク商品40%程度、ハイリスク商品30%以下 |

4 |

分配金に加え値上がり益も追求するため、相応の元本割れリスクも許容できる |

分配金と値上がり益重視 |

ローリスク商品30%以下、中リスク商品40%程度、ハイリスク商品30%以上 |

5 |

積極的に値上がり益を好むので、リスクが大きくても許容 |

積極的な値上がり益重視 |

ローリスク商品10%以下、中リスク商品40%以下、ハイリスク商品50%以上 |

SBI証券の「SBI-ファンドロボ」は、いくつかの質問に答えるだけで、リスク許容度を測ってくれて、自分にぴったりのファンドを提案してくれます。

投資信託におすすめの証券会社比較

| 投資信託におすすめの金融機関 | |||

|---|---|---|---|

銘柄数 |

ノーロード数 |

つみたてNISA対応銘柄 |

|

2,672銘柄 |

1,333銘柄 |

152銘柄 |

|

2,664銘柄 |

1,353銘柄 |

150銘柄 |

|

1,176銘柄 |

760銘柄 |

147銘柄 |

|

1,103銘柄 |

678銘柄 |

149銘柄 |

|

805銘柄 |

671銘柄 |

146銘柄 |

|

大和証券 |

545銘柄 |

21銘柄 |

15銘柄 |

ゆうちょ銀行 |

141銘柄 |

10銘柄 |

8銘柄 |

イオン銀行 |

298銘柄 |

63銘柄 |

20銘柄 |

三菱UFJ銀行 |

438銘柄 |

76銘柄 |

12銘柄 |

みずほ銀行 |

253銘柄 |

39銘柄 |

5銘柄 |

投資信託でリスクを軽減して、大きな利益を上げるには、低コストの投資信託を長期積立することが重要です。加えて、利益にかかる税金負担をなくすことで利益を大きくすることができます。

そのような運用に適しているのが、つみたてNISAです。

つみたてNISAは、金融庁が指定する長期積立に適した一定の投資信託の運用で、新規投資額毎年40万円まで最長20年間非課税になる制度です。

| つみたてNISA概要 | |

|---|---|

| 利用できる方 | 日本在住の20歳以上の方 |

| 投資対象 | 一定の投資信託 |

| 口座開設数 | 1人1口座 一般NISAと併用不可 |

| 非課税投資枠 | 新規投資金額毎年40万円上限 (合計800万円) |

| 非課税期間 | 最長20年間 |

| 投資可能期間 | 2018年~2037年 |

SBI証券

SBI証券の投信取扱銘柄数は、2,672本、そのうちノーロード投信が1,333本、つみたてNISA対応銘柄152本と業界屈指のラインアップとなっています。 そして、投信積立のメリットとして、買付手数料がキャッシュバックされる上、保有しているだけでポイントが受け取れるマイレージポイントや便利な「NISA枠ギリギリ注文」な機能が魅力です。

投信マイレージポイント

SBI証券で預かりの月間保有平均残高に応じて、SBIポイントが貯まります。銘柄ごとに付与率は異なり、0.03%、0.05%、0.1%(1,000万円以上0.2%)が月間保有残高により付与されます。2019年7月20日(予定)からは、Tポイントが貯まるようになります。

積立頻度を自由に選択できる

SBI証券の投信積立の買付タイミングは、毎日・毎週・毎月・複数日・隔月の5種類から選ぶことができます。ただし、つみたてNISA口座での投信積立購入時には複数日と隔月の2つは選ぶことができません。

便利な機能「NISA枠ぎりぎり注文」

投信積立は、月額積立金額×12ヶ月が「つみたてNISA枠の年間上限40万円」を超えることが想定されます。非課税枠をぎりぎりまで活用したいと考える方におすすめなのが「NISA枠ぎりぎり注文」です。 通常の場合NISA枠を超える投信積立注文は注文自体が不可となり、12月のつみたて枠での積立がキャンセルになってしまうことがあります。

例えば、NISA枠残り1万円・月額積立金額3万5,000円の場合、投信積立注文自体注文不可となります。そこで、NISA枠ぎりぎり注文ならNISA残り残額分のみ購入することができるんです。

◼️NISA枠残り2万円、月額積立金額3万5,000万円

<NISA枠ぎりぎり注文>

2万円→NISA口座で投信購入

1万5,000円→投信購入しない

<NISA枠ぎりぎり注文+課税枠シフト注文>

2万円→NISA口座で投信購入

1万5,000円→課税口座で投信購入

つみたてNISAの新規購入枠は繰越できないので、このNISAぎりぎり注文を活用して非課税制度を活用しましょう。

複数銘柄の積立に便利な「カートつみたて」

SBI証券のつみたてNISAでは、つみたてNISA専用画面があります。

今ならNISAまたはつみたてNISA口座は、利益を非課税にて取引できるのでNISA口座の同時開設がおすすめです。

つみたてNISA枠の利用率が一目でわかる円グラフに、つみたてNISAの積立状況を複数銘柄一目で見ることができます。少額で分散して毎月積立をしている場合は、投資状況が一目瞭然でわかる便利な画面となっています。

つみたてNISA対応の投資信託の銘柄数が最も多いのは、SBI証券と楽天証券です。

楽天証券

楽天証券は、投信取扱銘柄数が2,664本、そのうちノーロード投信が1,353本、つみたてNISA対応銘柄150本と豊富なラインアップとなっています。そして、投信積立時のポイントサービスが充実しているのが魅力となっています。

楽天証券で貯められるポイントは、楽天証券ポイントと楽天ポイントのどちらかを選択します。途中で変更したり相互に交換することも可能です。

楽天証券ポイントは、ポイントで投資信託購入ができるポイント投資やJALマイルに交換することができます。

一方、楽天ポイントで貯めている場合は、楽天グループや楽天ポイントが使える店、ポイント投資で1ポイント→1円として使用することができます。

◼️楽天ポイント使用用途

・ポイント投資(投信通常購入、投信積立時自動充当)

・街中の楽天ポイントが使用できるお店で使用

・楽天市場など楽天グループで使用

さらに、楽天証券はポイントを貯めやすい仕組みとなっています。

◼️ポイント付与サービス

・投信積立時楽天カードクレジットカード決済(100円→1ポイント)

・投信積立時買付手数料全額ポイントバック

・投信保有残高10万円ごとに4ポイント

・楽天証券でのポイント受取方法を「楽天ポイントコース」に設定し、1ポイント以上使用して500円以上投資信託を購入すると楽天市場のポイント倍率が投資した月+1倍

メインはSBI証券、サブに楽天証券がおすすめ!

口座開設数最多の大人気ネット証券会社

口座開設数最多の大人気ネット証券会社。

人気のIPOをと多数取り扱っているところも◎また夜間取引が可能という点も初心者から上級者まで幅広い方に支持される理由のひとつ!

さらに、独自のサービスとして 銘柄条件検索機能は初心者には助かる機能です。まさに死角のない証券口座です!

投資信託本数※ |

|

|---|---|

つみたて投資枠商品数※ |

|

最低積立金額 |

100円~ |

ポイント投資 |

〇 |

スマホで取引 |

〇 |

現物取引手数料 |

0円~ |

IPO件数 |

|

特徴 |

豊富な取扱本数とIPO件数 |

手数料が安く低コスト取引が可能な証券会社

取引手数料が最安水準の証券会社。

楽天ポイントを1ポイント1円として投資をすることも可能!

さらに、手数料から1%の楽天ポイントがキャッシュバックされるなど、手数料を徹底的に抑えたい方に最適な口座になっています。

投資信託本数※ |

|

|---|---|

つみたて投資枠 |

|

最低積立金額 |

100円~ |

ポイント投資 |

◎ |

スマホで取引 |

〇 |

現物取引手数料 |

0円~ |

IPO件数 |

|

特徴 |

投資で楽天ポイントが貯まる、使える! |

- このコラムに関連するコンテンツ

-

- 【決定版】3分でわかる株の買い方・始め方。初心者向けに株式投資の基本を解説!

- 早めに作っておかないと絶対に損する!100円から積立可能なNISA対応の証券会社3選

- つみたてNISAの注意すべきデメリット3つを解説。100円の投資で年間1万円以上儲かるための裏技とは?

- NISA、つみたてNISA、iDeCoは3つのシチュエーション別に使い分けるべし!おすすめの証券会社7社比較

- 投資信託でローリスクに年間20万円安定収入を得る方法

- ロボアドとは?5つのメリット・デメリットを解説。楽天証券やSBI証券、ウェルスナビなど8社のロボアドについて徹底比較!

- 【決定版】3分でわかる株の買い方・始め方。初心者向けに株式投資の基本を解説!