米国株をマネックス証券で2万円以下から始める3つのメリット。世界トップクラス米国株の配当を毎月12回受け取る方法

米国株が強い3つの要因

2019年7月11日、ニューヨークダウ工業株30種平均は史上最高値の2万7,088ドル08セントで取引を終えました。米国株は25年で約7倍になっている市場で、最近でも高値を更新し続けている成長市場です。

それと比較して日本株は、リーマンショック前の水準に戻りITバブル時(2000年)の高値20,800円を現在(2019年7月16日現在終値2万1,535円25銭)超えてはいるものの、1989年のバブル時過去最高値3万8,915円87銭を超えたことはありません。

<米国株と日本株比較>

| 日本株 | 米国株 | |

|---|---|---|

| 株式の識別方法 | 「銘柄コード」 数字4ケタで表す |

「Ticker symbol(ティッカーシンボル)」 アルファベット1~5文字 (例)アマゾン(AMZN)、マイクロソフト(MSFT) |

| 値幅制限 | あり | なし |

| 単元株制度 | あり(100株毎) | なし(1株毎) |

| 最低購入価格 | 株価×100株 約10万円~30万円 |

株価×1株 約1万円程度 |

| 決算期 | 3月、9月決算が多い | 12月決算が多い |

| 配当 | 年2回 半期毎が多い |

年4回 四半期毎が多い |

| 株主優待 | 様々な企業が実施 | ほとんど実施していない、配当金重視 実施していても米国居住者に限る |

米国株と日本株で大きく異なるのは米国株に値幅制限がないことで、日本株よりも値動きが大きいため、特に決算時には大きく株価が動き日計り取引でも大きな利益が狙える魅力があります。

また、日本株のようにバブル時の株価を超えられないのと比較して、米国株は高値を更新し続けている成長市場であるため、どのタイミングで買付しても儲かるといえます。

日本株が、高値掴みをしてしまうと株価が戻らず、損をしてしまう恐れがあるのと異なります。

米国は、新興国と異なり先進国だから安心して投資できる上、未だに成長しているのはなぜでしょう。

米国株が成長し続けている強い市場である理由は、主に3つあると言えます。

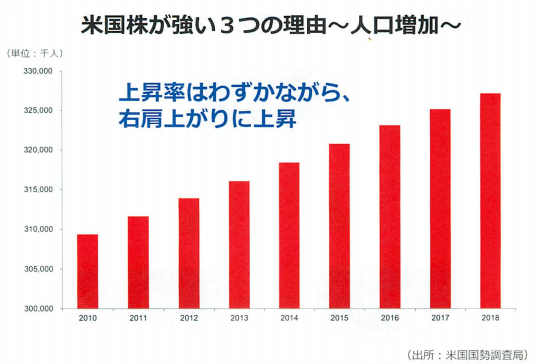

1:世界1位の経済大国にして、人口増加が続いている

米国の人口は右肩上がりに上昇しています。

また、国の経済力を示す生産年齢人口の割合(15歳以上64歳未満の人口)が高く、日本のように少子高齢化は進むものの、日本ほど出生率は低下しておらず、若い世代が多い移民や人口の2割を占めるヒスパニック系の高い出生率により急激な少子高齢化にはなっていません。

米国出生率は、日本政府が目標とする1.8に近く理想的な数字となっています。

| 米国 | 日本 | |

|---|---|---|

| 人口(2019年) | 3億3,119万人 | 1億2,744万人 |

| 生産年齢人口(2019年) | 2億1,540万人 | 7423万人 |

| 全体に占める生産年齢人口 | 65% | 59.49% |

| 生産年齢人口将来傾向 | なだらかに減少傾向 | 減少傾向 |

| 出生率(2018年) | 1.76 | 1.42 |

特に、アメリカの労働力人口の最大勢力となっている、「ミレニアル世代(1981年~1996年生まれの若者)」は、200万ドル以上の資産を持つ人口の14.7%を占めており、多くはスタートアップへの投資や起業で資産を築いている、起業家精神が強い世代です。

消費の傾向として、ミレニアル世代は、小さい頃からインターネット環境やデジタル通信機器の中で育ったデジタルネイティブともいわれ、モノに執着がないものの、体験・経験・ネットショッピング・シェアリングと上手にお金を使うのが特徴です。米国株投資において、この「ミレニアル世代」の動向を掴むことがポイントとなっています。

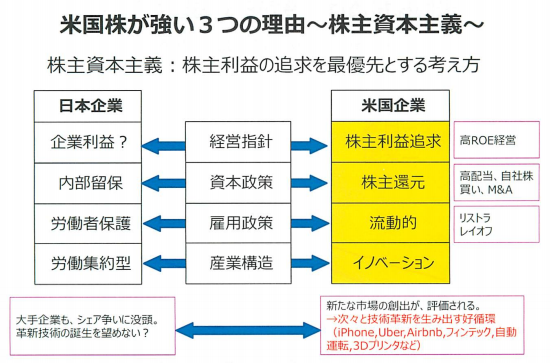

2:株主資本主義

アメリカの株主は、投資に重要視しているのが「株主資本利益率(ROE)」です。

ROEとは

株主による資金(自己資本)に対して、企業はどれだけ収益を挙げられたのかを示す指標です。

ROE(%)=【当期純利益÷自己資本】または【EPS(1株利益)÷BPS(1株あたり純資産)】×100

(数字が高いほど、収益率が高い)

このROEは、会社や経営者が株主に対しての責務をどれだけの責務を果たせたのかを測ることができ、株主に帰属する利益として配当の源泉となります。

<日米ROE比較>

| 米国株式ROE | 日本株式ROE |

|---|---|

| マクドナルド(MCD):93% | モスフードサービス(8153):2% |

| アマゾン(AMZN):23% | ヤフー(4689):9% |

マクドナルドは、巨額の自社株買いを行なったためROEがかなり高くなっています。ROE向上のために自社株買い・増配・雇用削減・新規事業開拓など株主利益の最大化を目指す米国企業は、自ずと株価も上がりやすくなっています。

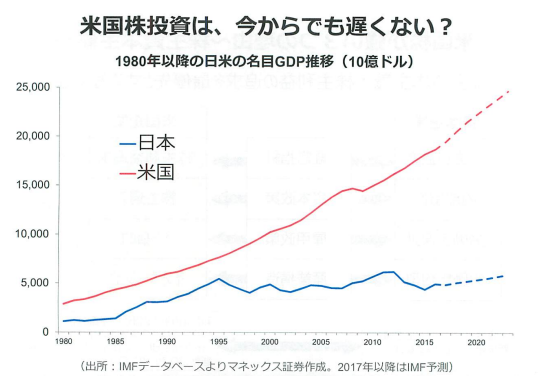

3:経済成長率、国内総生産(名目GDP)

GDP「Gross Domestic Product」は、国内総生産ともいい、1年間に生み出された付加価値の総額をいいます。

GDP=民需+政府支出+貿易収支で計算でき、国内で買ったり使われたりしたお金の合計額ともいえます。

1980年を基準として日米のGDPの変化率を見てみると、アメリカは6倍まで伸び未だに伸び続ける予想となっており、日本は5倍になってはいるものの1995年をピークに横ばいの状態が続いて今後もその横ばい状態が続く予想となっています。

つまり、アメリカに関して、①GDPの伸びが続く→②物価も上昇し続ける→③物の価格が上昇しているということは、株や不動産などの資産価格も上昇し続けていく、と考えられます。

以上のように、米国株は3つの要因で強いといえますが、次に米国株に投資する実質的メリットを3つご紹介します。

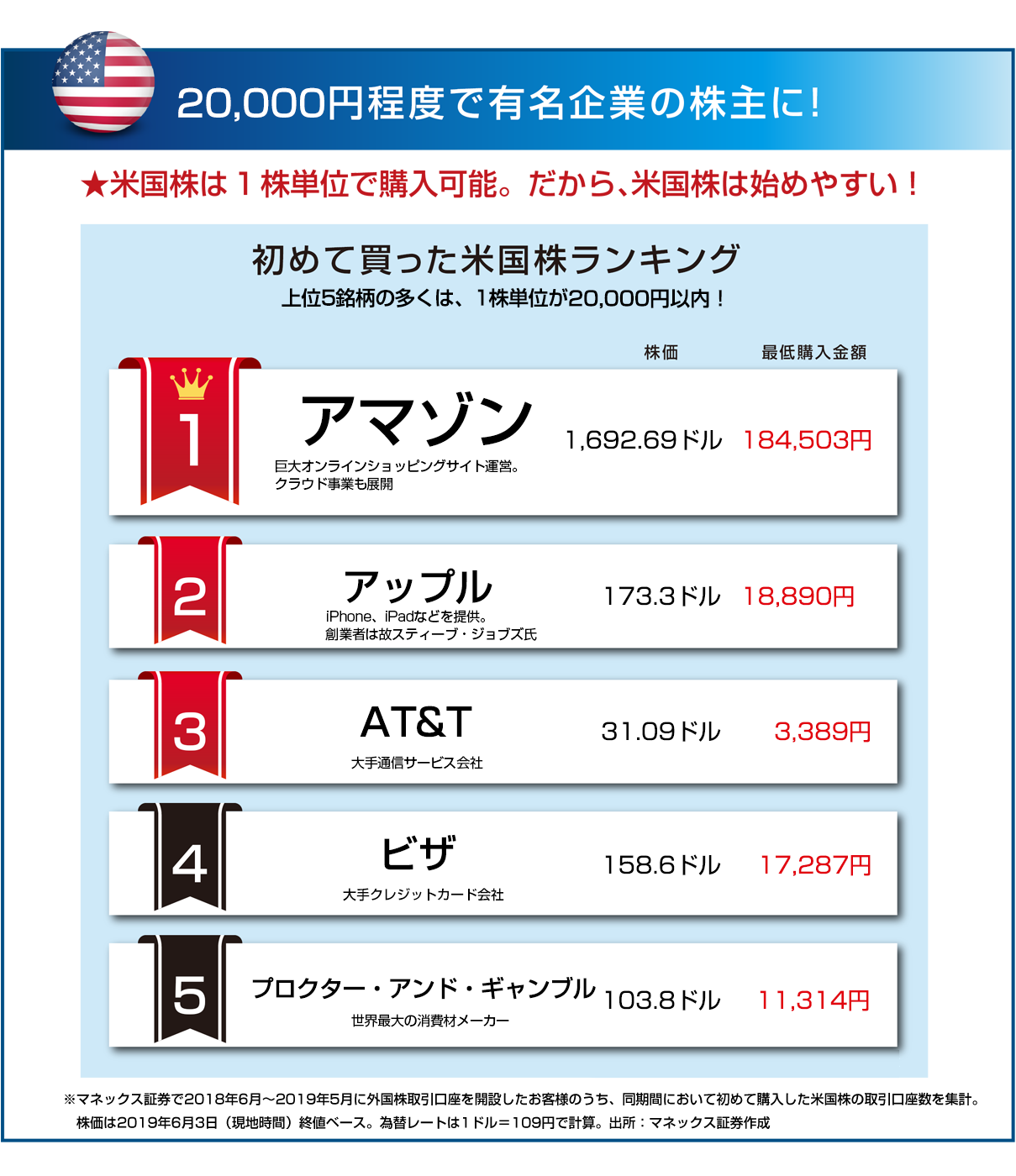

メリット1:初心者でも2万円から世界トップクラスの企業の株主になれる

<世界株時価総額ランキング>(2019年6月時点)

※株価は2019年7月16日終値

| 順位 | 企業名 (ティッカーシンボル) |

時価総額 (ドル) |

株価 (ドル) |

日本円換算 (1ドル=109円) |

|---|---|---|---|---|

| 1位 | マイクロソフト(米国) (MSFT) |

1兆260億 | 138.9 | 15,140円 |

| 2位 | アマゾン・ドット・コム(米国) (AMZN) |

9,322億 | 2,009.9 | 219,079円 |

| 3位 | アップル(米国) (AAPL) |

9,106億 | 204.5 | 22,290円 |

| 4位 | アルファベット(米国) (GOOGL) |

7,510億 | 1,153.46 | 125,727円 |

| 5位 | フェイスブック(米国) (FB) |

5,509億 | 203.84 | 22,218円 |

世界時価総額TOP5は全てアメリカの企業が占めており、世界最大の株式市場といえます。この世界に名だたる企業を1株から購入できる ため、マイクロソフトやアップル、フェイスブックなら2万円程度で株主になれます。

さらに、TOP10となると7位にアリババ・グループ・ホールディングスの中国企業も入ってきますが、米国以外で上場する有名企業もALIBABA GROUP HOLDINGS-SP ADR(BABA)としてニューヨークに上場しています。

ADRとは

ADRとは、米国預託証券といい、アメリカの証券市場で取引できるアメリカ以外の代替証券で、BRICSなど現地株式購入に規制がある国の株式がドル建で買付できるメリットがあります。

(ADR例)

・アリババADR(BABA)中国最大のオンラインマーケットプレイス

・ペトロブラスADR(PBR)ブラジル最大の総合石油・ガス会社

・バンコ・ブラデスコ ADR(BBD)ブラジル4大銀行の1つ

したがって、米国株式なら、世界の有名企業を少額で買付できます。日本株は情報が入りやすいメリットがありますが、世界に目を向けて大きな成長市場に投資できる米国株式はおすすめです。

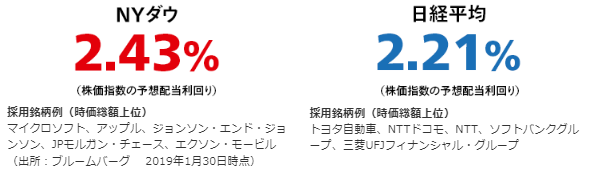

メリット2:米国株なら日本株より配当金チャンスが2倍

<米国株なら配当金の回数が年4回>

| 銘柄名 | ||||

|---|---|---|---|---|

| アップル(AAPL) | 2019年5月16日 | 2019年2月14日 | 2018年11月15日 | 2018年8月16日 |

| プロタクター・アンド・ギャンブルP&G(PG) | 2019年5月15日 | 2019年2月14日 | 2018年11月15日 | 2018年8月15日 |

日本株の配当時期は年1、2回ですが、米国株は年4回配当金を支払う企業が多くなっています。 さらに、日本株は実際配当金を受け取ることができるのは権利確定日から2、3ヶ月かかりますが、米国株は約2週間~1ヶ月と早く受け取ることができるのが大きな魅力です。

メリット3:1年に12回配当を受け取る裏技?

米国株式を3銘柄程度持ち、それぞれの配当時期が異なる銘柄を選択すれば 【年4回×3銘柄=年12回】の配当金を受け取ることができます。

例えば、アップル(APPL)、ジョンソン・アンド・ジョンソン(JNJ)、バンク・オブ・アメリカ(BAC)の3銘柄を持つと毎月配当金が受け取れます。

配当金は、現地支払日から1週間程度で受け取ることができるため、現地支払日+7営業日で計算しました。

| アップル(APPL) | ジョンソン・アンド・ジョンソン(JNJ) | バンク・オブ・アメリカ(BAC) | |

|---|---|---|---|

| 配当金受取日 | 2018年8月27日 | 2018年12月20日 | 2018年10月9日 |

| 2018年11月26日 | 2019年3月21日 | 2018年1月11日 | |

| 2019年2月25日 | 2019年6月20日 | 2019年4月9日 | |

| 2019年5月27日 | 2019年9月19日 | 2019年7月9日 | |

| 株価(円換算) | 203.35(22,165円) | 131.86(14,372円) | 29.19(3,181円) |

(株価は2019年7月17日終値、円換算は1ドル=109円で計算)

3銘柄の最低投資金額は、合計39,718円(株式取引手数料除く)で、1月11日・2月25日・3月21日・4月9日・5月27日・6月20日・7月9日・8月27日・9月19日・10月9日・11月26日・12月20日と毎月配当金を受け取ることができます。

このように、受取時期が異なる銘柄を保有すれば年12回配当金を受け取ることができるのです。

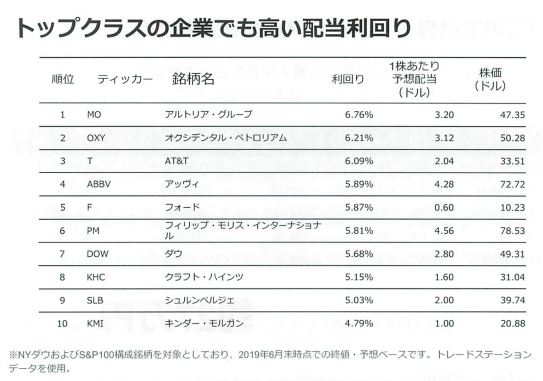

米国株式は、ほとんどの銘柄が株主優待を受けとれませんが、配当金重視政策で配当利回りが日本よりも高くなっており、配当利回りで銘柄選択するのもおすすめです。

主要ネット証券5社の手数料と取扱銘柄数を比較

<米国株取扱銘柄数比較>

| 米国株銘柄数 | ETF銘柄数 | 米国株ツール | ||

|---|---|---|---|---|

マネックス証券 |

3,300銘柄超 | 270銘柄 | ◎リアルタイム 無料のスマホアプリ |

|

楽天証券 |

2,076銘柄 | 282銘柄 | △ 15分遅れ、リアルタイムは月額330円(税込) |

|

SBI証券 |

1,758銘柄 | 265銘柄 | △ 15分遅れ、リアルタイムは月額550円(税込) |

|

DMM.com証券(DMM株) |

489銘柄 | 64銘柄 | ◎リアルタイム 無料のスマホアプリ |

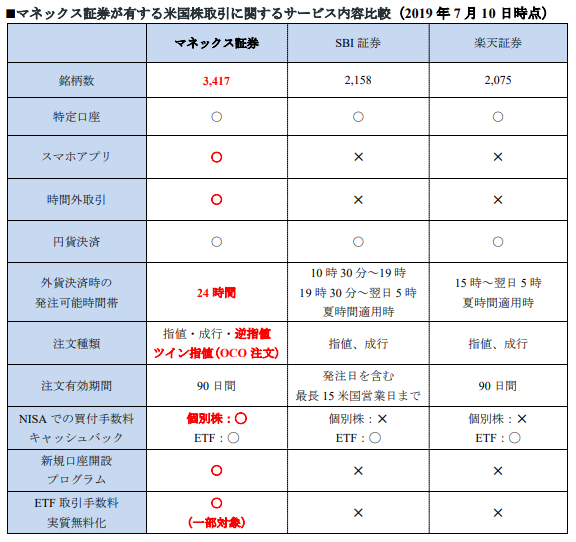

マネックス証券は、米国株銘柄数が豊富で、銘柄数が断トツで第1位となっています。ADRも含めほしい銘柄が見つかるのが一番の魅力です。

また、米国株取引で重要なのは、取引ツールです。楽天証券とSBI証券は株価が15分遅れでの表示で板情報を見ることができず、リアルタイムで見るのは有料になります。

一方、 マネックス証券とDMM株は、無料のスマートフォン向けアプリでリアルタイムの株価と板情報を見ることができ、取引も可能となっています。

決算時など株価が急激に変化するときや指値をする時は、リアルタイムで板情報や株価を見ることは必須で、それがスマホでいつでも見れる上、無料なのは大変魅力的です。

<米国株取扱主要ネット証券の手数料比較>

| 最低手数料(税込) | 最大手数料(税込) | 取引手数料(税込) |

||

|---|---|---|---|---|

マネックス証券 |

2019年7月22日から撤廃 | 22米ドル | 約定代金×0.495% | |

楽天証券 |

2019年7月22日から撤廃 | 22米ドル | 約定代金×0.495% | |

SBI証券 |

2019年7月22日から撤廃 | 22米ドル | 約定代金×0.495% | |

DMM.com証券(DMM株) |

5ドル | 22米ドル | 約定代金×0.495% |

ネット証券は、米国株取引の際、最低手数料5ドルかかり少額取引においても手数料だけで最低600円程度かかっていました。

そこで、2019年7月4日まずマネックス証券が最低手数料を0.1ドルに下げると表明しましたが、その翌日楽天証券が0.01ドルと発表、さらにSBI証券が0ドルとしたため、その結果マネックス証券・楽天証券・SBI証券の3社は最低手数料の撤廃を決定しました。

特に マネックス証券は、米国株取引に力を入れており、時間外取引への対応、IPO銘柄を含む米国上場6,900銘柄のうち半分を占める3,400銘柄を取り扱っています。

米国株取引なら、マネックス証券で取引するのが間違いないでしょう。

(参考) 2019年7月10日 日経新聞朝刊 「米株売買 最低手数料なし ネット証券3社、競争一段と」

世界トップクラス企業の株主になるならマネックス証券

ポイント還元率の高いネット証券会社

米国株の取扱数が!

※個別株式・ADR・ETFの合計(含む売りのみ)。2024年11月15日時点。

ワン株(1株単位での売買)の手数料も安い!投資信託も100円から始めることができるので少額から始めるのに適した口座です。

投資信託本数 |

※時点 |

|---|---|

つみたて投資枠 |

|

最低積立金額 |

100円~ |

ポイント投資 |

〇 |

スマホで取引 |

〇 |

現物取引手数料 |

0円~ |

IPO件数 |

※2024年11月12日時点 |

特徴 |

NISA口座でのクレカ積立でのポイント還元率がにアップするプログラムを実施中 |