THEO+docomoの評判っていいの?THEO+docomoとウェルスナビのコストや運用実績など徹底比較

- THEO+docomo

THEO+docomoとTHEOは何が違うの?

THEOとは、株式会社お金のデザインが運営するロボットアドバイザーです。

ロボアドバイザーとは、ロボアドとも略され、人口知能(AI)により資産運用のアドバイスをしてくれるサービスです。年齢やリスクに対しての考えなど簡単な質問に答えて、顧客に合った個別のポートフォリオをAIが組んでくれます。

THEOは、日本よりもコスト(信託報酬)が安い海外ETFを中心とした分散投資で、世界経済の成長を資産形成に生かすことをコンセプトとしています。

ロボアドが自動的に運用してくれるので手間がなく、忙しい方でも運用できるため、20~30代の方を中心に人気となっています。

<THEO+docomoの特徴>

| ロボアドの種類 | 投資一任型 |

|---|---|

| 投資対象 | 海外ETF |

| 投資対象銘柄数 | 約30銘柄 |

| 最低投資金額 | 1万円 |

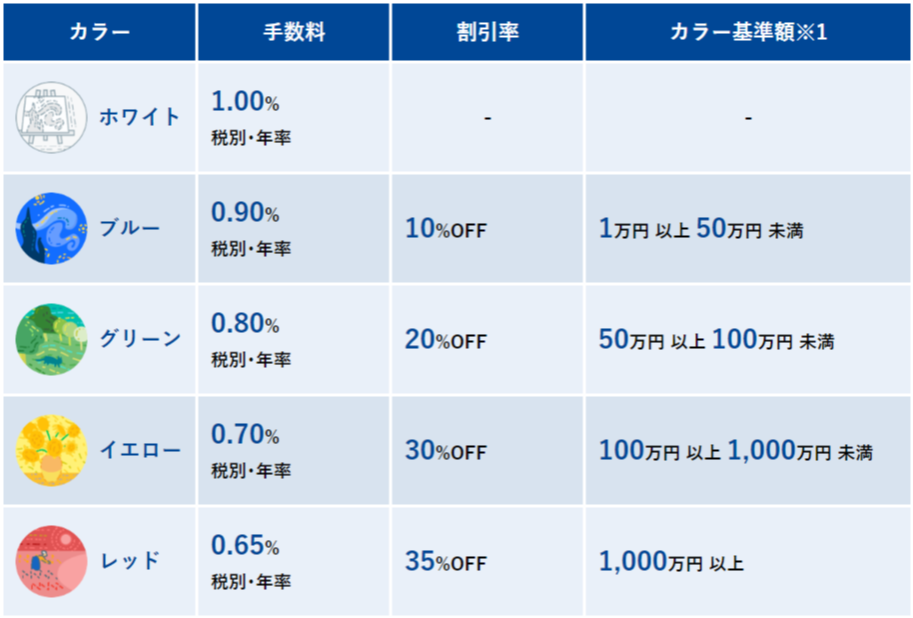

| 手数料(税込) | 年率1.1% 運用資産 3,000万円超 年率0.55% その他条件により割引あり |

ロボアドは2種類に大別され、いくつかの質問に答えてリスク許容度を診断して、運用まで全てお任せする「投資一任型」と最適な資産配分を提案してくれるが注文は自分で行う「助言型」があります。

■投資一任型

ロボアドに投資を任せるという「投資一任口座」契約を結び、意向に沿った資産運用を自動で行います。

投資一任契約型のメリットとして、1つ目に、リバランス効果があります。

例えば、ロボアドではA・B・C・Dという4つの投資信託で25%の配分で投資している場合、Aが値上がりして30%になった場合自動で25%になるように5%分売却され、逆にBが値下がりして20%になった場合不足している5%分を自動で買い足します。このように、比率が変わった資産を元の設定配分に戻すことをリバランスといいます。

時間の経過とともに比率が変わり、ある資産の比率が上がりその資産のリスクが高まるのを防ぎ、比率を守って資産分散をすることでリスクをコントロールします。

また、比率が値上がりした割高な資産を利益確定し、値下がりした割安な資産を買い増しすることで、利益を増やす効果があります。

2つ目に、ロボット(AI)が資産運用をするため、長期資産形成の邪魔になる人間特有の心理がありません。例えば、利益があるとすぐに売りたくなったりまたは全く売りたくなくなったり、下がるともっと下がるのではと売ってしまったりと、人間が運用していると心理面が影響してしまいます。ロボアドであれば、心理面はないため、アルゴリズムに基づき客観的に売買することができます。

3つ目のメリットは、手間がかからないことです。ロボアドが自動的に利益確定や割安なときは買付したりしてくれるので、投資の勉強や見通しを予想したり、売買する手間がないため、忙しい方に最適です。

■助言型

助言型の中でも2種類に分かれます。

1つは、リスク許容度に診断後、資産の構成の提案をしてもらい、投資先の選別や実際の注文発注は自分で行う「助言型」です。

2つ目は、提案してもらい、同意を求められたり、変更を加えることはできるが、リバランスや運用を自動で行う「ハイブリッド型」です。ハイブリッド型は、助言型と異なり手数料がかかることが多いですが、投資一任型に比べれば手数料体系が安くなっています。

THEOは前者の投資一任型となっており、手間がかからず、人間の心理を排除した運用となっているため、長期で資産形成するのに最適です。

このTHEOのドコモ回線向けのサービスが、THEO+docomoです。THEO+docomoは、THEOと運用方法による違いはありませんが、ドコモ回線利用の方やdポイントを貯めている方に、便利でお得なサービスが設けられています。

THEOにはないTHEO+docomoならではのサービスは以下の3つとなります。

1.運用資産に応じてdポイント付与。さらにドコモ回線なら付与率1.5倍。

dポイントクラブ会員なら、月末の運用資産1万円につきdポイントが1ポイント付与、ドコモ回線なら1.5ポイントとなります。なお、運用資産額が3,000万円以上超えると運用資産1万円につき0.5ポイント(ドコモ回線は0.75ポイント)付与されます。

<ポイント付与例>

| 月末運用資産額 | ドコモ回線 | 他社回線 |

|---|---|---|

| 50万円 | 月50ポイント 年間600ポイント | 月75ポイント 年間900ポイント |

| 100万円 | 月100ポイント 年間1,200ポイント | 月150ポイント 年間1,800ポイント |

| 300万円 | 月300ポイント 年間3,600ポイント | 月450ポイント 年間5,400ポイント |

| 1,000万円 | 月1,000ポイント 年間12,000ポイント | 月1,500ポイント 年間18,000ポイント |

| 3,500万円 | 月3,250ポイント 年間39,000ポイント | 月4,875ポイント 年間58,500ポイント |

2.おつりでコツコツ積立できる

dカード(本人名義)を持っている方かつドコモ回線利用(本人名義)の方は、「100円」「500円」「1,000円」を設定し、dカード利用時に設定金額で支払ったときのおつりを計算して、そのおつりを1ヶ月間貯めた分を毎月THEO+docomoに積立投資します。月の上限を1,000円単位で設定できるので、おつりを予想以上に投資してしまうこともありません。

なお、おつり金額の引落しは、THEO+docomoで設定している引落し口座となり、dカードやドコモ回線の引落し口座ではないため、注意しましょう。利用料は無料です。(THEO+docomoの運用にかかる投資一任運用報酬はかかります。)

<仕組み>(例:設定金額1,000円)

dカード明細(例)900円、800円、300円、400円

→おつり計算(例)100円、200円、700円、600円

→THEO+docomo設定の引落し口座からおつり合計1,600円引き落とし

→THEO+docomoに1,600円積立投資

dカードは、年会費が永年無料のdポイントが貯まるクレジットカードです。普段の買い物で1%ポイントが貯まり、ドコモ携帯やドコモ光の利用料金に対しても1%ポイントが貯まります。さらに、年会費は1万円かかりますがdカードGOLDなら、ドコモ携帯やドコモ光の利用料金に10%ポイントが貯まります。ドコモ回線なら是非持っておきたいカードです。

THEO+docomoとWealthNaviを5つの点で比較

THEO+docomo同様、投資一任型のロボアドでの運用には、運用資産第1位のWealthNaviも人気です。ドコモ回線であったり、dポイントを貯めたい方には、THEO+docomoの一択でしょう。

しかし、運用方法の特徴で選びたい方にはこの両社には大きな違いがないように見えます。そこで、WealthNaviとTHEO+docomoを徹底比較してみましょう。

<THEO+docomoとWealthNavi比較>

| ロボアド種類 | 投資一任型 | 投資一任型 |

|---|---|---|

| 投資戦略 | 長期・世界分散投資 | 長期・世界分散投資 |

| 投資対象 |

米国上場ETF(86ヵ国) | 米国上場ETF(50ヵ国) |

| 投資対象銘柄数 | 約30銘柄 | 7名柄 |

| 最低投資金額 | 1万円 | 1万円 |

| 自動税金最適化機能 | ◯ | ◯ |

米国上場のETFは、市場規模が大きく、米国市場が低コストを求められていることから、信託報酬が低いETFが揃っていることが特徴です。その低コストの米国ETFに投資することで、コストを抑えた世界分散投資をしているのが、両社の特徴です。

両社とも運用方法に大きな違いはありませんが、THEO+docomoは、WealthNaviと比べて投資対象銘柄数が多いことから、いくつかの質問に答えた診断結果により231通りもの顧客専用の資産配分で運用できるのがメリットです。また、1万円から気軽に始められるのもうれしい点です。

それでは、THEO+docomoとWealthNaviの実際のコストと運用実績はどうなのか比較してみましょう。

THEO+docomoとWealthNaviのコスト・運用実績に注目!

<THEO+docomoとWealthNaviコスト比較>

投資額により0.715%~1.1%(税込) |

運用資産3,000万円未満1.1%(税込)

運用資産3,000万円超の部 0.55%(税込) <長期割>最大0.99%(税込)まで割引 50~200万円未満6ヶ月ごとに 年率0.01%割引 200万円以上6ヶ月ごとに 年率0.02%割引 |

手数料は、3,000万円未満であればTHEO+docomoの方が安く、3,000万円以上だと長期割もあるWealthNaviの方が安くなります。

THEO+docomoは主要ロボアドのWealthNavi、楽ラップ、ON COMPASS、フェリオと比較して、業界最低水準の手数料となっています。(2019年4月1日時点、お金のデザイン調べ)

<THEO+docomoとWealthNavi運用実績比較>

| 過去のリターン | +70%(過去11年間) | +240%(過去25年間) |

|---|---|---|

| 1年あたりのリターン | 年率8.4% | 年率6% |

ロボアド自体新しいサービスのため、過去のリターン実績は実際3、4年程度しかなく、過去のリターンはシミュレーションによるものです。過去のリターンは、11年と25年で運用期間が異なるため比較しにくいですが、1年あたりの年率リターンはTHEO+docomoの方が高くなっています。

THEO+docomoとWealthNaviのどっちで運用すればいいの?

■THEO+docomoに向いている方

・ドコモ回線利用、dポイントを貯めている方

・少額からロボアドに投資してみたい方

・たくさんの種類から自分専用の運用をしたい方

・運用資金が3,000万円未満でコストを抑えたい方

■WealthNaviに向いている方

・何事も第1位のところが安心と考える方

・銘柄数は少ない方が分かりやすいと考える方

・マネーフォワードやMoneytree、Zaimの家計資産管理サービスと連携させたい方

・スマホでの画面が見やすい方が良い方(WealthNaviのアプリはGOOD DESIGN賞受賞)

ロボアド5社徹底比較

<ロボアド5社比較>

ダイワファンドラップ |

|||||

|---|---|---|---|---|---|

| 運営会社 | お金のデザイン | WealthNavi | 楽天証券 | マネックス証券 | 大和証券 |

| 種類 | 投資一任型 | 投資一任型 | 投資一任型 | 投資一任型 | 投資一任型 |

| 投資対象 |

米国上場ETF | 米国上場ETF | 投資信託 | 国内外ETF | 投資信託 |

| 最低投資金額 | 1万円 | 1万円 | 10万円 | 1,000円 | 1万円 |

| 手数料(税込)3,000万円まで | 1.1% | 1.1% | 固定報酬型0.715% 成功報酬型0.605%+運用益×5.5% |

1%程度 | 1.1% |

ロボアドの、リバランス効果・人間の心理に邪魔されない・手間がかからない・投資経験や勉強が不要というメリットを最大限享受できるのは投資一任型です。投資一任型の5社でおすすめなのがTHEO+docomoです。

THEO+docomoは、最低投資金額が低く、投資銘柄数が多く広く分散投資できます。

ノーベル賞受賞者の提案した理論に基づいた金融アルゴリズムから、顧客に合うポートフォリオを自動で構築し売買し、世界へ分散投資を行うことで、長期運用で利益を伸ばすことができます。

また、THEOには、WealthNaviの「自動税金最適化(DeTAX)」という節税機能が元々ありませんでしたが、2019年6月から同じく自動税金最適化「THEO Tax Optimizer(テオ タックス オプティマイザー)」という節税機能が追加され、

顧客の譲渡益に対する税負担を自動的に最適化する機能が標準搭載されています。

例えば、分配金の受取やリバランスにより値上がりしたETFの売却をした場合、利益が発生し、利益に対して税金20.315%の税負担がかかります。そこで、ポートフォリオで含み損がある銘柄を1度売却して損失確定し、また同じ価格で買い戻すことにより、損失と利益を相殺して税負担を減らすことができます。逆に、リバランス等により損失が出た場合にも含み益の銘柄の売却を行い利益を相殺させます。

こうすることで、ロボアドが自動的に税負担を増えないように計算して自動売買してくれるので便利なサービスです。

投資を1万円から始められるので、最初に大きい金額が必要なく、投資が初めての方でも始めやすくなっています。その他のWealthNaviや楽ラップ等が10万円からとなっているのと比較すると、投資しやすさがわかります。

ロボアドは、投資経験がなくても、質問に答えることで意向に沿った投資をコストを抑えて行うことができます。売買はロボアドが自動で行ってくれるので、投資を勉強したり、株価を気にしたりする必要もありません。

THEO+docomoはキャンペーンで、新規お申込みするだけで、もれなくdポイントが200ポイント受け取れるサービス を期間限定で行っているので、期間中に新規お申込みすることがおすすめです。

5つの質問で無料診断するだけで231パターンの中から最適な運用方法を提示

THEO+docomoでは一任型のロボアドを1万円から利用することができます。

また運用額に応じてdポイントを獲得することができる上に、 ドコモ回線のユーザーなら、通常の1.5倍のポイントを獲得することができます。

取引可能商品 |

ETF |

|---|---|

利用可能ポイント |

- |

最低資金額 |

10,000円 |

取引手数料 |

0.715%~1.1% |

スマホで取引 |

〇 |

株の定期買付 |

〇 |

NISA |

- |

ロボアド |

〇 |

IPO件数 |

- |

特徴 |

|