年収400万円の会社員がつみたてNISAで1万円+iDeCoで1万円毎月積立して、500万円黒字運用するための方法

つみたてNISA とは?長期資産形成に最適な制度

「つみたてNISA」とは、金融庁が指定する長期運用に適したコストの低い投資信託に積立投資すると、投資信託の分配金と売却益にかかる税金が非課税になります。

また、新規投資年間40万円までで、非課税期間は20年間と長いのが特長です。

<つみたてNISA>

| 利用できる方 | 日本居住の20歳以上の方 |

|---|---|

| 投資対象 | 金融庁指定の長期資産形成に適した一定の投資信託 |

| 非課税対象 | 上記投資信託から得られる売却益と分配金 |

| 口座開設可能数 | 1人1口座 (一般)NISAとの併用不可 |

| 非課税投資枠 | 新規投資額毎年40万円上限 |

| 非課税期間 | 最長20年間 |

| 投資可能期間 | 2018~2037年 |

つみたてNISAは長期の資産形成を促すための制度で、資産形成にはゼロ%に近い預金だけに預けるだけでなく、投資信託等の利益が出る金融商品に預けることが必要です。

ただし、投資信託は元本保証されておらず、逆に損をしてしまう可能性もあります。

投資信託への投資で損をせずに安定的な利益を上げるためには、一括購入ではなく積立による長期の運用で、運用期間中にかかる信託報酬が低い投資信託に投資することが条件となっています。

金融庁の統計でも、投資信託の保有者の運用損益は54%がプラス、46%がマイナスとなっており、プラスが出ている保有者はコストの低い投資信託を長期積立している人の割合が高い傾向にありました。

(参考)金融庁 平成31年1月29日

「販売会社における比較可能な共通KPIの傾向分析」

https://www.fsa.go.jp/news/29/sonota/20170728/bunseki2.pdf

したがって、つみたてNISA制度は長期で運用できるコストの低い投資信託のみが投資対象となっているため、安定的に資産形成するために最適な制度といえます。

| 人気ネット証券2社のつみたてNISA比較 | |||

|---|---|---|---|

| つみたてNISA取扱銘柄数 (2020年2月) |

152銘柄 | 152銘柄 | |

| つみたてNISA購入時ポイント還元 | 1% |

0% |

|

| 投信保有時ポイント還元 (年) |

0.048% |

0.1% |

|

| つみたてNISA枠使い切り機能 | |||

NISAよりさらに節税効果のあるiDeCoとは?

2019年6月3日に「老後に約2,000万円の備えが必要」とした「金融審議会 市場ワーキング・グループ報告書」は、多くの方がiDeCo加入を考えるきっかけとなりました。

この報告書によれば、平均的な高齢夫婦のモデル世帯(夫が会社員、妻が主婦)の年金等の収入と支出における毎月のマイナス額は約5万円となり、金融資産から補填されるため、老後に備えが2,000万円必要という試算でした。

老後破産にならないためにも、iDeCoを活用した若いうちからの老後資産形成が重要です。

まず知っておきたい、確定拠出年金とは?

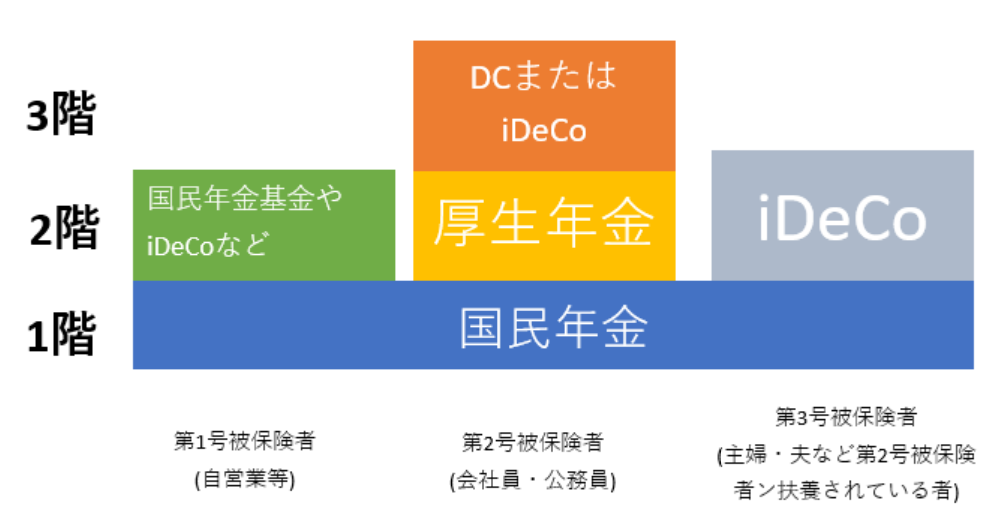

日本の年金制度は、第1号被保険者と第3号被保険者が1階建の国民年金、第2号被保険者は国民年金と厚生年金の2階建となっています。

| 国民年金・厚生年金 | 確定拠出年金(iDeCoやDCなど) | |

|---|---|---|

| 支払い方式 | 賦課方式=支払った保険料は今の受給者に当てられる | 積立方式=現役時代に積立てて、将来自分が受給する |

| 特徴 | 保険料を払えない状態でも遺族年金・障害年金等の救済がある | 自分自身で積み立てて、国民年金・厚生年金の補完ができる |

◼️年金制度

iDeCoとは、「確定拠出年金」の1つです。確定拠出年金とは、加入者が拠出した資金を加入者の指示で運用し、その損益が受給額に反映される私的年金で、具体的には企業型DCと個人型iDeCoがあります。

企業型DCは会社が掛金を拠出してくれ、従業員が運用します。DCの規約にiDeCo加入が禁止されている場合や「マッチング拠出」といって従業員も掛金を拠出することができるDCはiDeCoに加入することができません。

一方、個人型のiDeCoは、自分で拠出し自分で運用します。運用する金融機関を自分で選び、職業によって異なる年金の種類により、毎月の拠出限度額が決まっています。

◼️ iDeCo概要

| iDeCo | |

|---|---|

| 対象者 | 20歳以上60歳未満で公的年金に加入していること |

| 利用限度額 | 年金の種類により異なる |

| 対象商品 | 投資信託、定期預金、保険商品 |

| 非課税期間 | 60歳まで |

| 運用管理者 | 本人 |

| 払出制限 | 60歳まで払出不可 (50歳以上から始めた場合、受給開始年齢が繰り下がります。) |

| 金融機関の変更 | 基本的にはいつでも可能 |

◼️ iDeCo口座比較

老後への資産形成だけでないiDeCoの3つの節税メリット

![]() 積立時の掛金が全額所得控除

積立時の掛金が全額所得控除

掛金は、年金の種類により決まっていますが、掛金全額が所得控除となり所得税と住民税を軽減することができます。

例えば、年齢30歳・年収600万円・毎月掛金2万3,000円で30年積立すると、積立時に165万円節税することができます。節税額を以下の楽天証券で簡単にシミュレーションできます。

楽天証券節税シミュレーション

https://dc.rakuten-sec.co.jp/feature/simulation/

ただし、専業主婦(夫)などでパートなどの給与所得が103万円以下または自営業などで所得38万円以下の場合、そもそも税金がかからないためこの節税効果はありません。

![]() 運用時の利益が非課税

運用時の利益が非課税

通常、定期預金・保険・投資信託の利益には20.315%課税されますが、iDeCoで運用する場合、全て非課税になります。

![]() 受取時に退職所得控除が適用できる

受取時に退職所得控除が適用できる

iDeCoの受け取りは、一時金で一括で受け取るか、確定年金として5年以上20年以下の期間で受け取ることができます。

<iDeCoの受取方法>

| 受け取り方 | 税金 | |

|---|---|---|

| 老齢一時金 | 積立金額を一括で受け取る | 退職所得控除 |

| 老齢年金 | 一定の金額を定期的に受け取る (5~20年以下の期間) |

公的年金控除 |

| 併用 | 一部を一時金で、残りを年金で受け取る | 一時金は退職所得控除、年金は公的年金控除 |

| 高度障害時 | 障害給付金として受け取れる | 非課税 |

| 死亡時 | 死亡一時金として、遺族が受け取れる | 相続税 |

一時金で受け取った場合は、退職所得控除が適用されます。退職所得控除の控除額は大きく、分離課税となっているため、税金が少なく済む可能性があります。

なお、他の退職所得と合算されるため、退職金が多い場合は、確定年金で受け取り、雑所得として他の公的年金と合算して公的年金控除の対象とすることもできます。

iDeCoのデメリット、60歳まで引き出せない!

iDeCoの最大のデメリットは、60歳まで引き出せないことです。

20~30代は、結婚資金・住宅資金・教育資金など大きな資金が必要になるイベントがたくさんあります。しかし、豊かな老後を暮らすために、毎月の掛金は無理のない程度、iDeCoに掛金を拠出するのがおすすめです。

60歳までに必要な資金には、つみたてNISAのようにいつでも引き出せて、運用益が非課税になる資産形成方法がおすすめです。

NISAには「つみたてNISA」「(一般)NISA」がある

<つみたてNISAと(一般)NISA>

| NISA | つみたてNISA | |

|---|---|---|

| 年間投資金額 | 120万円 | 40万円 |

| 非課税期間 | 最長5年間 | 最長20年間 |

| 投資可能商品 | 国内株式 外国株式 投資信託 ETF REIT 等 |

金融庁指定の投資信託のみで積立による投資に限定 |

| 投資可能期間 | 2023年まで | 2037年まで |

大きな違いは、投資金額と非課税期間ですが、特につみたてNISAが金融庁指定の投資信託のみとなっているため、投資経験者や株式にも投資したい方は(一般)NISAでの投資がおすすめです。

NISAとつみたてNISAは併用できない

NISAとつみたてNISAを同時に開設することはできずどちらかを選ばなければなりません。NISAとつみたてNISAの違いは主に3つです。

◼️一般NISAとつみたてNISAの3つの違い

| 一般NISA | つみたてNISA | |

|---|---|---|

| 1.投資対象 | 株式や投資信託など | 一定の投資信託 |

| 2.投資金額 | 毎年120万円上限 | 毎年40万円上限 |

| 3.非課税期間 | 最長5年間 | 最長20年間 |

![]() 投資対象

投資対象

つみたてNISAでは金融庁で認定されている長期投資に適した投資信託のみが対象となっており、投資信託買付時にかかる買付手数料はすべて無料の投資信託のみ投資対象となります。

初心者の方で何を投資したらわからない方や少額で長期の積立を考えている方には、つみたてNISAが適しているでしょう。

一方、つみたてNISAでは株式やETF、REITなど証券市場に上場している金融商品や毎月分配型投資信託は対象となりません。投資の経験がある方や投資信託以外の商品にも投資したい方には一般NISAが適しているでしょう。

![]() 投資金額

投資金額

毎年新規で投資する金額が大きければ一般NISAが適しています。

![]() 非課税期間

非課税期間

短期で売却を考えてない方、長期でコツコツ投資していきたい方は、つみたてNISAであれば非課税期間が20年間と長いのでおすすめです。

一般NISAとつみたてNISAはどちらかしか選ぶことができませんが、途中で変更すること が可能となっています。

つみたてNISAとiDeCoの併用しよう!余裕がないければつみたてNISAのみに投資するのがおすすめ

つみたてNISAとiDeCoで投資の節税制度を最大限活用するのが、資産形成への最適な方法です。ただ、iDeCoは60歳まで引き出せないため、余裕がない場合はつみたてNISAのみでも良いでしょう。

また、株式・ETF・REITなどへの投資、つみたてNISA対象外の投資信託に投資したい場合はつみたてNISAではなく(一般)NISAとiDeCoを併用しましょう。

つみたてNISAとiDeCoの積立額のシミュレーション

つみたてNISAとiDeCoを併用すると、どのくらいの金額が積立できるのか、年利5%で運用した場合で見てみましょう。

◼️つみたてNISAとiDeCoシミュレーション

年収400万円の会社員がつみたてNISAで1万円、iDeCoで万円毎月積立したとき

| つみたてNISA (年利3%) |

iDeCo (年利3%) |

iDeCo所得税・住民税節税額 | つみたてNISA+iDeCo+節税額 | |

|---|---|---|---|---|

| 毎月の投資金額 | 1万円 | 1万円 | - | 2万円 |

| 10年後 | 1,397,414円 | 1,397,414円 | 180,000円 | 2,974,828円 |

| 20年後 | 3,283,020円 | 3,283,020円 | 360,000円 | 6,926,949円 |

| 30年後 | 5,827,369円 | 5,827,369円 | 540,000円 | 12,194,738円 |

◼️黒字額

| つみたてNISA運用益 (年利3%) |

iDeCo運用益 (年利3%) |

iDeCo所得税・住民税節税額 | 合計 | |

|---|---|---|---|---|

| 毎月の投資金額 | 1万円 | 1万円 | - | |

| 10年後 | 197,414円 | 197,414円 | 180,000円 | 574,828円 |

| 20年後 | 883,020円 | 883,020円 | 360,000円 | 2,126,040円 |

| 30年後 | 2,227,369円 | 2,227,369円 | 540,000円 | 4,994,738円 |

年収400万円の会社員が30歳からつみたてNISAとiDeCoをそれぞれ1万円積み立てすると30年後約500万円の黒字となり、約1,200万円の資産形成をすることができます。

つみたてNISAとiDeCoで毎月積立するなら楽天証券

顧客満足度No.1の楽天証券

①楽天積立NISAなら100円から積立可能

②楽天iDeCoで取引できるのは厳選された32銘柄

③ポイント還元率が高く、ポイントで投資できる

④スマホを使って外出中も取引できる

つみたてNISAでポイント投資できる

楽天証券で貯められるポイントは、「楽天証券ポイント」と「楽天ポイント」のどちらかを選択します。途中で変更したり相互に交換することも可能です。

楽天証券ポイントは、ポイントで投資信託購入ができるポイント投資やJALマイルに交換することができます。

一方、楽天ポイントで貯めている場合は、楽天グループや楽天ポイントが使える店、ポイント投資で1ポイント→1円として使用することができます。

◼️楽天ポイント使用用途

・ポイント投資(投信通常購入、投信積立時自動充当)

・街中の楽天ポイントが使用できるお店で使用

・楽天市場など楽天グループで使用

さらに、楽天証券はポイントを貯めやすい仕組みとなっています。

◼️ポイント付与サービス

・投信積立時楽天カードクレジットカード決済(100円→1ポイント)

・投信積立時買付手数料全額ポイントバック

・投信保有残高10万円ごとに4ポイント

・楽天証券でのポイント受取方法を「楽天ポイントコース」に設定し、1ポイント以上使用して500円以上投資信託を購入すると楽天市場のポイント倍率が投資した月+1倍

ポイントを貯めて、さらにポイント投資で資産形成できるから、楽天証券での投信自動積立がお得です。

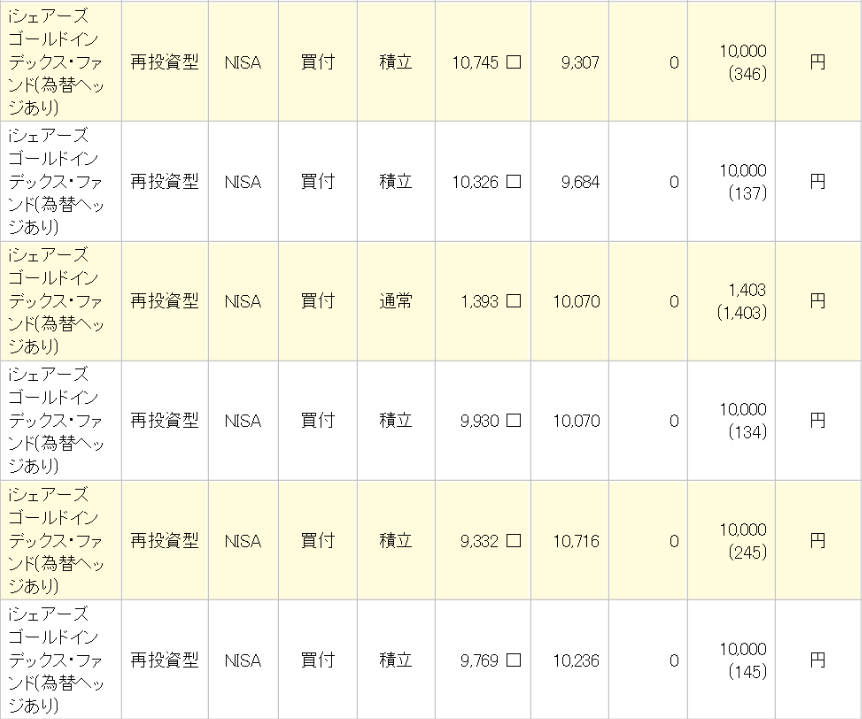

<実際にポイントを自動充当して毎月積立した結果> (カッコ内はポイントによる投資)

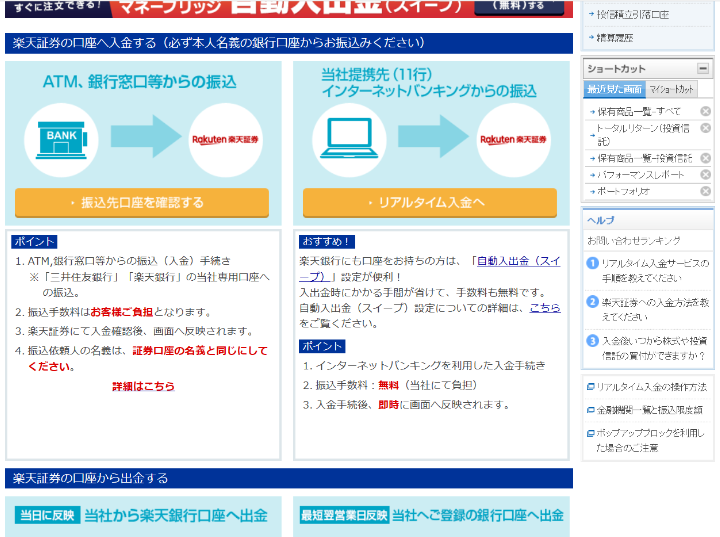

入金方法が楽!

入金方法は、

①ATM、銀行窓口からの振込

②提携インターネットバンキングからの振込

③楽天銀行の自動入出金(スイープ)の3通りがあります。

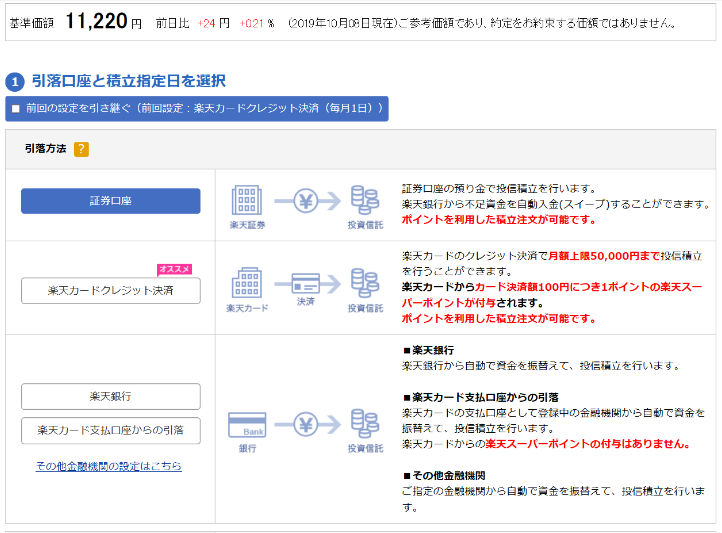

つみたてNISAの投信積立の買付を楽天カード決済可能

つみたてNISAの投信積立を楽天カード決済にすることができるため、投資信託購入代金の1%がポイント付与されるため、銀行引落で積立するより断然お得です。

毎月1万円積立していれば、100ポイント毎月ポイントが付与されます。

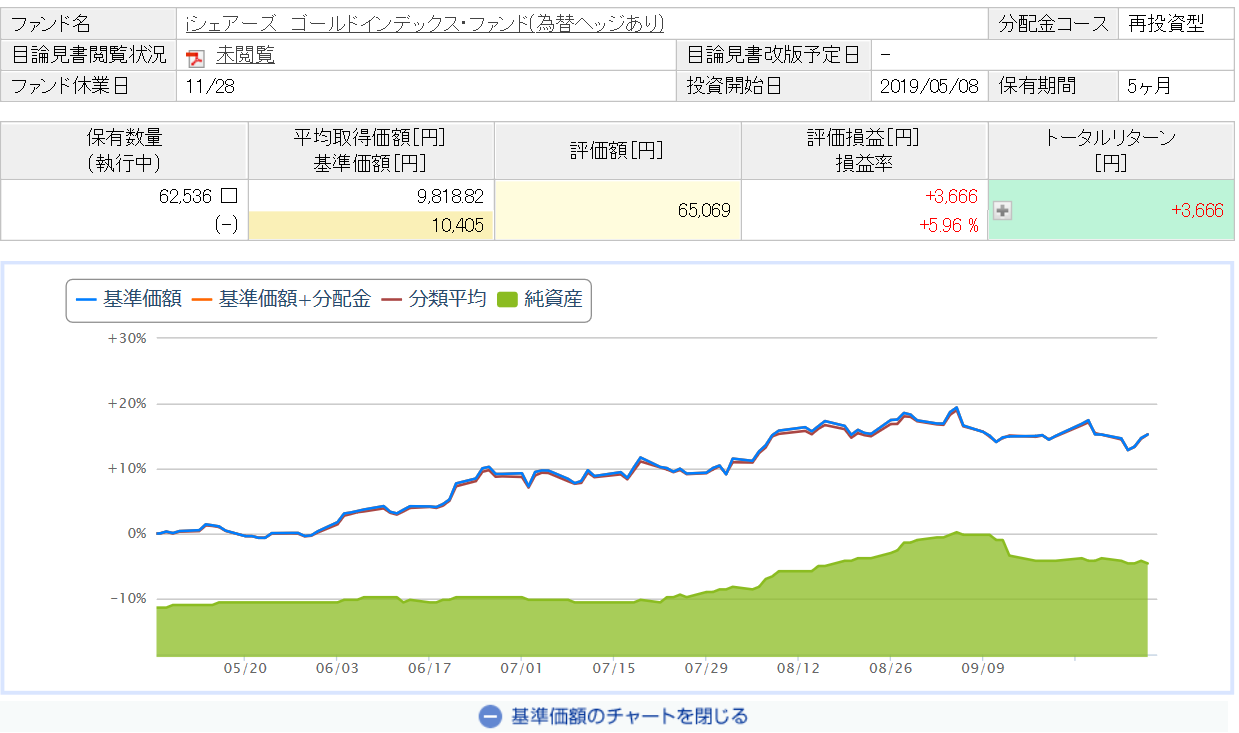

投資信託の画面やイデコの画面が見やすい!2019年運用実績紹介

2019年5月~10月まで毎月1万円投信信託をNISAで積立

楽天証券は、分配金と評価を含めたトータルリターンで評価額を試算してくれるので、損益が分かりやすいのが特徴です。通常、分配金を含んでない損益が表示されるので、分配金を受け取っている方は実際の利益が分かりにくいのですが、楽天証券のようにトータルリターンで表示されていると、実際の損益が一目瞭然で分かります。

私が、実際投資しているのは、 「iシェアーズ ゴールドインデックス・ファンド(為替ヘッジあり)」で、もうそろそろ金融不安が起こる可能性のあるなか、為替リスクを低減させ、金融不安に強い金を積み立てています。この投資信託は、つみたてNISAの投資対象となっていないため、(一般)NISAでの積み立てを行なっています。

iDeCoは、退職前に積み立ていた企業型DCをiDeCoに移管し、毎月5,000円積み立てています。楽天証券のiDeCoは、証券口座と共通なため、証券口座の資産状況を見るついでにiDeCoの資産を確認したり、掛金の投資先配分変更することができるので、便利です。

その他の証券会社だと、iDeCoに別のログインID等がある場合があるため、面倒に感じて見なくなってしまう可能性があります。

楽天証券で長期資産形成を始めよう!

手数料が安く低コスト取引が可能な証券会社

取引手数料が最安水準の証券会社。

楽天ポイントを1ポイント1円として投資をすることも可能!

さらに、手数料から1%の楽天ポイントがキャッシュバックされるなど、手数料を徹底的に抑えたい方に最適な口座になっています。

つみたて投資枠 |

|

|---|---|

投資信託本数 |

|

最低積立金額 |

100円~ |

ポイント投資 |

◎ |

スマホで取引 |

〇 |

現物取引手数料 |

0円~ |

IPO件数 |

|

特徴 |

投資で楽天ポイントが貯まる、使える! |

- このコラムに関連するコンテンツ

-

- 【決定版】3分でわかる株の買い方・始め方。初心者向けに株式投資の基本を解説!

- 早めに作っておかないと絶対に損する!100円から積立可能なNISA対応の証券会社3選

- スマホで株取引ができるネット証券アプリ5社比較。株初心者にはスマホでポイント投資が簡単でおすすめ!

- iDeCoをお得に始めたい!損をしない口座の選び方と始め方。手数料、取扱商品、サービスを比較

- SBI証券のiDeCoのメリットデメリットまとめ。他社とは何が違う?手数料、商品を比較

- NISA、つみたてNISA、iDeCoは3つのシチュエーション別に使い分けるべし!おすすめの証券会社7社比較

- つみたてNISAの注意すべきデメリット3つを解説。100円の投資で年間1万円以上儲かるための裏技とは?

- 5分でわかる株式投資の仕組みとは?株初心者が最短で10万円以上収益を上げるための方法