10万円から始められる資産運用7つを紹介。運用でどのくらい資産が増えるのかをシミュレーション

10万円で資産運用を始めたい!どんな種類のものがある?

一口に資産運用といっても、少額からできるものから大きな資金が必要なものまでさまざまな種類があります。

10万円から始めたいときはどの資産運用が最適なのか、それぞれの特徴を確認していきましょう。

10万円から始められる資産運用

ロボアドバイザーにおすすめ「ウェルスナビ」の特徴

①6つの質問で運用プランを自動で決めてくれる

②自動積立なら月々1万円から始められる

③最適なポートフォリオを自動でリバランス

④税負担も自動で最適化

資産運用の選び方。「長期的」に「リスクを抑えて」取り組めることが重要

資産運用を行う前提として、資産を増やすことができなければ意味がありませんね。

資産が増える投資の選び方として、「長期的に運用できるかどうか」「リスクを抑えられるかどうか」の2つを意識する必要があります。

① 長期的に運用できるかどうか

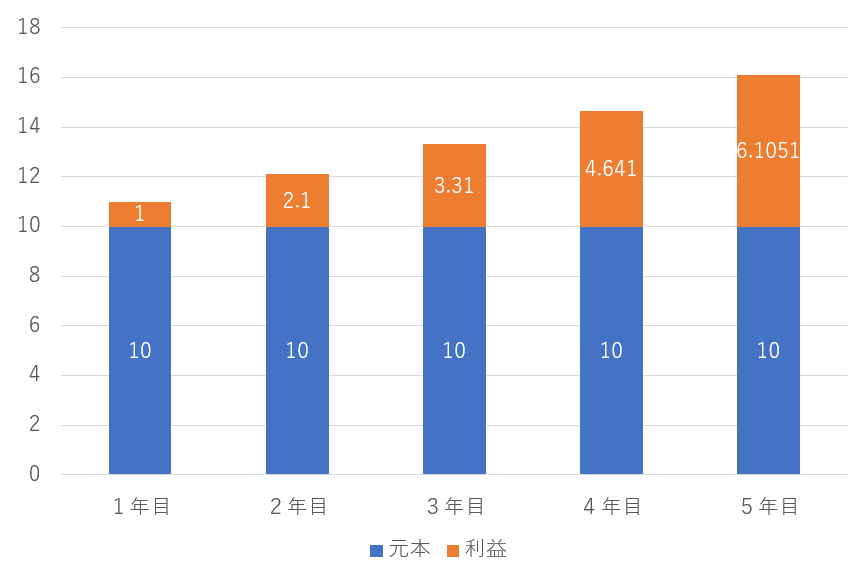

資産運用は長期的に行うほど利益が大きくなります。これは「複利」が働くためです。

複利とは、発生した利益を再投資することで利益が利益を生む循環の事です。

利益を再投資しない場合は「単利」になります。

単利の場合

複利の場合

このように複利で運用することによって単利で運用した場合よりもより多くの利益を得ることができます。

この複利効果は運用期間が長ければ長いほど大きくなるので、長期間運用することも重要です。

② リスクを抑えられるかどうか

投資でいう「リスク」とは、「不確実性」の事です。

具体的に「リスクが高い」という状態は、大きな利益が出るかもしれないし、逆に大きな損失が出るかもしれない。という状態です。

「リスクが低い」という状態はその逆になります。

卵は一つのカゴに盛るな

投資に関する格言の一つです。

すべての卵(資金)を一つのカゴ(株など)に盛っていた場合、カゴを落とした(倒産)すべての卵が割れてしまうので、たくさんのカゴに卵を分散させることですべての卵を割ってしまうことを防げるという意味です。

つまり、資産運用で重要なのは一つの投資先へ集中して投資するのではなく、分散させることでリスクを抑えられるということです。

また、投資先以外にも投資する時間を分散させることでもリスクを抑える効果があります。

① 仮想通貨

| おすすめ度 | ||

|---|---|---|

★☆☆☆☆ |

||

| 必要な資金 | 長期投資向き | リスクの大きさ |

500円~ |

向いていない |

リスクが大きい |

| 複利運用が可能 | 手数料の安さ | 必要な知識量 |

不可 |

高い |

難しめ |

仮想通貨(暗号通貨)とは、実際のお金とは異なり実体のない通貨です。

安い時に買い、高い時に売ることで利益になります。

リスクが非常に大きく投機色が強いので上級者向けと考えます。

必要な資金が少ない

取引をする口座にもよりますが、最低500円からの投資が可能です。

長期投資に向かない

仮想通貨は持っているだけでは何の価値も生みません。

仮想通貨の価値は乱高下しており、安定した投資とはかけ離れているため長期投資には向きません。

リスクが大きい

仮想通貨の価格は買いたい人と売りたい人の需給のバランスで決まります。

仮想通貨の代表的な「ビットコイン」は2017年12月に1ビットコイン=220万円以上に高騰しました。

しかし、その数か月後には1ビットコイン=70万円と3分の1の価値になっています。

良いタイミングで買えれば大きな利益を手に入れることができますが、逆に悪いタイミングで買ってしまった場合は大きな損失となります。

複利運用ができない

発生した利益を再投資するのが複利運用ですが、仮想通貨は配当金などが発生しないので複利運用ができません。

手数料が高い

仮想通貨の売買手数料はほかの資産の売買手数料と比較して非常に高いです。

例えば、ビットコインをビットフライヤーで購入したいときは約5%もの手数料(購入価格と売却価格の差)が発生します。

必要な知識量が多い

仮想通貨の値動きを完璧に予想することは誰にもできませんが、ある程度の予想ならできる場合があります。

値動きを予想するには、過去の値動きから判断する「テクニカル分析」とニュース、経済状況などから判断する「ファンダメンタル分析」の2つがあります。

様々な要因を考慮して値動きを予想することになるので、ある程度の知識量は必要だと考えられます。

② ロボアドバイザー ※おすすめ!

| おすすめ度 | ||

|---|---|---|

★★★★★ |

||

| 必要な資金 | 長期投資向き | リスクの大きさ |

1万円~ |

向いている |

リスクが小さい |

| 複利運用が可能 | 手数料の安さ | 必要な知識量 |

可能,自動 |

安め |

特に必要なし |

Wealth Naviで自動「長期・積立・分散」投資

①6つの質問で運用プランを自動で決めてくれる

②自動積立なら月々1万円から始められる

③最適なポートフォリオを自動でリバランス

④税負担も自動で最適化

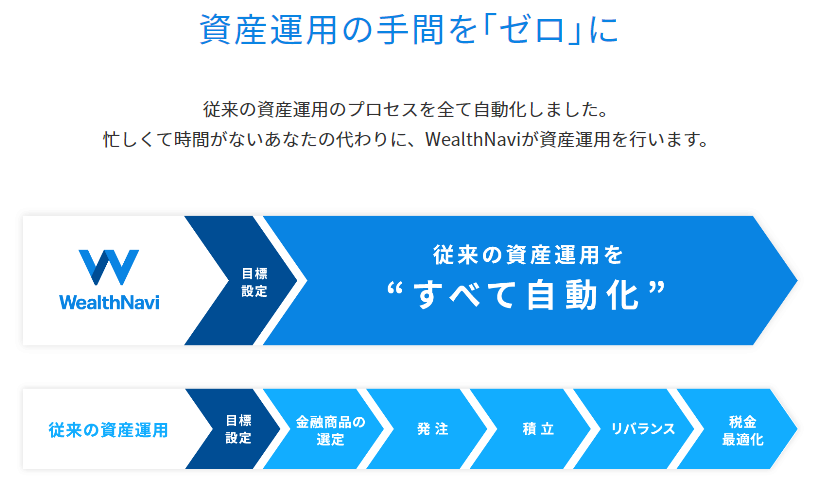

ロボアドバイザーとは、資金を預けておくとテクノロジーが自動で運用してくれるサービスです。

個々の状況(年齢やリスクの許容度)から最適な投資先を選択してくれます。

基本的には全世界の株式や債券、不動産、金に分散投資します。

分散投資によりリスクを抑えられ、自動で複利運用ができるためお勧めできます。

1万円から分散投資が可能

通常、全世界の様々な資産へ分散投資をしようとすると非常に大きな資金が必要になります。

しかし、ロボアドバイザーは利用者から預かった資金をまとめて投資し、投資した資金に応じて資産を細切れにして配分するので、小さな金額でも分散投資が可能です。

長期投資に向いている

ロボアドバイザーの投資先の株式、債券、不動産は保有しているだけで利益を生み出します。

その利益を自動で再投資し複利運用をしてくれるので長期投資に向いているといえます。

リスクが小さい

ロボアドバイザーは世界中の資産に投資しているので一つの資産が値下がりしてしまってもほかの資産でカバーすることができます。

複利運用ができる

前に紹介した通り、保有している株式、債券、不動産から発生した利益は自動で再投資されます。

手数料が安め

ロボアドバイザーは全自動運用で利用者の手間を省いてくれる分、利用するためには手数料が必要です。

例えば、ロボアドバイザーの中でも成績が良い「ウェルスナビ」は預かり資産に対して年1.1%(税込)の手数料がかかります。

しかし、ウェルスナビではそれを差し引いても年6.4%(平均)の利益を発生させています。

必要な知識量は特になし

ロボアドバイザーが自動で行ってくれることは主に以下の4つがあります。

運用開始時の設定を行えばあとは全自動で運用が可能なので必要な知識は特にありません。

③ 投資信託 ※おすすめ!

| おすすめ度 | ||

|---|---|---|

★★★★☆ |

||

| 必要な資金 | 長期投資向き | リスクの大きさ |

100円~ |

向いている |

リスクが小さい |

| 複利運用が可能 | 手数料の安さ | 必要な知識量 |

可能,自動 |

安い |

少し必要 |

松井証券の投信は購入手数料無料

①100円から少額投資が可能

②取扱銘柄1,183本が購入手数料無料(2019年12月時点)

③NISA口座なら税金も非課税で投資ができる

④投資信託を預けるだけで現金最大0.7%還元

投資信託とは、資産を運用しているファンドへ資金を預け運用してもらう商品です。

ファンドによって投資先が異なり、主な投資先としては全世界の株式、債券、不動産、金などがあります。

これらを組み合わせることで様々な資産へ投資することも可能です。

必要資金は100円からと、今回紹介している資産運用の中では最も手軽に始めることができます。

100円から投資が可能

利用する証券会社にもよりますが、投資信託は100円から購入することができます。

複数の投資信託を組み合わせることで少ない資金で分散投資をすることができます。

長期投資に向いている

投資信託には利益を分配する「分配型」と再投資する「再投資型」があります。

再投資型の投資信託を選ぶことで利益は自動で再投資されます。

複利運用ができる

前に紹介した通り、再投資型の投資信託から発生した利益は自動で再投資されるので複利運用が可能です。

最もおすすめしたい投資信託の「楽天VTI」は過去2年で13.77%の成長をしています。

手数料が安い

投資信託はファンドに資金を運用してもらうので、手数料を支払う必要があります。

ファンドによりますが、手数料は年0.2%程度と非常に小さな金額になるので特に意識する必要はないといえます。

投資信託を選ぶ知識は必要

投資信託の運用はファンドが行ってくれますが、投資信託は自分で選ぶ必要があります。

投資信託は投資したいテーマ(株、債券、不動産など)を決めた後、それらに投資できる投資信託の中から手数料が低いものを選ぶとよいでしょう。

選ぶのが難しいという方におすすめの投資信託は全米の株式に投資する「楽天VTI」です。

楽天VTIの特徴

迷ったらまず楽天VTIに投資してみましょう。

④ 株式

| おすすめ度 | ||

|---|---|---|

★★★★☆ |

||

| 必要な資金 | 長期投資向き | リスクの大きさ |

数万円~ |

向いている |

リスクは大きめ |

| 複利運用が可能 | 手数料の安さ | 必要な知識量 |

可能,手動 |

安い |

少し必要 |

SBI証券スマホで、1株数百円から

①株式は1株から、投資信託は100円から買付が可能

②つみたてNISAや米国株取引にも対応

③取引コストも業界最低水準

④スマホで最短翌営業日から取引可能

⑤平日は23:59まで取引可能

株式投資とは、日本はもちろん、米国やアジアなど世界の株式を直接買い付ける投資方法です。

先に紹介したロボアドバイザーと投資信託はファンドが間接的に株式を買い付けていますが、株式投資では自分で直接買って保有することになります。

必要資金は株価により数千円~数十万円と幅があります。

数千円~数万円から投資が可能

株式投資では買いたい株の株価によって必要資金が異なります。

例えば家電量販店の「ヤマダ電機」の1株の株価は約500円です。

しかし、500円で買えるわけではなく、必要資金は500円×100株=5万円となります。

「単元株」と言い、取引できる単位が定められているためです。

証券会社によりますが、中には1株単位で取引できる口座もあります。

その場合、購入手数料が割高になり、株主優待も受け取ることができないので注意が必要です。

長期投資に向いている

株式を保有していると、配当金をもらえる場合があります。

配当金は株価の2%程度である場合が多いです。

また、企業によっては株主優待を実施している場合もあり、これを目当てに株を購入している方も多くいます。

複利運用ができる

配当金を再投資することで複利運用が可能です。

ただし、株を買うには最低でも数千円必要なので1回の配当金では足りずに再投資できない場合があります。

手数料が安い

株を売買する際は売買手数料がかかります。

「ネット証券」であれば、 手数料が安いだけでなく一定額以下の取引だと手数料が無料になるなど有利な条件で取引ができます。

銘柄を選ぶ知識が必要

ロボアドバイザーや投資信託とは異なり、自分で銘柄を選択する必要があるので、良い銘柄を選ぶ知識が必要です。

選ぶのが難しいという方は「株主優待」を実施している銘柄を選ぶとよいでしょう。

株主優待を実施している銘柄の特徴

企業により優待内容は大きく異なります。

例えば家電量販店の「ヤマダ電機」は100株(5万円程度)保有すると3,000円分の割引券を受け取ることができます。

飲食店の「すかいらーくホールディングス」なら100株(19万円程度)保有すると 6,000円分の食事券を受け取ることができます。

⑤ FX

| おすすめ度 | ||

|---|---|---|

★★★☆☆ |

||

| 必要な資金 | 長期投資向き | リスクの大きさ |

5,000円~ |

やや向いていない |

リスクは大きめ |

| 複利運用が可能 | 手数料の安さ | 必要な知識量 |

可能,手動 |

やや安い |

必要 |

FXとは、外貨を売買し利益を出す投資です。利益を得る方法は2つあります。

①安く買い、高く売る

②金利(スワップポイント)を受け取る

FXは取引している人の損益すべてを合計すると0になる(ゼロサムゲーム)なので、ほかの投資と比較すると利益を出すのが難しくなっています。

必要資金は口座によりますが、1,000通貨単位(1,000ドル)で取引する場合は約5,000円から取引可能です。

5,000円から投資が可能

FXは1,000通貨単位で取引できる口座が多く、5,000円から取引できます。

2019年10月現在、1米ドル=108円程度です。

1,000ドル=108,000円となり、約11万円の資金がないと取引できません。

しかしFXでは「レバレッジ」を使うことができ、資金の25倍までの取引が可能になっています。

つまり、108,000円÷25=4,320円で取引ができるということになります。

ただし、高いレバレッジでの取引はリスクが大きいのでお勧めしません。

長期投資にはやや向いていない

通貨にもよりますが、保有していると「スワップポイント」という金利を受け取ることができるものもあります。

例えば、金利が高いことで人気の「トルコリラ」を10,000通貨(18万円分)買うと、1日ごとに約70円のスワップポイントを受け取ることができます。

年利に変換すると約14%と非常に高いことがわかりますが、こういったスワップポイントの高い通貨は値下がりのリスクがあるので注意が必要です。

複利運用ができる

スワップポイントを再投資することで複利運用が可能です。

ただし、スワップポイントが大きい通貨は値下がりのリスクが大きいので注意が必要です。

手数料はやや安い

FXで売買する際に「スプレッド」と呼ばれる手数料がかかります。

スプレッドによって売買する価格が以下のように差がついています。

買える価格:108.03円

売れる価格:108.02円

この場合に1万通貨を買うとすると手数料が実質100円かかることになります。

取引の知識とスキルが必要

先ほども紹介した通り、FXは取引している人すべての損益を合計すると0になるゼロサムゲームです。

つまりあなたが得をした場合、誰かが損をしているということになります。

その中で勝ち続けるには人一倍の知識とスキルが必要といえるでしょう。

もし取引をしたいのなら頻繁に売買する必要がない「スワップ運用」が良いでしょう。

スワップ運用のやり方

スワップポイントの高い通貨は値下がりのリスクがあります。

値下がりしてスワップポイントで出た利益がなくなってしまっては元も子もないのでその管理も重要といえます。

⑥ 定期預金

| おすすめ度 | ||

|---|---|---|

★☆☆☆☆ |

||

| 必要な資金 | 長期投資向き | リスクの大きさ |

1円~ |

向いていない |

ノーリスク |

| 複利運用が可能 | 手数料の安さ | 必要な知識量 |

不可 |

無料 |

不要 |

定期預金は銀行に一定期間預け入れることで通常よりも高い金利を得ることができます。

しかし、日本はマイナス金利政策を導入しており定期預金の金利は良くて0.2%程度です。

したがって、定期預金で資産運用はできないといえます。

⑦ 保険

| おすすめ度 | ||

|---|---|---|

★☆☆☆☆ |

||

| 必要な資金 | 長期投資向き | リスクの大きさ |

毎月5,000円~ |

向いていない |

小さい |

| 複利運用が可能 | 手数料の安さ | 必要な知識量 |

不可 |

高い |

良いものを選ぶために必要 |

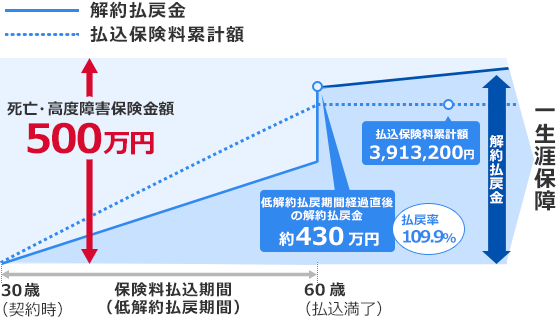

保険は死亡時に給付金を支給する「死亡保険」やがんになってしまった時に治療費を支給する「がん保険」などがありますが、中にはお金を増やすことを目的にした「貯蓄型保険」という保険もあります。

貯蓄型保険の特徴

貯蓄型保険の中でも払い戻し率が高いオリックス生命の「終身保険ライズ」は死亡保険500万円に設定した場合満期時の払い戻し率は109.9%となります。

死亡保険が付く上にお金が増えて戻ってくるので、一見お得に見えますが、1年あたりの利率に直すと0.33%です。

ちなみに、30歳の男性が60歳までに亡くなる確率は約5.8%です。

定期預金よりも若干利率が良いだけですのでやはり保険で資産運用は難しいといえます。

ただし、保険料は所得控除になるので節税効果があります。

おまけ 宝くじ

| おすすめ度 | ||

|---|---|---|

☆☆☆☆☆ |

||

| 必要な資金 | 長期投資向き | リスクの大きさ |

200円~ |

向いていない |

大きい |

| 複利運用が可能 | 手数料の安さ | 必要な知識量 |

不可 |

? |

不要 |

宝くじは1枚数百円から買うことができ、当選すると数億円もの大金を手にすることができる夢のギャンブルです。

しかし、宝くじの控除率は53.7%です。1万円分買ったとしたら5,370円は手数料や都道府県の自治体、日本宝くじ協会の収入となります。

街で「宝くじ号」と書かれた車が走っているのを見たことがある方もいるのではないでしょうか?

宝くじ号は日本宝くじ協会からの助成金で寄贈されています。高額な車両がたくさん寄贈できるほど宝くじは胴元がもうかる仕組みなのです。

宝くじの特徴

年に1回買って楽しむだけなら良いかもしれませんが、宝くじでお金を増やそうという考えは良くないといえるでしょう。

おすすめはずばり「ロボアドバイザー」と「投資信託」

ロボアドバイザーをお勧めする理由

①リスクを抑えて長期的に運用することが前提の設計

ロボアドバイザーは長期の資産形成を達成するために様々な資産を取り入れてリスクを抑える設計になっています。

例えば、不景気の時は株価は下がりますが、債券や金の価格は上がります。これらをバランスよく組み込むことによって資産全体の価値が急激に動かないようにしているのです。

また個々が許容できるリスクを測り、最適な資産配分を提案する機能も備わっています。

②複利運用が可能

ロボアドバイザーは株の配当金、債券の金利、不動産の家賃・テナント料を収入源としています。

これらの利益は自動で再投資されるので、簡単に複利運用ができる仕組みになっています。

③安定して利益を出している

ロボアドバイザーで有名な「ウェルスナビ」はサービス開始来、平均年6.4%の利益を上げています。

期間内には2018年12月25日や2019年1月3日のような株価が急激に下落するショックもありましたが、それをものともしない良好な運用結果だといえそうです。

投資信託をお勧めする理由

①ロボアドバイザーと同じ商品に投資できる

ロボアドバイザーでは間接的に投資信託を買い付けています。

その投資信託は個人でも購入することができるので、手間はかかりますが、ロボアドバイザーと同じ資産配分で運用をすることも可能です。

②手数料が低い

投資信託は管理を自分で行う代わりにロボアドバイザーよりも手数料が低くなっています。

具体的には以下のような手数料の違いがあります。

| 楽天VTI | ウェルスナビ | |

|---|---|---|

| 手数料 (年,税込) |

0.172% | 1.1% |

| 10万円投資した場合の手数料 (1年) |

172円 | 1,100円 |

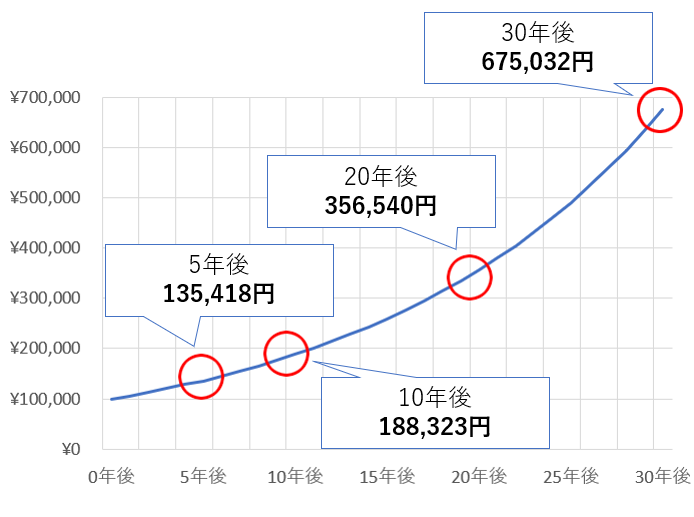

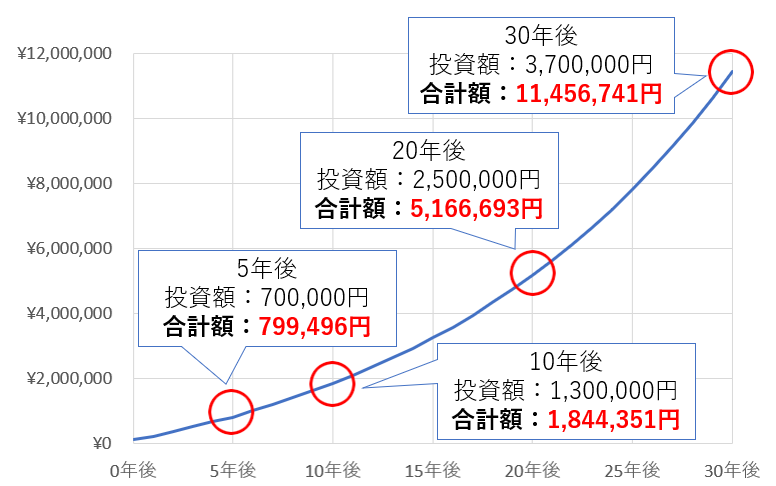

ロボアドバイザーを10万円から始めた場合、〇〇年後にはどれくらい増えている?

ロボアドバイザーのウェルスナビを10万円で始めた場合の資産の増え方を見てみましょう。

年利6.4%、手数料、税金を考慮して計算しています。

なんと30年後には6.7倍以上に資産が増えています。

複利効果が働いているので、運用年数が長くなればなるほど運用益が増えていきます。

せっかく長期投資をするなら積立もしよう

長期投資を行うなら積立も行うことをお勧めします。

積立を行うと以下の2つのメリットがあります。

① 運用金額が増え利益も大きくなる

積立を行うことで運用金額がどんどん増えていきます。

当然運用金額が大きいほど得られる利益も大きくなります。

毎月積み立てる金額を決め、無駄遣いをしてしまう前に投資に回してみませんか?

② ドルコスト平均法により買付金額が下がる

「ドルコスト平均法」とは、投資信託などを「複数回」に分け「一定金額」買うことで平均の買付価格を引き下げることができます。

一定数量ではなく一定金額で買い付けることによって割高な時は少なく、割安の時は多く買うことができます。

| ドルコスト平均法で毎月1万円分(合計6万円分)の投資信託を買う場合 | ||||||

|---|---|---|---|---|---|---|

| 1月 | 2月 | 3月 | 4月 | 5月 | 6月 | |

| 基準価格 | 10,000円 | 11,000円 | 10,000円 | 9,000円 | 8,000円 | 11,000円 |

| 買える口数 | 10,000口 | 9,091口 | 10,000口 | 11,111口 | 12,500口 | 9,091口 |

| ドルコスト平均法を使わずに一括で6万円分の投資信託を買う場合 | ||||||

|---|---|---|---|---|---|---|

| 1月 | 2月 | 3月 | 4月 | 5月 | 6月 | |

| 基準価格 | 10,000円 | 11,000円 | 10,000円 | 9,000円 | 8,000円 | 11,000円 |

| 買える口数 | 60,000口 | 0口 | 0口 | 0口 | 0口 | 0口 |

| 買える口数 | 6月時点の利益 | |

|---|---|---|

| ドルコスト平均法を利用する | 61,793口 | 7,972円 |

| ドルコスト平均法を利用しない | 60,000口 | 6,000円 |

このように、投資信託の基準価格が上下した場合ドルコスト平均法を利用したほうが有利になります。

ただ、ドルコスト平均法にも弱点はあり、基準が価格が右肩上がりになった場合はドルコスト平均法のほうが不利になります。

しかし、相場というものはずっと右肩上がりになるわけではなく、上下しながら動くことがほとんどです。

よってドルコスト平均法はほとんどの場面に有利であると考えられます。

ロボアドバイザーや投資信託の場合、金額を指定して買い付けることになるので特に設定をしなくても自動でドルコスト平均法を実践できます。

ウェルスナビの年利6.4%で運用シミュレーション

シミュレーション条件

| 5年後 | 10年後 | 20年後 | 30年後 | |

|---|---|---|---|---|

| 利益の合計 | 99,496円 | 544,351円 | 2,666,693円 | 7,756,741円 |

| 1年あたりの利益 | 19,899円 | 54,435円 | 133,335円 | 258,558円 |

運用期間が長くなるほど1年あたりの利益が大きくなります。

これは積立と複利効果によるもので、運用期間が長くなるにつれて加速度的に利益も増えていきます。

せっかく資産運用を始めるなら、ぜひ積立も行いましょう!

10万円で資産運用を始める方にウェルスナビをお勧めする理由

10万円で始められる資産運用を7つ紹介しましたが、特におすすめしたいのがロボアドバイザーの「ウェルスナビ」です。

4つのメリットを確認してみましょう

① 良好な運用成績

先ほども紹介した通り、ウェルスナビはサービス開始から2019年10月までの平均で年6.4%の利回りがあります。

定期預金の利回りは良くても年0.2%程度なので、いかに優れているかがわかるかと思います。

② 最初に設定をすればあとは全自動で運用してくれる

ウェルスナビは「投資一任型」のロボアドバイザーなので資産運用の大半を任せることができます。

運用を行うためにウェルスナビが行ってくれることと自分で行うことは以下のようになります。

| ウェルスナビが 行ってくれること |

自分で行うこと |

|---|---|

| ・資産配分の決定 ・積立 ・運用 ・納税 |

・口座開設 ・積立額の設定 |

③ 利益は自動で再投資してくれる

ウェルスナビはETF(上場投資信託)へ投資するので、配当金を受け取れます。

その配当金が一定額貯まると自動でETFを買い付けてくれます。(資産評価額が30万円の場合は2,450円貯まると再投資)

税負担を自動で最適化する「DeTAX機能」がある

ウェルスナビの利益は課税対象なので利益に対して20.315%の税金がかかります。

ウェルスナビの「DeTAX(デタックス)」では、分配金の受け取りやETF(上場投資信託)の売却によって生じる税負担の一部または全部を、リターンがマイナスになっている銘柄をいったん売却して損を確定させ、すでに実現している「利益」と、売却によって実現した「損」を相殺することにより、その年の利益を圧縮もしくはゼロにし、税負担を翌年以降に繰り延べます。

⑤ NISA口座に対応

非課税制度であるNISA口座に対応しているため、利益に対し20.315%かかってしまう税金が免除されます。

他のロボアドバイザーでは対応していないことも多いため、大きなメリットとなります。

ウェルスナビにはデメリットもある。始める前"確認しておこう

投資家に代わり全自動で運用してくれるウェルスナビですが、もちろんデメリットもあります。

始めてから後悔しないように確認しておきましょう。

① 手数料が年税込1.1%かかる

ウェルスナビでは全自動で運用してくれる分、手数料がかかります。

| 投資信託(楽天VTI) | ウェルスナビ | |

|---|---|---|

| 手数料 (年,税込) |

0.172% | 1.1% |

| 10万円投資した場合の手数料 (1年) |

172円 | 1,100円 |

② 短期間に多くの利益は出せない

ウェルスナビは長期の運用を前提として商品を選定しているので、短期で大きな利益を出せる構成ではありません。

そもそも資産運用は長期で安定して利益を出せるものを選ぶべきなので、ウェルスナビで運用している商品は適切な構成だといえます。

③ 為替相場の影響を受ける

ウェルスナビで運用するETFは外貨建てです。

円高になれば損をし、円安になれば得をします。

円安になれば外貨建てのETFは利益が出るので、運用益と為替差益の二重で利益が出る可能性もあります。

自動で税金を最適化してくれる口座

税金最適化機能「DeTAX」で納税額を最適化してくれる。

ポートフォリオの自動構築から、税金のことまで、全自動で運用ができる。

8つの投資銘柄があり、それぞれで最も優れているものへ投資しているので、比較的安定した運用益を期待できる。

運用手数料(年) |

1.1%※税込 |

|---|---|

運用コース数 |

5本 |

最低必要資金 |

1万円 |

最低積立金額 |

1万円 |

利用者数 |

|

スマホで取引 |

〇 |

特徴 |

税金最適化機能搭載 |