公務員はiDeCoに加入できる?

「iDeCo」とは、確定拠出年金といい毎月5,000円~の掛金(年単位でも可能)で投信信託などを選択して積立し、原則60歳以降に受け取ることができ、譲渡益や分配金は非課税となり、さらに掛金は一定の所得控除を受けることができる、老後資金準備を目的とした制度です。

<iDeCo概要>

| iDeCo | |

|---|---|

| 対象者 | 20歳以上60歳未満で公的年金に加入していること |

| 利用限度額 | 年金の種類により異なる |

| 対象商品 | 投資信託、定期預金、保険商品 |

| 非課税期間 | 60歳まで |

| 運用管理者 | 本人 |

| 払出制限 | 60歳まで払出不可 (50歳以上から始めた場合,受給開始年齢が繰り下がります。) |

| 金融機関の変更 | 基本にはいつでも可能 |

iDeCoには、他の非課税制度と異なり、運用益の非課税だけでなく、拠出金を所得控除できるという大きな節税メリット があります。

以前は、公務員の加入が認められていませんでしたが、2017年1月から加入が認められるようになりました。

公務員のiDeCo拠出限度額が月々1万2,000円で年間14万4,000円となります。

<年金種類別iDeCo拠出限度額>

| 国民年金保険加入状況 | 月々の拠出限度額 | 年間拠出限度額 | |

|---|---|---|---|

| 第1号被保険者 | 自営業者等 | 6万8,000円 | 81万6,000円 |

| 第2号被保険者 | 会社員 | ・企業年金がない場合 2万3,000円 ・企業年金がある場合 1万2,000円~2万円 |

・企業年金がない場合 27万6,000円 ・企業年金がある場合 14万4,000円~24万円 |

| 公務員 | 1万2,000円 | 14万4,000円 | |

| 第3号被保険者 | 主婦(夫)の方 | 2万3,000円 | 27万6,000円 |

公務員の拠出限度額は、最も少ない金額になっています。

SBI証券の公式サイトならiDeCoで運用した場合の、投資額や利回りに応じた資産の変動をシミュレーションすることができます。もちろん無料でできますので、まずはSBI証券の公式サイトを訪ねてみましょう!

公務員こそiDeCoに加入すべき理由とは?

2015年公務員と会社員の年金制度が一元化

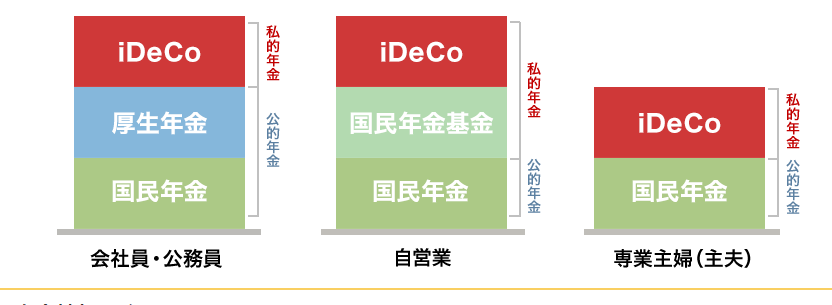

公的年金制度は、2階建構造で、1階部分が「国民年金(基礎年金)」、2階部分が公務員は「共済年金」、会社員は「厚生年金」でした。

公務員と会社員の2階部分は違う制度でしたが、2015年10月から共済年金が厚生年金に統一されました。

以前の共済年金と厚生年金の主な違いとして、共済年金には3階建部分の「職域加算」があること、厚生年金の保険料率が16.766%にあるのに対して共済年金の保険料率が15.862%と低いこと(2011年度)が挙げられ、共済年金の方が受給額も多く、保険料(支払額)も少なく済んでいました。

共済年金と厚生年金が統一されたことにより、共済年金の保険料は毎年0.354%上がり2018年には厚生年金と同じ保険料率となり、3階部分の職域加算も廃止され、2019年度の今は受給額も保険料(支払額)も同じになりました。

統一による共済年金の変更点は以下の通りで、厚生年金の制度に一元化されています。

<共済年金→厚生年金 6つのデメリット>

| 共済年金 | → 一 元 化 |

厚生年金 | |

|---|---|---|---|

| 保険料 | - | 共済年金時より増加 | |

| 職域加算 | あり | なし | |

| 転給制度 | 本人の死亡後、妻も死亡した場合、次の相続人に遺族年金受給権が転給 | 遺族年金受給権廃止 | |

| 年金加入制限年齢 | なし | 70歳 | |

| 未支給年金 | 給付範囲は遺族や相続人まで | 給付範囲は生計を同じとする三親等内の親族まで | |

| 障害年金支給要件 | 保険料納付要件なし | 保険料納付要件あり |

<共済年金→厚生年金 2つのメリット>

![]() 老齢給付の在職支給停止の変更

老齢給付の在職支給停止の変更

共済年金受給者が基準給与月額と年金月額が28万円超に達すると年金が停止されましたが、厚生年金同様46万円までは併給でき、46万円超の場合は、超える金額の2分の1の年金が支給停止されるため、全額停止にならないようになりました。

![]() 「年金払い退職給付」新設

「年金払い退職給付」新設

3階部分の職域加算が廃止されたのに伴い、退職給付の一部として設けられた制度で、「退職年金」「公務障害年金」「公務遺族年金」の3種類の給付があります。

職域加算は終身給付でしたが、

年金払い退職給付は終身年金と有期年金との半分ずつの給付となります。

職域加算と比較すると給付水準は下がりますが、本人が死亡すると受け取れなくなっていたのが、遺族に有期年金部分のみ一時金として支払われるようになりました。

新設された年金払い退職給付があるのに、iDeCoは必要?

上記「年金払い退職給付」新設により、公務員の年金制度の優遇が全てなくなったわけではありませんが、年金払い退職給付自体は、会社員が会社の制度としてある確定拠出年金同様現役世代が自分自身の年金原資を保険料で積み立てる方式(掛金は会社負担、上乗せで自己拠出できる企業年金もあり)となっているため、特に優遇されているとは言えません。

<職域加算と年金払い退職給付の違い>

| 職域加算(一元化により廃止) | 年金払い退職給付 |

|

|---|---|---|

| 保険料負担 | なし | 0.75% |

| 受給額 | 多い | 少ない |

| 財政方式 | 賦課方式 現役世代が年金受者を支える |

積立方式 自分が現役時代に積み立てた積立金を原資として受け取る |

| 年金受給期間 | 終身 | 2分の1 終身 残り2分の1は有期(10年または20年) |

しかも、この年金払い退職給付の受給開始年齢は65歳からで、不祥事を起こすと給付を制限される仕組みとなっており、公務員でも民間で働く会社員同様自分で年金をつくる『自分年金』が必要とされます。

iDeCoは、その自分年金をつくるための制度が整っており、60歳から受け取ることができ(50歳以上で始めた場合を除く)、減額された職域加算を補完することができます。

公務員のiDeCo加入率が高い!

iDeCo加入対象の会社員は、約3,580万人でそのうち加入者は79万5,561人で加入率は2.22%の50人に1人が加入、それに対して公務員は約440万人で加入者は26万2,718人で加入率が6%と25人に1人加入しており、会社員の約3倍が加入しています。

(参考)加入対象者数は2017年12月時点、加入者数は2019年5月時点

iDeCo公式サイト

https://www.ideco-koushiki.jp/library/pdf/join_overview_R0105.pdf

なぜこんなに公務員の加入率が高いのかは、先程述べた「職域加算廃止」の影響が大きいと考えられます。「年金払い退職給付」が新設されたものの、受給額は減ってしまうため、それを補完したいため、iDeCo加入率が上がっているようです。

共済年金の厚生年金への一元化により、公務員に人気のあるiDeCoですが、実際に加入するメリットは何があるのかご紹介いたします。

公務員がiDeCoに加入する3つのメリット

1. 節税

iDeCoには3つの節税効果があります。

■運用益が非課税

iDeCoで運用している間に出た分配金や売却益は全て非課税となります。

■受け取り時に税制優遇される

iDeCo受給時、老齢年金として受け取る場合は公的年金等控除の対象となり、老齢一時金として受け取る場合は退職所得控除が適用されます。

■掛金が全額所得控除

iDeCoに拠出する金額すべてが所得控除の対象となり、所得税と住民税を軽減することができます。

<公務員のiDeCo拠出金所得控除による節税効果>

(拠出金を年間上限の14万4,000円拠出した場合の節税効果)

| 課税所得 | 所得税税率 | 住民税税率 | 年間節税額 |

|---|---|---|---|

| 195万円以下 | 5% | 10% | 2万1,600円 |

| 2万1,600円 | 10% | 2万8,800円 | |

| 330万円超695万円以下 | 20% | 4万3,200円 | |

| 695万円超900万円以下 | 23% | 4万7,520円 | |

| 900万円超1,800万円以下 | 33% | 6万1,920円 | |

| 1,800万円超4,000万円以下 | 40% | 7万2,000円 | |

| 4,000万円超 | 45% | 7万9,200円 |

2. 60歳から受け取れる

年金の受給開始年齢は、65歳からとなっていますが、iDeCoは60歳から受け取ることができます。60歳以降は退職や給与の減額等が考えられるため、60歳から65歳までの年金の空白を埋めることができます。

また、受け取り方法も「一時金」もしくは「年金形式」と選択することができ、受け取り時期を70歳まで繰り下げることもできます。

もし、本人に万一のことがあった場合、遺族が一時金として受け取ることができます。

(年金として受け取ることはできません。)

3.運用商品のコストが低い

iDeCoで投資できる投資信託は、長期投資に適したコストの低いものが厳選されています。また、確定拠出年金専用商品であれば、通常販売されているのと同じであっても、保有期間中にかかる信託報酬が安く優遇されています。

<投資信託コスト比較例>

・日経225インデックス

| iDeCo専用ファンド | 一般ファンド | |

|---|---|---|

| ファンド名 | DCニッセイ日経225インデックスファンドA | ニッセイ日経225インデックスファンド |

| 買付手数料 | 無料 | 無料 |

| 信託報酬 | 0.18252% | 0.27% |

・世界株式アクティブ運用

| iDeCo専用ファンド | 一般ファンド | |

|---|---|---|

| ファンド名 | キャピタル世界株式ファンド (DC年金用) |

キャピタル世界株式ファンド |

| 買付手数料 | 無料 | 3.3%(税込) |

| 信託報酬 | 1.5406% | 1.6702% |

このように、iDeCoの運用商品は通常投資する投資信託より信託報酬が安く抑えられていたり、買付手数料が無料になっていることが多いです。

iDeCoで積み立てるとこんなにお得に!?

<iDeCoで毎月1万2,000円積立した場合の運用金額の推移>

(節税額は年収600万円の場合で計算)

| 10年後 | 20年後 | 30年後 | 40年後 | |

|---|---|---|---|---|

| 0% | 144万円 | 288万円 | 432万円 | 576万円 |

| 1% | 約151万円 | 約318万円 | 約503万円 | 約708万円 |

| 5% | 約186万円 | 約493万円 | 約998万円 | 約1,831万円 |

| 所得税・住民税節税額 | 約43万円 | 約86万円 | 約130万円 | 約173万円 |

毎月1万2,000円拠出して利回りのある投資信託で運用した場合、40年後には年金原資が約1,831万円となり、約173万円も節税することができます。

年金原資を大きくするには、若い頃から長期でコツコツ毎月掛金を拠出するのがおすすめです。

SBIネオモバイル証券では定期預金から海外REITまでSBI証券で扱っている多様な商品を運用することができます。また、SBIネオモバイル証券では運用コストを抑えた商品を売買することができますので、利益が出た時に手数料により受ける影響も小さくすることができます。

ただし、iDeCoは、60歳からの受給開始でそれ以前は引き出すことができないため、老後資金以外で必要な結婚資金や住宅資金、教育資金を確保した上で無理のない金額で始めましょう。

SBIネオモバイル証券でiDeCoを始めよう!

iDeCoをはじめるなら、SBIネオモバイル証券がおすすめです。

<金融機関別iDeCoの手数料比較>

| 金融機関名 | 加入時 | 年間管理手数料 | |||

|---|---|---|---|---|---|

| 支払先 | 国民年金基金連合会 | 国民年金基金連合会 | 事務委託先 金融機関 |

運営管理機関 | |

SBIネオモバイル証券 |

2,829円 | 1260円 | 792円 | 無料 | |

楽天証券 |

2,829円 | 1260円 | 792円 | 無料 | |

SBI証券 |

2,829円 | 1260円 | 792円 | 無料 | |

マネックス証券 |

2,829円 | 1260円 | 792円 | 無料 | |

大和証券 |

2,829円 | 1260円 | 792円 | 無料 | |

イオン銀行 |

2,829円 | 1260円 | 792円 | 無料 | |

みずほ銀行 |

2,829円 | 1260円 | 792円 | 3,060円 (iDeCoの残高または掛金累計額が50万円以上、もしくは掛金月額1万円以上・メールアドレス登録・目標金額登録の条件を満たせば無料) |

|

SBIネオモバイル証券のiDeCoはこんな人におすすめ!

①iDeCoの取り扱い商品は多いほうが良い

②元本保証の商品で運用したい

③ロボアドバイザーに運用する投資信託を選んでもらいたい

④他の金融機関からの変更、転出を考えている

楽天証券のiDeCoはこんな人におすすめ!

①運用実績の良い商品に投資がしたい

②手数料が安い証券会社で取引がしたい

③無料セミナーや動画で投資について勉強したい

④他の金融商品の取引もしたい

| 金融機関名 | 銘柄数 (元本確保型) |

銘柄数 (元本変動型) |

|---|---|---|

SBIネオモバイル証券 |

4本 | 83本 |

楽天証券 |

1本 | 31本 |

SBI証券 |

4本 | 83本 |  大和証券 |

1本 | 21本 |

イオン銀行 |

1本 | 23本 |

みずほ銀行 |

1本 | 14本 |

※2018年5月1日「確定拠出年金制度等の一部を改正する法律」の施行により、確定拠出年金の運営管理機関が選定・提示する運用商品の上限数を35以下とする規定がされたため、中には除外予定の商品があり、銘柄数は35以下に今後なる予定です。)

SBIネオモバイル証券では12月2日からiDeCoを利用することができるようになりました。

SBIネオモバイル証券で運用することができるiDeCoは、SBI証券で運用することができるものと同じであるため、「セレクトプラン」「オリジナルプラン」(計80銘柄以上)のいずれかを選んで運用することができます。

また、 iDeCoの口座開設、運用管理に関わる手数料もSBIネオモバイル証券は無料としていますので、手数料を抑えて運用することもできます。

※国民年金基金に支払う手数料は別途あります

日本初!Tポイントを使って株が買える

日本で初めてTポイントを利用して投資ができるネット証券。

Tポイント利用に加えて、1株からの投資◎、月間の株式取引合計金額が50万円まで手数料220円(税込)であること(毎月200ポイントもらえるので、実質ほぼ無料)などと、特に初心者の方におすすめなサービスとなっております。

ウェルスナビのロボアドの利用もできるので、時間のない方でも気軽に始められます!

取引可能商品 |

国内株式 |

|---|---|

利用可能ポイント |

Tポイント |

最低取引単位 |

1株 |

取引手数料 |

220円~ |

スマホで取引 |

〇 |

株の定期買付 |

〇 |

NISA |

- |

ロボアド |

⚪ |

IPO件数 |

11件 |

特徴 |

少額投資とポイント利用 |

- このコラムに関連するコンテンツ

-

- 【決定版】3分でわかる株の買い方・始め方。初心者向けに株式投資の基本を解説!

- 早めに作っておかないと絶対に損する!100円から積立可能なNISA対応の証券会社3選

- スマホで株取引ができるネット証券アプリ5社比較。株初心者にはスマホでポイント投資が簡単でおすすめ!

- iDeCoをお得に始めたい!損をしない口座の選び方と始め方。手数料、取扱商品、サービスを比較

- SBI証券のiDeCoのメリットデメリットまとめ。他社とは何が違う?手数料、商品を比較

- NISA、つみたてNISA、iDeCoは3つのシチュエーション別に使い分けるべし!おすすめの証券会社7社比較

- つみたてNISAの注意すべきデメリット3つを解説。100円の投資で年間1万円以上儲かるための裏技とは?

- 5分でわかる株式投資の仕組みとは?株初心者が最短で10万円以上収益を上げるための方法