40.5%の人がボーナスを預貯金に使っている!将来的にもっとお金が貯まる方法をご紹介

みんなのボーナスの使い道は

共通ポイントサービス「Ponta(ポンタ)」を運営する(株)ロイヤリティ マーケティングは、「Pontaリサーチ」にて、消費者の意識とポイント利用意向の調査を行ないました。なお、Pontaリサーチは会員がアンケートに答えることにより、Pontaポイントが受け取れるもので、Ponta会員8,900万人のうち、約140万人がリサーチ会員として登録しています。

今回のアンケートで、『「冬のボーナス」の使い道は?』という質問に、6年連続1位で「貯金・預金」という回答が多く、過去最高の40.5%となりました。さらに、冬のボーナスのうちどのくらい貯金・預金に回したいかという冬のボーナスの「貯金・預金」割合として、「25~50%未満」が30.3%、「50%~70%未満」が26.7%、「75%以上」が27.2%となり、支給額の半分以上を「貯金・預金」に回す人が53.9%となりました。

冬のボーナスの支給額は、20~40万円未満が23.5%と最多となり、次いで40~60万円未満が19.2%となっています。したがって、ボーナス支給額の半分の10~30万円を「貯金・預金」に回しているといえます。

(参考)Loyalty Marketing,Inc. 「第37回 Ponta消費意識調査 2019年10月発表」

https://www.loyalty.co.jp/storages/pdf/191030.pdf

貯金・預金よりも有意義なボーナスの使い方とは

ほとんどの方が、冬のボーナス支給額の半分である10~30万円を「貯金・預金」に回しているようですが、預金金利は0.01%程度、定期預金の金利は0.1%程度と、10~30万円を預けても年間利息は100~300円と全然増えません。

そこで、この貯金に回して全然増えない資金を投資に回してみたらどうでしょう。

投資にハードルの高さを感じるポイント3つと対処法

ボーナスの半分以上を貯金・預金へ回す人は、以下のような投資に対するマイナスの考えがあるためでしょう。

投資で損をしている人がいる

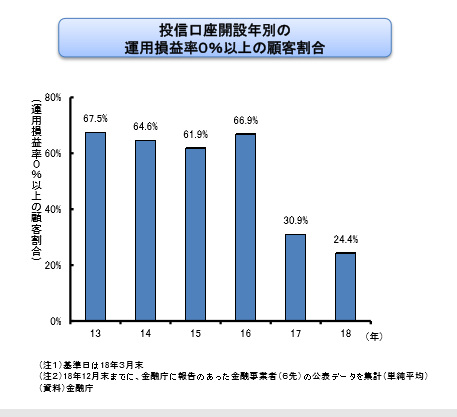

実際、投資信託保有者全体の50%近くの顧客が、運用損益がマイナスとなっています。

(2018年3月末時点の数値を公表した96社の金融機関合算ベース)

2018年3月末というと、日経平均は21,454.3円(2018年3月30日)、ニューヨークダウ平均は24,103.11ドル(2018年3月29日)で現在(2019年11月18日)日経平均23,416.76円(+9%)、28,037.14ドル(+16%)と比べるとやや低いものの、2012年あたりからずっと上がってきているレベルのため、投資環境としては悪くない状況です。

しかし、逆にその残りの50%近くの顧客もプラスとなっています。運用損益がプラスの人にはどのような傾向があるのでしょうか。

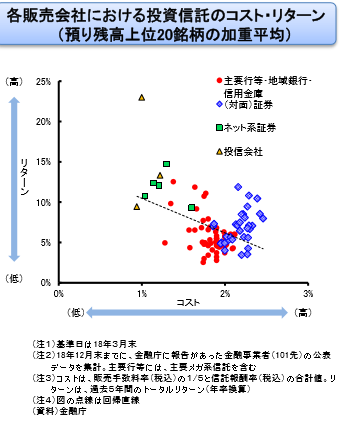

プラスになっている人には、「低コストの商品」で「一定金額を積立で購入」し「長期保有」している傾向があることがわかっています。

これは、顧客の投資信託の平均保有期間と各販売会社の運用損益率0以上の顧客割合を示すものです。保有期間が5年と長くなるほど運用損益がプラスになっている顧客割合が高く、5年近く保有している67.5%の顧客の運用損益がプラスになっていることが分かります。

また、投資先として、プラスになっている顧客の割合が高いのは、低コストである商品に投資していることもわかっています。

投資信託には、手数料として買付時にかかる買付手数料があり、買付手数料が無料の投資信託を「ノーロード投信」といいます。この買付手数料は、買付時に購入金額から差し引かれます。例えば、買付手数料1%の投資信託を100万円購入すると、購入時点で1万円差し引かれ99万円で運用がスタートし、最初にマイナス1万円となってしまいます。そのため、買付時に手数料のかからないノーロード投信が人気です。

また、買付手数料のように直接引かれない、見えないコストとして「信託報酬(管理手数料)」があります。この手数料は保有期間中ずっとかかるのですが、直接引かれず日々の基準価額に反映されています。例えば、基準価額10,000円信託報酬1%の投資信託なら、毎日基準価額から0.27円程度引かれています。日々少しずつ引かれるので、運用損益の影響が分かりにくいですが、長期保有するとこの影響が大きくなります。

<信託報酬の違いによる運用成果の違い>

| 保有期間 | 信託報酬1% | 信託報酬2% |

|---|---|---|

| 1年 | 1,019,700 | 1,009,400 |

| 2年 | 1,039,788 | 1,018,888 |

| 3年 | 1,060,271 | 1,028,465 |

| 4年 | 1,081,158 | 1,038,133 |

| 5年 | 1,102,457 | 1,047,891 |

| 6年 | 1,124,175 | 1,057,742 |

| 7年 | 1,146,321 | 1,067,684 |

| 8年 | 1,168,904 | 1,077,721 |

| 9年 | 1,191,931 | 1,087,851 |

| 10年 | 1,215,412 | 1,098,077 |

10年と長期保有になるほど、同じ運用利回りでも信託報酬の違いで大きく運用成果が変わります。

また、投資で損をしないよう、リスクを抑えるには、積立購入による「ドルコスト平均法」を活用するのが最適です。ドルコスト平均法とは、一定金額を一定間隔で買付することで買付単価を引き下げる効果がある方法のことをいいます。一番安い価格で一括購入するのが一番利益を上げれられますが、タイミングを見極めるのは難しいです。そこで、毎月一定金額を買うことで、価格が安いときはたくさんの口数を買い、価格が高いときは少ない口数しか買えないので、1万口あたりの買付単価を下げることができます。長期で行うほど時間軸の分散になり、買付単価を下げる効果が高くなります。

このような低コストでドルコスト平均法を活用できる積立購入による長期投資できるのに、「つみたてNISA」という制度があります。

2.忙しいため、投資に時間を割けない

投資というと難しいもので、勉強をする必要があり、日々株価などを見ていないといけないというイメージがあるかもしれませんが、次に詳しく説明する「つみたてNISA制度」による投資信託を積立購入する場合、日々値動きを見る必要はなく、時々基準価額を確認するだけでよく、長期運用が基本のため、売買する必要もありません。

投資なんて分からない、経済事情に詳しくない

経済事情を勉強した方が良いですが、ほったらかしで投資する場合、特に勉強しなくてもできます。逆に、詳しいと短期で売買したくなり損をしてしまうこともあるため、長期保有でじっくり積立できる方が向いてる可能性もあります。

実際にオススメの金融商品は?

では、実際に上記で述べた、損をしないための条件「低コストの商品」「一定金額を積立で購入」「長期保有」を備えて、時間をかけずに勉強しなくてもできる『つみたてNISA』とは何でしょう。

<つみたてNISA概要>

| 利用できる方 | 日本居住の20歳以上の方 |

|---|---|

| 投資対象 | 金融庁指定の長期資産形成に適した一定の投資信託 |

| 非課税対象 | 上記投資信託から得られる売却金と分配金 |

| 口座解説可能数 | 1人1口座 (一般)NISAとの併用不可 |

| 非課税投資枠 | 新規投資額毎年40万円上限 |

| 非課税期間 | 最長20年間 |

| 投資可能期間 | 2018年~2037年 |

つみたてNISA は、金融庁指定の投資信託に積立購入すると、利益が非課税になる制度です。

通常、投資には利益に対して20.315%課税されます。例えば、100万円投資し、120万円で売却した場合、20万円×20.315%=約4万円の税金が引かれてしまいますが、つみたてNISAなら利益を非課税で受け取ることができるのです。

金融庁指定の投資信託は、長期運用に適した、購入手数料無料で、保有期間中にかかる信託報酬が低い商品のみが対象となっています。

証券会社で、新規口座開設と同時につみたてNISA口座を開設することができます。すでに証券会社の口座がある場合は、つみたてNISA口座を別途開設する必要があります。

投資信託とは、100円から購入できる様々な株式や債券などがパックになっているような商品です。個別銘柄を調べる必要もないため、国内株式・海外株式・国内債券・海外債券・全世界株式など大まかな投資対象を選んで投資します。

つみたてNISAは、積立購入が条件となっているため、毎月(毎日、週1など選べる)1万円など一定金額を指定した投資信託の銘柄をコツコツ銀行などから資金を引き落としで自動購入します。

つみたてNISA口座は楽天証券がオススメ

<つみたてNISA証券会社比較>

| 証券会社名 | つみたてNISA銘柄数 | 最低積立金額 | ポイント |

|---|---|---|---|

| 楽天証券 | 150本 | 100円 | 楽天ポイント |

| SBI証券 | 150本 | 100円 | Tポイント (つみたてNISAの投信積立購入代金には利用不可) |

| ライムスター証券 | 1本 | 100円 | - |

つみたてNISAなら、楽天証券がおすすめです。

◼️楽天ポイントで投信積立ができる

楽天市場などの楽天グループ、マクドナルドなどの楽天ポイントが貯められる実店舗、楽天カードで楽天ポイントを貯めることができますが、そのポイントを1ポイント→1円としてつみたてNISAの投信購入代金に充当することができます。投資信託積立時にポイントを自動充当させる設定もできるため、ポイントの使い忘れの心配もありません。

◼️年会費永年無料の楽天カード決済可能

投資信託購入代金を楽天カードの決済で購入することができます。また、楽天カード決済分の1%がポイント付与されるため、積立時に自動で1%の利益が出ていることになります。

◼️ 初心者でもわかりやすい画面、投資情報

無料動画セミナーや投資についての情報「トウシル」など株投資が初めての方でも、分かりやすい情報が豊富です。顧客からの意見を反映した画面は、見やすくて、初心者でも取引しやすくなっています。

◼️楽天グループ連携でさらにお得!

楽天証券を楽天銀行と連携させる「マネーブリッジ」に登録すると、楽天銀行の普通預金金利が大手銀行の100倍の0.1%になり、楽天証券の購入代金を銀行から振替したり振り込んだりしなくても楽天銀行にある資金で投資することができるため、煩雑な入金手続きが不要になります。

また、楽天証券で【楽天ポイントコース】に設定し投資信託を500円以上、ポイントを1ポイント以上使用して投資すると、楽天市場のポイント倍立が+1倍になったり、楽天カードの引き落としを楽天銀行にするとさらに+1倍になったりと、楽天市場で買い物する方は、楽天証券を利用すればするほどお得になります。

ボーナスは少しずつ積立投資に回そう

投資は、積立することで損してしまうリスクを抑えることができます。したがって、ボーナスを一括で投資に回すのではなく、少しずつ積立すると良いでしょう。1回のボーナスのうち10万円を投資に回すなら毎月1.5万円の積立、30万円を投資に回すなら毎月2.5万円を積み立てると良いでしょう。

<利回り3%の投資信託に毎月積立投資したときの運用成果>

| 毎月積立金額 | 15,000円 | 25,000円 |

|---|---|---|

| 1年後 | 182,496円 | 304,160円 |

| 3年後 | 564,308円 | 940,514円 |

| 5年後 | 969,701円 | 1,616,168円 |

| 10年後 | 2,096,121円 | 3,493,535円 |

| 15年後 | 3,404,590円 | 5,674,317円 |

| 20年後 | 4,924,530円 | 8,207,550円 |

つみたてNISAの非課税運用期間は20年です。長期で運用するほど利益が利益を生む複利運用の効果で運用成果は上がります。

つみたてNISAで投資するなら是非楽天証券の口座を開いてみましょう。楽天市場のIDがあれば、口座開設手続き時の情報入力を省くことができます。また、口座開設時につみたてNISA口座を開設するかどうかチェックするだけで同時に非課税口座を開設することができますので、是非始めてみましょう。

手数料が安く低コスト取引が可能な証券会社

取引手数料が最安水準の証券会社。

楽天ポイントを1ポイント1円として投資をすることも可能!

さらに、手数料から1%の楽天ポイントがキャッシュバックされるなど、手数料を徹底的に抑えたい方に最適な口座になっています。

つみたて投資枠 |

|

|---|---|

投資信託本数 |

|

最低積立金額 |

100円~ |

ポイント投資 |

◎ |

スマホで取引 |

〇 |

現物取引手数料 |

0円~ |

IPO件数 |

|

特徴 |

投資で楽天ポイントが貯まる、使える! |