100円から始められるSBI証券の投信積立とは? つみたてNISAやiDeCoについて詳しく解説

長期でコツコツ積立を考えているなら、投資信託!

投資をしようと考えて株式を購入しようとすると、単元株制度により100株からの購入になるため、最低投資金額が大きいと欲しい株があっても購入しづらくなります。

例えば、株式の単元株である最低投資金額は、2019年3月5日終値、三菱UFJフィナンシャル・グループ(8306)の約6万からトヨタ自動車(7203)で約66万円となっており、銘柄ごとに様々です。

また、1つの銘柄や資産に集中して投資してしまうと、1つの銘柄が下がってしまうと資産が大きく減ってしまいます。

少しずつ違う銘柄や異なる資産に分散させて投資することでリスクも低くすることができます。

そこで、少額から投資したい方や出来るだけ資金を分散投資したい方におすすめな運用方法が投資信託です。

投資信託とは?

投資信託は、たくさんの投資家から集めた資金を1つの大きな資金にして、運用の専門家が株式や債券などに投資・運用し、その運用成果を投資家それぞれの投資金額に応じて分配します。

価格は基準価額といい1口10,000円というように毎日公表され価格が変わります。

投信信託は少額から購入することができ、口数指定や金額指定で購入することもできるため自分の資金に応じた運用をすることが可能で、毎月もしくは毎日一定額投信信託を購入して、コツコツ貯めていくこともできます。

投信信託は、買付時に買付手数料、保有期間中に信託報酬がかかります。

買付手数料が無料である「ノーロード」投信は、買付時に手数料が引かれないことでその分利益が出やすくなります。

また、信託報酬も日々引かれるので年率の低い方が、投資成績が良くなる可能性が高くなります。

一方、市場平均を上回る運用成績を目指すアクティブファンドは、買付手数料や信託報酬が高くなりがちで、基準価額が下がっているときも信託報酬は引かれるため、高い信託報酬を支払ってでも良い運用成績を残しているのであれば選ぶ価値があるでしょう。

投信信託にはどんな種類があるの?

投信信託には中身の投資先や運用方針によって、以下のように大きく種類を分けることができます。

◼️運用方針

・インデックスファンド

日経平均株価やTOPIXなどの指数に連動するように運用されているもので、買付手数料が無料もしくは安かったり、信託報酬が低くい銘柄だったりが多いです。

・アクティブファンド

指数に連動させるのではなく、指数を上回るような運用を目指す運用のことをいいます。運用者によって成績が大きく変わるため、買付手数料や信託報酬はインデックスファンドと比較すると高い銘柄が多いですが、過去の実績などを見て運用成績が良ければインデックスファンドよりも利益を上げられます。

◼️運用先

・海外債券

債券運用なので債券自体は安定的な運用になるのですが、海外債券の場合為替リスクがあります。

・国内株式

日本株で運用するファンドで、為替リスクはありません。

・海外株式

海外に株式で運用するファンドで、先進国株や新興国株式など国によってリスクが異なり、新興国株が投資先になるとハイリスクハイリターンとなります。そして、海外の株式であるため株価の変動リスクに加えて為替リスクもあります。

・REIT(リート)

国内又は海外の投資用不動産に投資し、賃料収入や不動産売却益によって利益を得ます。

・バランス型

株式や安定的な債券もしくは国内株式や海外株式など分散させて投資している銘柄で、比率と投資先の分散先を見て選ぶと良いでしょう。

長期少額でコツコツ貯めて行きたい方は積立をするのがおすすめです。積立投信におけるメリットをご紹介します。

投信積立をすることのメリットとは?

1.少額で貯めることができる

株式であれば、単元株式制度で最低投資金額があるが、投資信託であれば金額指定で少額で購入でき、積立であればコツコツ貯めることができます。

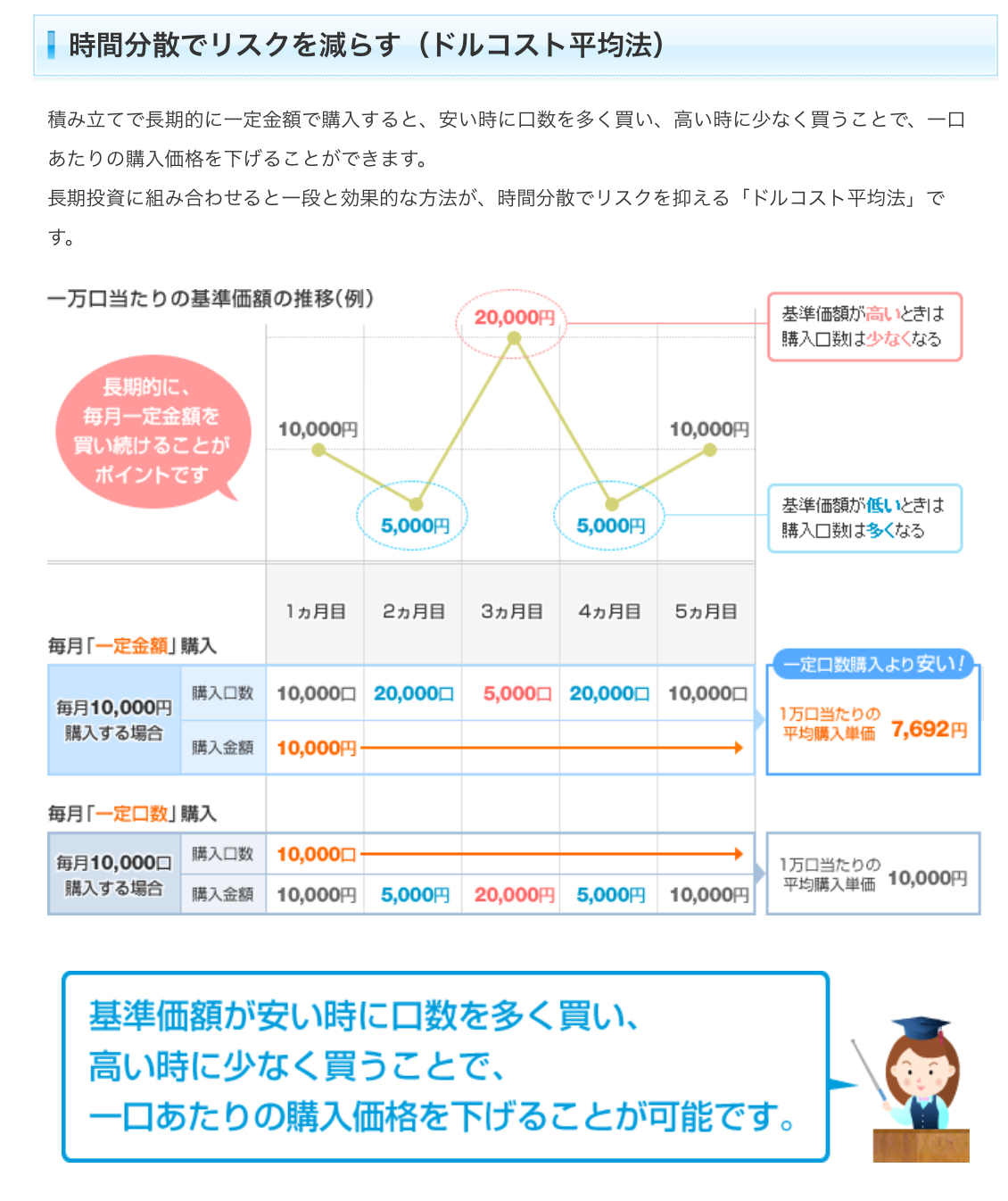

2.毎月一定金額購入することで「ドルコスト平均法」で購入単価を下げることができる

ドルコスト平均法とは、日々値段が上がったり下がったりする価格に対して、長期的に一定金額を定期的に積立することで、価格が安いときには多くの口数を買い、価格が高いときは口数を少なく買うことしかできないため、長期的に見て1口あたりの購入単価を下げることができます。

例えば毎月1万円積立すると、投資信託の価格が1万円のときは1万口、2万円のときは5,000口、5,000円のときは2万口と価格が安いときはたくさん購入し、価格が高いときは口数が少なくなります。

3.バランス型の投信で少額から分散投資ができる

自分で分散投資をしようとすると、債券は100万円単位であったり、株式は単元株の最低投資金額があったりと分散するには大きな資金が必要となってきます。しかし、投資信託なら、バランス型投信を購入すれば少額から株式や債券に分散した投資をしてリスクを分散させることが可能です。

「つみたてNISA」を利用しよう!

積立投信をするなら最長20年間、分配金と売却益が非課税になる「つみたてNISA」で購入するのが断然有利です。

| つみたてNISA概要 | ||

|---|---|---|

| つみたてNISA | ||

| 対象者 | 20歳以上の方 | |

| 利用限度額 | 40万円/年 | |

| 対象商品 | 長期運用に適した一定の投資信託 | |

| 投資可能期間 | 2018年~2037年 | |

| 非課税期間 | 新規投資から最大20年間 | |

| 運用管理者 | 本人 | |

| 払出制限 | なし | |

| 融機関の変更 | 年単位で変更可能 | |

つみたてNISAでは、投資対象が金融庁指定の長期積立・分散投資に適するとした一定の投資信託のみで、投資初心者の方には決められた中から選べば良いので、投資の入り口としては入りやすいでしょう。

つみたてNISAの最大のメリットは、購入した投資信託からでる分配金と売却益は非課税とることで、例えば40万円の投資信託が50万円まで上がり10万円の売却利益を得た場合、通常20.315%の税金がかかり源泉徴収ありであれば20,315円引かれて受け取りが479,685円となりますが、つみたてNISAであれば50万円全て受け取れます。

SBI証券のつみたてNISAの投資信託のラインアップは、150本と最多となっており、【パワーリサーチ】で国内株式などの投資先から選んだり、投資地域や信託報酬などから選択することはできるので、自分に適した投信を探すのも簡単です。

また、100円から積立ができる上、積立時期を「毎日積立」、「毎週積立」、「毎月積立」と細かく設定できて便利です。

個人型確定拠出年金「iDeCo」でも投資信託が買える!

iDeCoとは、確定拠出年金といい毎月5,000円~の掛金(年単位でも可能)で投信信託などを選択して積立し、原則60歳以降に受け取ることができ、譲渡益や分配金は非課税となり、さらに掛金は一定の所得控除を受けることができる、老後資金準備を目的とした制度です。

| iDeCo概要 | |

|---|---|

| iDeCo | |

| 対象者 | 20歳以上60歳未満で公的年金に加入していること |

| 利用限度額 | 年金の種類により異なる |

| 対象商品 | 投資信託、定期預金、保険商品 |

| 非課税期間 | 60歳まで |

| 運用管理者 | 本人 |

| 払出制限 | 60歳まで払出不可 55歳以上から始めた場合5年間は引出し不可 |

| 金融機関の変更 | 基本にはいつでも可能 |

iDeCoには、会社員の方で確定拠出年金・企業型(DC)に勤め先が導入している場合で、自己拠出が可能な場合とDCの規定でiDeCo加入を禁止している場合は、そもそもiDeCoに加入することができません。

また、収入のない専業主婦(夫)の方は所得控除を受けることができません。

ただし、パート収入などで103万円以上の課税されている場合は所得控除を受けることができます。

iDeCoの利用限度額

●第1号被保険者・自営業→月額6.8万円(年額81.6万円)

国民年金基金または国民年金付加保険料との合算

●第2号被保険者・会社員

→会社に企業年金がない場合・・・月額2.3万円(年額27.6万円)

→企業型DCに加入している場合 ・・・月額2万円(年額24万円)

→企業型DCと確定給付企業年金、厚生年金基金に加入している場合 ・・・月額1.2万円(年額14.4万円)

→確定給付企業年金、厚生年金基金のみに加入している場合・・・月額1.2万円(年額14.4万円)

●第2号被保険者・公務員 ・・・月額1.2万円(年額14.4万円)

●第3号被保険者・専業主婦(夫)・・・月額2.3万円(年額27.6万円)

(参考)iDeCo公式サイトhttps://www.ideco-koushiki.jp/guide/

iDeCoの魅力は節税ができること!

| iDeCoの節税メリット | ||

|---|---|---|

| 節税内容 | ||

| 積立時 | 掛金全額が所得控除となり 所得税と住民税を軽減 | |

| 運用時 | 運用益は非課税 | |

| 受取時 | 退職所得控除もしくは公的年金控除の対象 | |

iDeCoは、老後資金準備や節税メリットが受けられる点でおすすめですが、年金の種類によって利用限度額が異なること、また収入のない方には積立時の節税メリットは受けられないことに注意して、加入しましょう。

| ◼️ SBI証券のiDeCo維持費 | |||

|---|---|---|---|

| 支払先 | 国民年金基金連合会 | 事務委託先金融機関 | SBI証券 |

| 加入時/移管時手数料 | 2,777円 | − | 無料 |

| 加入者 (掛金拠出者) |

収納1回につき103円 | 月64円 | 月64円無料 |

| 運用指図者 | − | 月63円 | 無料 |

iDeCoは、一度加入すると60歳になるまで引出しできないため、維持費がどのくらいかかるかが重要です。

SBI証券の場合、加入時2,777円かかります。

加入後は、実際に掛金を出している場合が加入者として月167円、掛金を出していなくても引き出せないため運用だけしている場合が月63円かかります。

表の左記2つの国民年金基金連合会と事務委託先金融機関への支払はどの銀行や証券会社を選んでも必ずかかります。

iDeCo預け先金融機関によって異なる料金は、SBI証券であれば全て無料となっています。

したがってiDeCo商品ラインアップも豊富でかつ維持費用が断然安いのがSBI証券です。

そして、iDeCoの10年超の運用実績があり、買付手数料や信託報酬が低い投信も豊富に揃っています。

SBI証券の魅力とは?

商品ラインアップが豊富!

| ■主要ネット証券各社投資信託本数 | ||

|---|---|---|

| 積立用投信本数 | 最低投資金額 | |

| SBI証券 | 2,548本 | 100円 |

| 楽天証券 | 2,541本 | 100円 |

| カブドットコム証券 | 1,036本 | 500円 |

| フィデリティ証券 | 600本以上 | 1,000円 |

| 松井証券 | 500本以上 | 100円 |

SBI証券は積立できる投信本数が2,548本と極めて多くなっており、そのうち買付手数料無料のノーロード投信は1,100本以上となっています。

100円から購入できて、購入時期の選択肢が多いから続けやすい!

ドルコスト平均法のように積立で利益を上げるためには、日々の基準価額に浮き沈みするのではなく出来るだけ長期に積立していくことが大事です。

長期で投信積立をするなら無理のない金額で、自分の収入時期に合わせた購入時期を選ぶことで、長期間続けられます。

SBI証券の積立投信なら、100円から積立できて、積立をする日にちを毎日や毎月、さらに好きな日にちを指定したり隔月での積立も可能で、自分の収入時期に適した積立ができて非常に便利です。

(隔月、複数日はつみたてNISA口座での購入はできません)

つみたてNISAで投信積立する場合は、つみたてNISAの投資枠に合わせてぎりぎり注文を投資枠に合わせて行うことはできる一方、つみたてNISA投資枠ぎりぎり購入後買えなかった分を課税口座で自動購入する選択をすることも可能です。

そして、引落も銀行引落サービスを利用して、いつも利用の銀行口座をしてしておけば、証券口座に資金を入金し忘れていても、自動で引落されきちんと買付することができます。

買付手数料が全額キャッシュバック

SBI証券の投信積立は、ノーロード商品が1,100本以上あるのですが、さらに買付手数料がかかる商品でも、買付手数料分が全額キャッシュバックされるので、買付手数料を気にせずに積立することができて安心です。

NISAの取引開始がダントツ早い

つみたてNISAで投信積立をする場合、税務署での審査もあり手続きに時間がかかるのですが、SBI証券は申込後仮口座が開設されるため、他の証券会社に比べていち早く取引を開始することができます。

手続は本人確認書類をアップロードできれば、インターネットで完結できるのでとても簡単なので、申し込みしてみましょう。

口座開設数最多の大人気ネット証券会社

口座開設数最多の大人気ネット証券会社。

人気のIPOをと多数取り扱っているところも◎また夜間取引が可能という点も初心者から上級者まで幅広い方に支持される理由のひとつ!

さらに、独自のサービスとして 銘柄条件検索機能は初心者には助かる機能です。まさに死角のない証券口座です!

投資信託本数※ |

|

|---|---|

つみたて投資枠商品数※ |

|

最低積立金額 |

100円~ |

ポイント投資 |

〇 |

スマホで取引 |

〇 |

現物取引手数料 |

0円~ |

IPO件数 |

|

特徴 |

豊富な取扱本数とIPO件数 |

- このコラムに関連するコンテンツ