NISAがお得に運用できるのはどの口座?ゆうちょ銀行、イオン銀行、三井住友銀行、三菱UFJ銀行、みずほ銀行など大手13社を比較!

NISAとは?

NISAは、株式や投資信託などに投資して売却したときにかかる税金が非課税になる制度です。

通常、株式や投資信託に投資した際に得られる、配当金・分配金や売却益には、所得税・住民税・特別復興所得税の20.315%の税金がかかります。

例えば、50万円投資して、100万円まで値上がりしたので売却した場合、50万円の利益が得られたことになります。

しかし100万円全て受け取れるわけではなく50万円の利益に対して税金【50万円×20.315%=101,575円】がかかり、受取金額は【1,000,000円-101,1575円=898,425円】となります。

もし、これをNISAで投資していると、101,575円が非課税となり100万円がそのまま受取金額となります。

| 通常口座 | NISA口座 | |

|---|---|---|

| 利益 | 50万円 |

|

| 税金 | 101,575円 | 0円 |

| 手元に残る利益 | 398,425円 | 500,000円 |

2024年からは新NISAが開始!

2023年までは「NISA」「つみたてNISA」の2つがあり、利用者がどちらかを選ぶ必要がありました。

しかし、2024年からは「新NISA」が始まり、2つの制度が1つになりました。

新NISAでは「日本株・外国株・投資信託等」を1つの口座で運用できるようになったため、利便性が大きく向上しました。

3種類のNISA概要

| 新NISA (2024年から) |

NISA (2023年まで) |

つみたてNISA (2023年まで) |

|

|---|---|---|---|

| 非課税枠(年間) | 360万円 | 120万円 | 40万円 |

| 運用期間 | 生涯 | 5年 | 20年 |

| 運用開始期限 | 無期限 | 2023年 | 2037年 |

| 投資可能商品 | 国内株式 投資信託 外国株式など (数千銘柄) |

一部の投資信託(約180銘柄) | |

| 所得控除 | |||

| 運用益非課税 | |||

| 資金の引き出し制限 | なし |

なし |

なし |

| おすすめ口座 | |||

NISAを選ぶポイント

2024年からはどちらか選ぶ必要なし!

2023年まではNISAとつみたてNISAを同時に開設することはできずどちらかを選ぶ必要がありましたが、2024年からは1本化されました。

| 新NISAと一般NISAとつみたてNISAの3つの違い | |||

|---|---|---|---|

| 新NISA | 一般NISA | つみたてNISA | |

| 1.投資対象 | 株式や投資信託など | 株式や投資信託など | 一部の投資信託 |

| 2.投資金額 | 毎年360万円上限 | 毎年120万円上限 | 毎年40万円上限 |

| 3.非課税期間 | 無期限 | 最長5年間 | 最長20年間 |

1.新NISAの投資対象

新NISAは、「つみたて投資枠」「成長投資枠」の2つに分かれており、それぞれ投資対象が異なります。

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 投資対象 | 一部の投資信託(約200銘柄) | 投資信託(約2,000銘柄) 国内外の株式 |

2.投資金額

1年間で非課税になる投資額は、つみたて投資枠が120万円、成長投資枠が240万円までです。

2023年までのNISAとは異なり、年間の枠を使い切らなくても無駄にならない仕組みと変わっています。

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 年間の投資枠 | 120万円 | 240万円 |

| 合計360万円 | ||

| 生涯投資枠 | 合計1,800万円 | |

新NISAの非課税枠は生涯で1,800蔓延ですが、成長投資枠は1,200万円までしか使えないことに注意が必要です。

つまり新NISAの枠をすべて使おうとした場合は、最低でもつみたて投資枠を600万円分使う必要があります。

3.非課税期間

| 新NISA | 一般NISA | つみたてNISA | |

|---|---|---|---|

| 投資対象 | 無期限 | 5年 | 20年 |

新NISAは購入している資産にかかわらず、生涯非課税で運用できるように変更されました。

資産を売却した場合でも翌年に枠が復活するため、無駄なく使うことができます。

子供のためにも新NISAで運用できる

2023年までは「ジュニアNISA」という子どものための非課税制度がありましたが、2024年からは利用することができません。

しかし新NISAの非課税枠は年間360万円と、今までの3倍に増枠されたため、これを用いて子どもものために資産運用を行うことができるようになりました。

さらに、ジュニアNISAではできなかった「18歳になる前に引き出す」ことができるようになったため、中学・高校の入学タイミングで資金が必要になった場合でも立ち回りやすいでしょう。

新NISAを開設できる3つの金融機関の種類

銀行、証券会社、ネット専業証券などで新NISAは口座開設できます。

| 一般NISAとつみたてNISA取扱の3種類の金融機関による違い | |||

|---|---|---|---|

| 銀行 | 証券会社 | ネット専業証券会社 | |

| 手数料 | 高い | 高い | 安い |

| NISA取扱銘柄数 | 少ない 株式やETFは購入できない | 多い | 多い |

| つみたて投資枠取扱銘柄数 | 少ない | 少ない | 多い |

| 最低投資金額 | 1万円以上1円単位 | 1万円以上1円単位 | 100円以上1円単位 |

| その他サービス | 窓口相談サービス | 窓口相談サービス | ポイント還元サービス |

実店舗を持つ銀行と証券会社は手数料が高い

金融商品を預かる口座に対して口座管理料などがかかることはほとんどありません。

また、投資信託にかかる保有時にかかる管理手数料は投資信託運用会社が基準価額から差し引いているため別途支払うことはありません。そのため、投資信託運用時にかかる手数料としては、3種類の金融機関で違いはありません。

しかしながら、投資信託の購入手数料、株式・ETFの取引手数料には違いがあります。

・つみたて投資枠対象の投資信託購入手数料

つみたて投資枠対象の投資信託は購入手数料が無料であるため、3種類の金融機関による手数料に違いはありません。

・投資信託購入手数料

投資信託は同じ商品で手数料に違いはありませんが、その代わりネット専業証券会社では投資信託を毎月・毎日など定期的に積立購入する場合、購入手数料がかかったらその手数料分現金還元やポイント還元してくれます。

したがって、支払う購入手数料は3種類の金融機関で同じでも、ネット専業証券会社は後で還元されることから手数料が1番安いと言えます。

(銀行でも、〇〇円以上、〇回以上の積立など条件を満たせば投信自動積立時の投信購入手数料が安くなったりすることがあります。しかし、ネット専業証券であれば条件なしで還元されることが多いです。)

・株式取引手数料

銀行では株式を売買することができません。証券会社とネット専業証券では、株式取引手数料はネット専業証券の手数料のほうが圧倒的に安くなっています。NISA口座での株式売買であれば無料であるネット専業証券会社もあります。

ネット専業証券は、銀行と比較して株式を購入でき、投資信託も豊富な種類を取り揃えています。また、証券会社と比べても、支店運営資金や人件費にコストがかかっていないため、その分、取引手数料が安かったり、購入手数料が現金またはポイント還元されるなど顧客に還元されています。

銀行と証券会社の投資信託取扱商品数を比較

■つみたて投資枠取扱銘柄数

| 銀行 | |

|---|---|

| ゆうちょ銀行 | 8銘柄 |

| イオン銀行 | 20銘柄 |

| 三井住友銀行 | 3銘柄 |

| 三菱UFJ銀行 | 12銘柄 |

| みずほ銀行 | 3銘柄 |

| 証券会社 | |

|---|---|

野村證券 |

6銘柄 |

大和証券 |

12銘柄 |

| 取扱なし | |

岡三証券 |

7銘柄 |

| ネット証券会社 | |

|---|---|

ネット専業証券は、少額投資にも力を入れているため、つみたてNISA対象商品の取扱数が圧倒的に豊富となっています。一般NISAでは、株式やETFなどに投資したい場合は銀行では取引できません。証券会社とネット専業証券であれば株式やETFなどの取引が可能で、投信取扱本数も豊富です。ネット専業証券に比べて、証券会社の方が新規募集投信は多くなっています。

銀行と証券会社の投資信託最低投資金額を比較

■投資信託 最低投資金額

| 銀行 | ||

|---|---|---|

| 通常購入 | 自動積立 | |

| ゆうちょ銀行 | 1万円以上1円単位 | 店頭・電話:5,000円以上 1,000円単位 インターネット:1,000円以上1,000円単位 |

| イオン銀行 | 1万円以上1円単位 | 1,000円以上1,000円単位 |

| 三井住友銀行 | 1万円以上1円単位 | 1万円以上1,000円単位 ネット専用ファンド:1,000円以上1,000円単位 |

| 三菱UFJ銀行 | 1万円以上1円単位 | 窓口:1万円以上1円単位 インターネットバンキング:5,000円以上1円単位 |

| みずほ銀行 | 1万円以上1円単位 | 1,000円以上1,000円単位 |

銀行の場合、通常購入では1万円以上1円単位であることが多く、自動積立でインターネットからの購入であれば1,000円以上と最低投 資金額が下がります。

| 証券会社 | ||

|---|---|---|

| 通常購入 | 自動積立 | |

野村證券 |

1万円以上1円単位 | 1,000円以上1円単位 |

大和証券 |

1,000円以上1円単位 | 1,000円以上1円単位 |

| 10万円以上1円単位 (追加購入は1万円以上1円単位) |

1,000円以上1,000円単位 | |

岡三証券 |

1万円以上1円単位 | 1,000円以上1,000円単位 |

| ネット証券会社 | ||

|---|---|---|

| 通常購入 | 自動積立 | |

| 100円以上1円単位 | 100円以上1円単位 | |

| 100円以上1円単位 | 100円以上1円単位 | |

| 100円以上1円単位 | 100円以上1円単位 | |

| 100円以上1円単位 | 100円以上1円単位 | |

ネット専業証券であれば、気軽に100円から購入することができたり、少額投資でも運用財産を様々な種類の投資信託に投資して分散投資をすることができ、リスク低減を図ることができます。

銀行と証券会社、ネット専業証券のポイントサービスを比較

■ポイントサービス

| 銀行 | |

|---|---|

| ゆうちょ銀行 | なし |

| イオン銀行 | ・投資信託30万円以上購入で購入手数料の50%をWAONポイントで還元

・NISA口座での投資信託購入手数料全額WAONポイントで還元 |

| 三井住友銀行 | なし |

| 三菱UFJ銀行 | なし |

| みずほ銀行 | なし |

| 証券会社 | |

|---|---|

野村證券 |

なし |

大和証券 |

なし |

| なし | |

岡三証券 |

なし |

| ネット証券会社 | |

|---|---|

| ・投信積立時、『楽天カード』決済で100円→1ポイント ・投信積立時購入手数料全額ポイントバック ・投信残高10万円ごとに毎月4ポイント |

|

| ・投信積立時購入手数料全額キャッシュバック

・投信残高の年率0.03%~0.1%(月間保有金額1,000万円以上は0.2%)付与 |

|

| ・投信積立時、『MATSUI SECURITIES CARD』決済で100円→1ポイント ・月間投信保有残高に対して年率0.1%付与 ・投信購入手数料を全額ポイント還元 |

|

| ・投信購入時手数料にたいして1.5%ポイント還元(マネックスセゾンカード保有で4.5%ポイント還元) ・月間投信保有残高年率0.08%付与 |

|

楽天証券は、投信積立を年会費永年無料の楽天カード決済にすることで投資信託100円につき1ポイント付与されます。他の証券会社では投資信託の買付でポイントはたまらないので、楽天証券だけのメリットとなります。

さらに、楽天銀行の口座開設をして楽天証券と連携させるマネーブリッジサービス(無料)を利用すると、その中の「ハッピープログラム」で投信残高10万円ごとに毎月4ポイント貯まります。(もし、楽天銀行と連携させなくても楽天証券独自のポイント制度「資産 形成ポイント」で毎月の投信残高50万円以上の方で保有残高に対してポイント付与されます。ハッピープログラムとの併用は不可。

そして、貯まったポイントは楽天ポイントとして、楽天市場など楽天グループで1ポイント→1円として使用できたり、「ポイント投資」で投資信託をポイントで購入することができます。

少額投資だけど株式も取引したいという方には「つみたてNISA」+「通常口座」がおすすめ

NISA口座は、毎年上限120万円で非課税期間は5年です。上限の120万円の枠は翌年に繰り越すことはできません。したがって、120万円の上限枠を使いきれない少額投資であれば、非課税期間が20年もあるつみたてNISAがおすすめです。

つみたてNISAは毎年上限額40万円で最長20年間保有している限り、分配金は非課税となり売却益も非課税です。毎年少しずつ積立をし、短期売買せずに長期で運用を考えているならつみたてNISAが適しているでしょう。

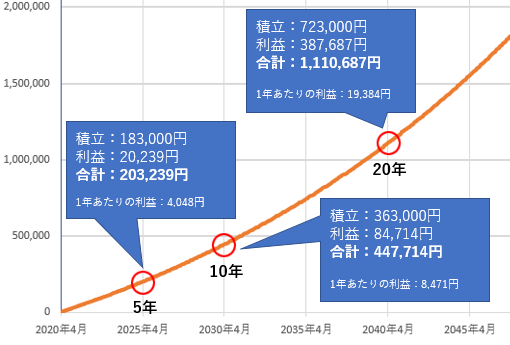

少額の長期で積立することは、分配金などの利益が利益を生む複利効果を得られます。また毎月で投信積立を少額で行うことにより、「ドルコスト平均法」により価格が高い時は少ない口数を買い、価格が安いときは口数を多く買うことになるので、購入平均単価を下げることにつながります。

例えば、2020年4月から毎月3,000円投信積立をして、年率4%の利益を再投資した場合、20年後の2040年4月には合計111万円程度になります。もちろん、利益の387,687円はつみたてNISAで非課税となります。

しかし、つみたてNISAでは株式投資ができないため、株式投資も考えているならネット専業証券の通常口座で株式取引すると、取引手数料が安いのでおすすめです。

最もお得な口座で運用したいなら楽天証券がおすすめ!

楽天証券の投信積立なら、投資積立時の支払いを楽天カード決済にすると100円→1ポイント付与されます。

また、楽天銀行を同時開設し、楽天証券で楽天銀行の残高を使えるようになる「マネーブリッジ」を設定し投資信託を買うことで最大3%のポイントを獲得することができます。

ポイント還元率を最大の3%にするためには月20件以上の投資信託の自動積立が必要ですが、1件100円でできるため月計2,000円以上の自動積立で達成可能です。

そのため、だれでも簡単に達成できる条件になっています。

| 楽天証券での投資信託購入でポイントを貯める方法2つを比較 | ||

|---|---|---|

| 支払い方法 | 楽天カード | 楽天銀行 (マネーブリッジ) |

| 獲得方法 | 投資信託買付100円につき1ポイント | 引き落とし1件(100円)につき1~3ポイント |

| 還元率 | 1% | 3% |

貯めたポイントはポイント投資で投信積立時の支払いに自動で充当することができたり、通常投信購入にも充当することができます。そして、楽天市場などの楽天グループで1ポイント→1円として使用することができます。

低リスクな投資信託の利回りは年3~4%といわれています。楽天カードを使って投資信託の買付をすると、100円につき1ポイント還元されるので買った瞬間に3か月分の利益を獲得することができるのです。

したがって、つみたてNISAで投信積立するなら楽天証券がポイント還元率も高く、使いやすいのでおすすめです。

ネット専業証券だとサポートが不安だと考えていう方にも安心なネットセミナーやメールやホームページで提供される投資に関する様々な情報「トウシル」で投資について1から勉強することがすることができます。

手続きや操作で分からないことがあれば、電話やメールで相談することができるのでネット専業証券でも安心です。

さらに株式投資を考えてるなら、つみたてNISAでの買付はできませんが、楽天証券での株式取引なら株式取引手数料の1%がポイント還元されたり、取引手数料が大手ネット証券会社で業界最低水準のため、楽天証券通常口座で取引すると良いでしょう。

つみたてNISAの口座開設は、インターネットで通常口座と同時に申し込みすることができますが、つみたてNISAは税務署の審査があるため通常口座が開設された後に開設されます。

手数料が安く低コスト取引が可能な証券会社

取引手数料が最安水準の証券会社。

楽天ポイントを1ポイント1円として投資をすることも可能!

さらに、手数料から1%の楽天ポイントがキャッシュバックされるなど、手数料を徹底的に抑えたい方に最適な口座になっています。

投資信託本数※ |

|

|---|---|

つみたて投資枠 |

|

最低積立金額 |

100円~ |

ポイント投資 |

◎ |

スマホで取引 |

〇 |

現物取引手数料 |

0円~ |

IPO件数 |

|

特徴 |

投資で楽天ポイントが貯まる、使える! |