�ƌv���������Ƃ��ɏd�����ׂ�17�̃|�C���g�B�D��ʂɏЉ�I�����悭�����߂���@

�ƌv���������Ƃ��ɂ͂ǂ�������t��������H

�ƌv�ɖ��ʂ��Ȃ����������ɂ́A�܂������������u���v�Ɂu������v�g���Ă��邩�c������Ɨǂ��ł��傤�B���̂��߂ɂ́A�����̋��^���ǂ̍��ڂɂǂꂾ���g���Ă��邩�`�F�b�N�V�[�g�ɋL�����܂��B

| �ƌv�������`�F�b�N�V�[�g | |

|---|---|

| ���� | �i�~�j |

| �H�� | |

| ���p�G�� | |

| ��ʔ� | |

| ���۔� | |

| ��y�� | |

| ����� | |

| ���e�� | |

| �핞�� | |

| �ی����i��Õی��E����ی����j | |

| �ی����i��Õی��E����ی����j | |

| ���M��i�����E�K�X�E�d�C�j | |

| �Z����i�ƒ��E�Z��[���ԍρj | |

| ��^�o�� | |

�����̎x�o��S���c���ł��Ă��Ȃ����́A�ƌv��A�v���́uZaim�v�u�}�l�[�t�H���[�h�v�uMoney Tree�v�uLINE�ƌv��v�Ń��V�[�g��ǂݎ����X�̐H��ɂǂꂾ���g���Ă��邩�A�v�Z����Ɨǂ��ł��傤�B

�y�D��x���z�ߖ���ʂ�������y�ɂł��錩��������

���ɁA�ƌv���������Ƃ��ɁA�ߖ���ʂ��������̂�D��I�Ɍ������܂��B

���ی��i��ԁF�� ���ʁF��j

�E��Õی�

��Õی��́A�a�C�������Ƃ��ɓ��@���z���~�E��p���t�����̕ی���������ی��̂��Ƃ������܂��B��Õی��ɂǂ̂��炢�������Ă��邩�m�F���邱�Ƃ��d�v�ł����A��Õی��͉�Ђʼn������Ă���ی��E�e���������Ă��ꂽ�ی��E��y�ɉ����ł��鋤�ϓ��A�ۏ���e���d�Ȃ��Ă��邱�Ƃ��悭����̂ŁA�悭�m�F���܂��傤�B

�܂��A�ۏ���e���d�Ȃ��Ă��邾���łȂ��A�ۏႪ�������������������܂��B

�Ⴆ�A���@���p�������Ƃ��Ă��u���z��Ð��x�v�Ƃ����ĂЂƌ��Ŏx���������z�̏�������ꍇ�A���߂��������ҕt����܂��B���@�Ȃǎ��O�ɏ���ɒB���邱�Ƃ�������A���@���ɐ\������Ώ�����܂ł̎x�����ƂȂ�܂��B

�����z����x��

| 69�Έȉ��̕� | |

|---|---|

| �N�� | �Ђƌ��̏���z |

| ��1,160���~�ȏ� | 252,600�~+�i��Ô�?842,000�j�~1�� |

| ��770�`1,160���~ | 167,400�~+(���?558,000)�~1�� |

| ��370�`770���~ | 80,100�~+(���-267,000)�~1�� |

| �`�N����370���~ | 57,600�~ |

| �Z���Ŕ�ېŎ� | 35,400�~ |

| 70�Έȏ�̕� | ||

|---|---|---|

| �N�� | �Ђƌ��̏���z�i�O���l���Ɓj | �Ђƌ��̏���z�i���т��Ɓj |

| ��370���~�ȏ� | 44,400�~ | 80,100�~+(��Ô�-267,000)�~1�� |

| �N��156�`370���~ | 12,000�~ | 44,400�~ |

| �Z���Ŕ�ېŎ� | 8,000�~ | 24,600�~ |

| �Z���Ŕ�ېŎ҂��N������80���~�ȉ��� | 8,000�~ | 15,000�~ |

����ɁA�������тō��Z������A�����̈�Ë@�ւ̎�M�����Z���邱�Ƃ��ł��܂��B�i69�Έȉ���21,000�~�ȏ�̎��ȕ��S�̂ݍ��Z�\�j�����āA�������@���ߋ�12�����ȓ���3��ȏ����ɒB�����ꍇ�A4��ڂ������z��������܂��B

���̂悤�ɁA��Ô���z�ɂȂ��Ă��A����ɒB�����璴�ߕ��͊ҕt�܂��͕���Ȃ��čς݂܂��B70���炢�܂ł͈�Õی��ŕی���������悤�ȕa�C�ɂ�������͏��Ȃ��A�Ⴆ���������Ƃ��Ă����z�×{��x�ő傫�ȋ��z���x�����K�v�͂���܂���B��Õی��ɖ���1���~�x�����Ă����Ƃ���ƁA22~70�܂�576���~���x�������ƂɂȂ�܂��B

�������A���z�×{��x�͎����������͌��x�z�������A�����ɓ��@�������܂������ꍇ��2�������ƂȂ�܂��B����z���Ⴏ��A���ςȂǂ̍Œ���̕ۏႪ����ی��ł��ǂ��A�������������͓��@����ƍ��z�Ȕ�p��������\�������邽�߁A�]�T������Ȃ������ۏ�ɉ������������������߂ł��B

�E����ی�

����ی��͎��S�E���x��Q���ɕی���������ی��ł��B

�܂��A����ی��ɉ��������œ��@�ƂȂ��Ă���̂��A������̂Ƃ��ɏZ��[���̕ԍς��ł��Ȃ��Ȃ邱�Ƃł��B�����A�Z��[���̒c�̐M�p�ی��ɉ������Ă���A�Z��[���ԍς�0�~�ɂȂ�����A���̏�3�厾�a�ۏᓙ����悹���Ă���A�K���E�]�[�ǁE�S�����ł��Z��[���̕ԍς�Ƃ�邱�Ƃ��ł���̂ŁA�Z��[���ɕۏ��t�т��Ă���A������̂Ƃ��Z��[���̎x������S�z����K�v�͂Ȃ��ł��傤�B

���ɁA�q�ǂ��̋����ւ̐S�z�ł��B�q�ǂ��̊w���ی��ɉ������Ă���A������̂Ƃ��͕ی����̎x�������Ə�����܂��B

�E���Q�ی�

�����Ԃɕt�т���C�ӕی��ŁA�㗝�X�ʼn������Ă���ꍇ�́A�C���^�[�l�b�g�ʔ̌^�ɂ��邱�Ƃŕی����������Ȃ�ꍇ������܂��B

���̏�ŁA�Ƒ��̕ۏ�Ƃ��čŒ���̒���ی��ɉ������邩�A�N��オ��ɂ�ĕی����z�������邱�ƂŒ���ی������ی����������Ȃ�u�����ۏ�ی��v�ɉ�������̂��ǂ��ł��傤�B

���N���W�b�g�J�[�h�̃��{�����i��ԁF�� ���ʁF��j

���{�����Ƃ́A�N���W�b�g�J�[�h�̗��p���z�ɂ�����炸�A���炩���ߐݒ肵�����̋��z�����X�Ɏx���������ł��B�J�[�h���p�������Ďx�����c���������Ȃ��Ă��܂��Ă��A�����̎x�����z�����Ȃ��߁A�x�����₷���̂������ł��B

�������A���{�����ɂ͎x�����c���ɑ��ĔN��15���ȏ�̍��������萔����������܂��B�Ⴆ�A�x�����c����30���~�ŁA�����N��15���̏ꍇ�A1������3,696�~�̎萔����������܂��B���̂Ƃ��A����1���~�Ȃǎx�����c��30���~�ɑ��ď��Ȃ����{�����ŁA���ꕔ�E�ꊇ�ԍς��Ȃ�������A�x�����c���͑S�����炸�A�萔����1�N�ɂ���Ǝx�����c����30���~��44,352�~��������܂��B

���������āA�����萔����Ȃ����߂ɂ��A���{�����ɂȂ��Ă���x�����c�����ꊇ�ԍς��ă[���ɂ���̂��ǂ��ł��傤�B�����A�ꊇ�ԍς������Έꕔ�ԍς��ł��邽�ߗ]�T�̂���͈͓��ł܂Ƃ߂ĕԍς��A���J�[�h���p���T���܂��傤�B

���Z��[���i��ԁF�� ���ʁF���j

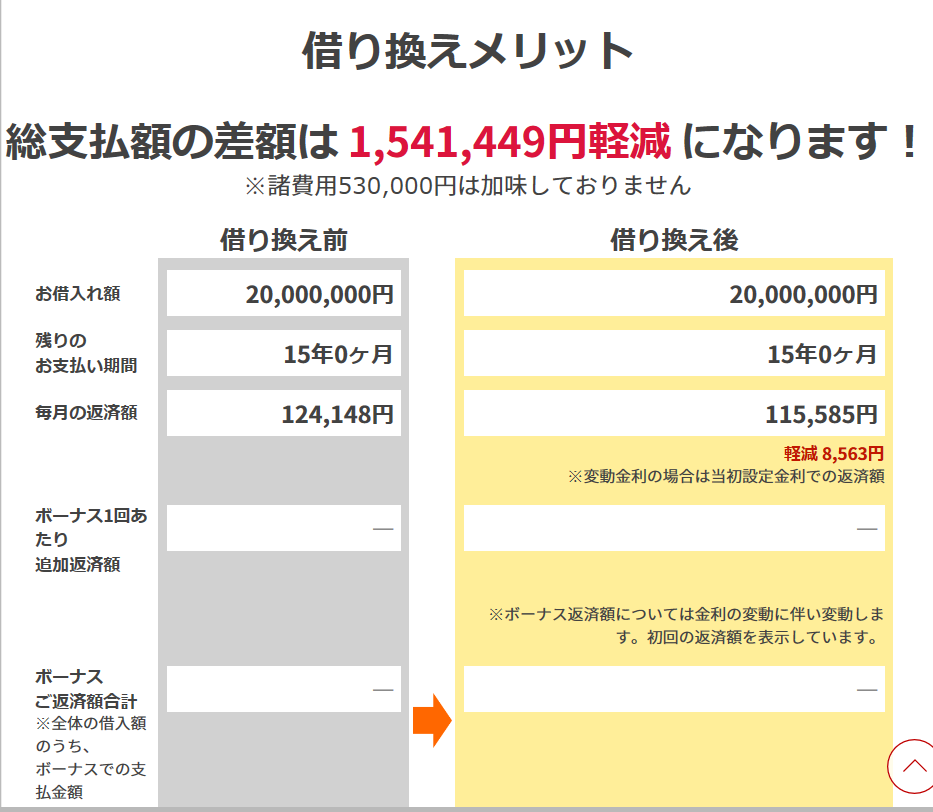

������ɂȂ�O�Ɏؓ����������́A���̒�����̏Z��[���Ɏ芷������A���\���~~���S���~�܂ŕԍϊz�����炷���Ƃ��ł��邩������܂���B

���y�V��s�芷���V�~�����[�V������

https://www.rakuten-bank.co.jp/home-loan/simulation/refinance/refinance.html?l-id=hl_sim_0905_1_CO405"

�������A�芷���ɂ͌J��ԍώ萔���E�o�ߗ���(���O�ԍϓ��ȍ~~�J��ԍϓ�)�E��������o�^�Ƌ��ŁE��������̎i�@���m��V�E�芷����̗Z�������萔���E�ŁE�c�̐M�p�����ی���(�t���b�g35�͋����Ɋ܂�)�E����ݒ�o�^�Ƌ��ŁE����ݒ�̎i�@���m��V�E�ۏؗ�(�t���b�g35�̏ꍇ0�~)�������邽�߁A�芷���ɂ������p�ƌ��z�ł���x�����������r���Č��z�ł��闘����������Ύ芷�������b�g���łĂ��܂��B

�芷�������b�g�����邩�ǂ����̖ڈ��Ƃ��āA�@�Z��[����1,000���~�ȏ�c���Ă���A�ԍϊ��Ԃ�10�N�ȏ�c���Ă���B�芷����̋�����0.5%�ȏ㉺���� �ł��B�܂��́A�y�V��s���̃l�b�g��Ƌ�s�ŁA�芷�������b�g�����邩�̃V�~�����[�V����������Ɨǂ��ł��傤�B

�芷�����@�Ƃ��ẮA1.���������̌Œ�������Ⴂ�����̌Œ�����A2.�ϓ��������Œ�����A3.���������̌Œ�������ϓ�����4.�ϓ��������ϓ�����

1�͒P���Ɏx���������Ŕ�r���ă����b�g���o��Ύ芷������Ɨǂ��ł��傤�B

����A2�̏ꍇ�͍���A�������オ�肻�����ƍl���Ă�����A�ԍϊz���ϓ�����̂ł͂Ȃ����ɂ����������芷��������Ɨǂ��ł��傤�B

�����āA3�̍����Œ�������ϓ������ł����A�ϓ������͒����ł̎x�������z�̌v��𗧂ĂÂ炭�A��������P���Ɏx�������������z���邩�ǂ������m��I�Ɍv�Z���邱�Ƃ͓���A����Ⴂ�����͂��炭�����ƍl�����邽�߁A���炭�͕ϓ������̒Ⴂ����������ł���\���������ł��B�m��I�Ɍv�Z���āA�ǂꂾ�����z�ł��邩������Ƃ킩���Ă���芷���������ꍇ�́A�Ⴂ�Œ�����Ɏ芷�����������ǂ��ł��傤�B

4�́A�ϓ������̓K�p�����͊����?�����Ō��܂�܂����A����?�����̕����芷����̕����傫����Γ����ϓ������ł��芷�������b�g������܂��B

�芷���ɂ́A�V���ɐR�������邽�ߑO�̎ؓ����ƔN�������A�����̗v������������Ă��邩�ǂ����m�F���K�v�ł��B

���s�v�ȃT�[�r�X�̔N���i��ԁF�� ���ʁF���j

�N���W�b�g�J�[�h���s�A�g�щ�Ђ̗��p�������m�F���A�s�v�ȃT�[�r�X��A�v���Ȃǂ̗��p���Ȃ����������܂��傤�B

���ʐM��i��ԁF�� ���ʁF��j

�g�ѓd�b��3��L�����A����i��SIM�ɏ�芷����������A�C���^�[�l�b�g��Ђ��g�щ�Ђƒ�g�����Ђɂ���ƌg�ї����̊��������킹�Ď��܂��B

�����M��i��ԁF�� ���ʁF���j

�I�[���d���łȂ���A�d�͉�Ђ���芷����Ɠd�C�����������ł��܂��B

�y�D��x���z�]�T������������ׂ�����������

�������i��ԁF�� ���ʁF���j

�q�ǂ��̋����͍��ɂ������̂ł����A��w�̂Ƃ��ɂł��邾���e�����S���Ă�������悤�ɁA���Z�܂ŏK�����Ɏg�������Ȃ��悤�ɂ��邱�Ƃ��|�C���g�ł��B�q�ǂ����傫����A�{���ɕK�v���ǂ������f���A�q�ǂ�����������Ζ{���ɖ{�l����肽���̂��A�e�̎��Ȗ����ƂȂ��Ă��Ȃ����A����x���f����Ɨǂ��ł��傤�B

���������i��ԁF�� ���ʁF���j

�j����Ј��̂��������z�͕���37,873�~�A������Ј��̂���������33,502�~�ƂȂ��Ă��܂��B

���C�t�X�e�[�W�ʂɌ���ƁA�����EDINKS�i�����E�q�ǂ��Ȃ��E�������j�̒j����Ј��̂����������ł�����4���~���Ă������ŁA�����E�q�ǂ����萢�т̒j����Ј��ł�3���~�O���ƂȂ��Ă��܂��B

���������̎g�����Ƃ��ẮA���H��E��̔�p�E�n�D�i��ƂȂ��Ă���A���H��p������������A���ٓ������E���������Q����A���E�^�o�R�Ȃǚn�D�i��p�����炷���Ƃł������������炷���A���Ƃł�������UP��_���̂��肾�ƍl�����܂��B

�i�Q�l�j�V����s 2016�N�T�����[�}��������������

https://www.shinseibank.com/corporate/news/pdf/pdf2016/160629okozukai_j.pdf

�������ԁE�K�\������i��ԁF�� ���ʁF���j

�Ԃ��{���ɕK�v���A���X��������Ă��Ȃ��Ȃ�J�[�V�F�A�����O�𗘗p���Ďg�������������Ɏg���̂��ǂ��ł��傤�B�������A�J�[�V�F�A�����O�͑��̐l�Ɨ��p���ԑт��d�Ȃ�Ǝg���Ȃ����Ƃ����邱�ƁA��肽���Ԏ��I�ׂȂ����ƁA�`���C���h�V�[�g�͎����Ŏ������ޕK�v�����铙�̃f�����b�g������܂��B�܂��A���z��{������������̂ŁA�Ƒ����s�Ȃǂ̃C�x���g���������p���Ȃ��ꍇ�̓����^�J�[�̕��������ς݂܂��B

�p�ɂɗ��p����Ȃ�A�y�����Ԃɂ悤�Ȑŋ��������A�R��̗ǂ��Ԃɂ���̂��������߂ł��B

���핞��i��ԁF�� ���ʁF���j

�Փ����������āA�ƌv�ɐ�߂�핞��̊������傫���Ȃ�����A�J�[�h�x�������c���ł��܂��̂�h�����߂ɁA�S�ݓX��V���b�s���O�Z���^�[�A�A�E�g���b�g���[�����ɗm���w���ȊO�̖ړI�ŗ����ꍇ�͗m��������ɗ������Ȃ��悤�ɐS�����܂��B�܂��A�m���ړI�ŖK�ꂽ�ۂɂ́A�ŏ��ɗ\�Z�����߂Ă��̗\�Z���ōw�����܂��傤�B�C���^�[�l�b�g�ōw����������A�ړI�ȊO�̃��m��Ȃ��悤�ɂ��܂��B

�q�ǂ��̕��͂ł��邾���F�B��Z��o���Ȃǂ��炨�������������Ē������A1�������C�ɓ��������̂��w������ɗ��߂�Ɨǂ��ł��傤�B�܂��A�n�C�u�����h�̎q�����́A�t���}�A�v���̃����J���Ȃǂň�����ɓ���邱�Ƃ��ł��܂��B

��Ԗܑ̂Ȃ��̂��A���Y��Ă��܂����Ƃł��B���Y���h�����߂�1�N�ȏ㒅�p���Ă��Ȃ����͎̂Ă邩�t���}�A�v���Ŕ��p����悤�ɂ��A�G�߂��Ƃɐ������ڂ��Ď��[���邱�ƂŁA���Y����h���܂��B�������ڂ��Ă��Ȃ��ƁA�������̂ɓ����悤�ȃf�U�C���̕����d�����čw�����Ă��܂����X�N������܂��B

�����ہE��y��i��ԁF�� ���ʁF���j

�]�v�Ȉ��H��͂ł��邾�����炵�܂��B�Ƒ��ŋx�݂̓��ɏo������Ƃ��́A�����E�Ȋw�فE���������̌����{�݂ł���A���ꗿ���������̂ł������߂ł��B

�y�D��x��z�@�������ׂ�����������

���ƒ� �i��ԁF�� ���ʁF��j

�ƒ��̑���́A���������25~30%���x���K���Ƃ����Ă���A�����ɑ��č������镨���͍T���܂��傤�B�܂��A�ƒ��͓������ł��A�ƒ��̒l�������͎ؒn�؉Ɩ@�ŔF�߂��Ă��錠���ł��B�_�Ɍ_����Ԓ��̉ƒ��ύX�͂Ȃ��|�̓�����ΕύX���邱�Ƃ͂ł��܂��A1~2�N���ƂɌ}����X�V���ł���A�ƒ��̒l�������̃`�����X�ł��B�����ɂ́A���ӂ̉ƒ�����A�����������̋�c���̏�A������̂��|�C���g�ł��B

�����p�G�݁i��ԁF�� ���ʁF���j

�z�[���Z���^�[�A��Ǔ��ɍs���O�ɕK�v�ȃ��m���������Ă����A�K�v�ȃ��m�������w�����A����ȊO�̃��m�͔���Ȃ��悤�ɂ��܂��傤�B

���H��i��ԁF�� ���ʁF���j

�Ɛg��DINKS�̏ꍇ�A�O�H�⒆�H�������Ȃ肪���ł����A�ł��邾���Ƃŗ������邱�ƂŐH��������ς܂��邱�Ƃ��ł��܂��B�H���͌��N�ɒ�������̂ŁA�o�����X�悭�ۂ邱�Ƃ��厖�ł��B�ߖ邽�߂ɉ��i����r�I������⋛�����炵�āA���N�Ȃ��悤�Ȃ��Ƃ͔����܂��傤�B

�����

���ׂ�C���t���G���U�́A�q�ǂ��⍂��̕��ȊO�́A����ł������{�����邱�ƂŎ��邽�߁A�a�@�ɉ��x�����������肷�邱�Ƃ͍T���܂��傤�B�܂��A�s�̖���w�������ꍇ�̓��V�[�g���Ƃ��Ă����u�Z���t���f�B�P�[�V�������x�v�ŁA�s�̖�̍w����p��12,000�~���������̋��z���������獷���������Ƃ��ł��܂��B����ɁA�a�@�ň�Ô10���~�܂��͑��������z��200���~�����̐l�͑��������z��5���������������������獷���������Ƃ��ł��܂��B

�y�ԊO�ҁz�����I�Ɏg���邨�������Ȃ�����

���������ʗa���ɂ���ƁA�����g���Ă��܂������ł��B�����ŁA���������I�ɐςݗ��Ă邱�ƂŁA���R�ƒ��~���邱�Ƃ��ł��܂��B

���ʗa�����玩���������Ƃ��Œ��߂���@�Ƃ��āA����a���E�I�g�ی��E�����M����3������܂��B

| �ϗ����@ | ����a�� | �����ی� | �����M�� |

|---|---|---|---|

| �N����� | 0.1% | 0.33% �u�I���b�N�X�����I�g�ی����C�Y�v |

3~7�� |

| �r����� | ���{�ۏ������ʗa���̋������K�p | ���{���ꂷ�� | ���̎��̎��� |

| �����ϗ� | �� | �� | �� |

| �J�[�h���� | �~ | �� | �� �y�V�،��̂݉� |

| �|�C���g�Ҍ� | �~ | �� | �� |

�����M����ςݗ��Ă�ƁA�ϗ��ݒ肾���s���Ύ����ň������Ƃ������̂Ŏ�Ԃ͂����炸���߂邱�Ƃ��ł��A�u�݂���NISA���x�v�𗘗p����Ζ{�����v�ɑ���20.315%�ېł����̂���ېłƂȂ�܂��B�܂��A�^�p�����܂������Β���a����ی��������������ŕ����^�p���邱�Ƃ��ł��܂��B

| ���݂���NISA�� | ||

|---|---|---|

| ���p�ł���� | ���{���Z��20�Έȏ�̕� | |

| �����Ώ� | ���Z���w��̒������Y�`���ɓK�������̓����M�� | |

| ��ېőΏ� | ��L�����M�����瓾���锄�p�v�ƕ��z�� | |

| �����J�݉\�� | �P�l�P���� �i��ʁjNISA�Ƃ̕��p�s�� |

|

| ��ېœ����g | �V�K�����z���N40���~��� | |

| ��ېŊ��� | �Œ�20�N�� | |

| �����\���� | 2018�`2037�N | |

����A���E��ɂ���Ă͌��{���ꂷ��\������������A�����ɂ�4~7�c�Ɠ�������Ƃ��f�����b�g������܂��B

�ƌv�������ŕ����������͊y�V�،��̓����M���ʼn^�p���悤

| ���|�C���g���� �،���Д�r�� | ||||

|---|---|---|---|---|

| �݂���NISA | �� | �~ | �� | �~ |

| ���M�ϗ����|�C���g�[�� | �~ | �~ | �~ | �~ |

| �ϗ����|�C���g�Ҍ� | ���t�萔���S�z�|�C���g�Ҍ� | �~ | �S�������M�ϗ������t�萔������ | �~ |

| �ϗ����N���W�b�g�J�[�h���� | �� | �~ | �~ | �~ |

�y�V�،��͓����M���ŋ����ϗ�����Ƃ��ɁA�|�C���g�̊Ҍ����������ă|�C���g�����[���ł��邽�߁A�ł��������߂̏،���Ђł��B

1. �y�V�X�[�p�[�|�C���g�œ��M�ϗ����ł���

�y�V�s��Ȃǂ̊y�V�O���[�v�A�}�N�h�i���h�Ȃǂ̊y�V�X�[�p�[�|�C���g�����߂�����X�܁A�y�V�J�[�h�Ŋy�V�X�[�p�[�|�C���g�߂邱�Ƃ��ł��܂����A���̃|�C���g��1�|�C���g��1�~�Ƃ��Ă݂���NISA�̓��M�w������ɏ[�����邱�Ƃ��ł��܂��B�����M���ϗ����Ƀ|�C���g�������[��������ݒ���ł��邽�߁A�|�C���g�̎g���Y��̐S�z������܂���B

2. �N���i�N�����̊y�V�J�[�h���ω\

�����M���w��������y�V�J�[�h�̌��ςōw�����邱�Ƃ��ł��܂��B�܂��A�y�V�J�[�h���ϕ���1�����|�C���g�t�^����邽�߁A�ϗ����Ɏ�����1���̗��v���o�Ă��邱�ƂɂȂ�܂��B

3�D ���S�҂ł��킩��₷����ʁA�������

��������Z�~�i�[�Ⓤ���ɂ��Ă̏��u�g�E�V���v�ȂNJ����������߂Ă̕��ł��A������₷����L�x�ł��B�ڋq����̈ӌ��f������ʂ́A���₷���āA���S�҂ł�������₷���Ȃ��Ă��܂��B

4. �y�V�O���[�v�A�g�ł���ɂ����I

�y�V�،����y�V��s�ƘA�g������u�}�l�[�u���b�W�v�ɓo�^����ƁA�y�V��s�̕��ʗa������������s��100�{��0.1%�ɂȂ�A�y�V�،��̍w���������s����U�ւ�����U�荞�肵�Ȃ��Ă��y�V��s�ɂ��鎑���œ������邱�Ƃ��ł��邽�߁A�ώG�ȓ����葱�����s�v�ɂȂ�܂��B

�܂��A�y�V�،��Ły�y�V�X�[�p�[�|�C���g�R�[�X�z�ɐݒ肵�����M����500�~�ȏ�A�|�C���g��1�|�C���g�ȏ�g�p���ē�������ƁA�y�V�s��̃|�C���g�{����+1�{�ɂȂ�����A�y�V�J�[�h�̈������Ƃ����y�V��s�ɂ���Ƃ����+1�{�ɂȂ�����ƁA�y�V�s��Ŕ�����������́A�y�V�،��𗘗p�������قǂ����ɂȂ�܂��B

�y�V�،��Ŏ��ۉ��ɓ���������ǂ��́H���ۂɉ^�p���Ă��铊���M�������J�I

| �����M�������� | �^�p���� | �ϗ��z | �ϗ��z���^�[�� |

|---|---|---|---|

| �Ђӂ݃v���X | 6���� | 10,500�~ | 437�~�i8.30%�j |

| SBI�E�V���������C���f�b�N�X | 6���� | 12,700�~ | 294�~(4.62%) |

| �j�b�Z�C�O�������C���f�b�N�X | 6���� | 8,200�~ | 284�~(6.92%) |

| �y�V�E�S�Ċ����C���f�b�N�X | 6���� | 15,699�~ | 502�~(6.38%) |

| eMAXIS Slim ���������iTOPIX�j | 6���� | 7,900�~ | 392�~(9.92%) |

| eMAXIS Slim ��i�������C���f�b�N�X | 6���� | 11,600�~ | 394�~(6.78%) |

| ���v | 66,599�~ | +2,303�~ |

�y�V�s���ID������A�����J�ݎ葱�����̏����͂��Ȃ����Ƃ��ł��܂��B�܂��A�����J�ݎ��ɂ݂���NISA�������J�݂���Ƀ`�F�b�N���邾���œ����ɔ�ېŌ������J�݂��邱�Ƃ��ł��܂��B

�����Ɠ����ɋ�s�ւ̐ϗ����s���̂��������߂ŁA�y�V�،��Ŗ��������M����ςݗ��āA�}�l�[�u���b�W�ŘA�g��y�V��s�̗D������0.1���Ŗ����ςݗ��Ă�Ɨǂ��ł��傤�B�y�V�،��A�y�V��s�Ƃ��Ɍ����J�ݎ葱���̓C���^�[�l�b�g�ŊȒP�ɂł���̂ŁA����n�߂Ă݂܂��傤�B

�����J�ݐ��ő��̑�l�C�l�b�g�،���ЁB

�l�C��IPO���Ƒ�����舵���Ă���Ƃ������

�܂���Ԏ�����\�Ƃ����_�����S�҂���㋉�҂܂ŕ��L�����Ɏx������闝�R�̂ЂƂI

����ɁA�Ǝ��̃T�[�r�X�Ƃ��� �������������@�\�͏��S�҂ɂ͏�����@�\�ł��B�܂��Ɏ��p�̂Ȃ��،������ł��I

| �萔�� (1����) |

�萔�� (1����z) |

�M�p��� | IPO |

|---|---|---|---|

| 0�~ | 0�~ | �� | �� |

| ���o225�~�j | �~�j�� | �����M�� | ���L���� |

| �� | �� | �� | ��Ԏ���� |

�ꏏ�ɓǂ݂����L��

- IPO���I�҂�����Ă��钊�I�𐔔{�ɑ��₷���@�Ƃ́H ���������Ȃ��Ă��N�ł����I�𑝂₹��

- IPO�œ��I���₷���l�b�g�،�7�Д�r IPO�ɋ����،���Ђ�4�̏��� �N�x��IPO�戵�������L���O

- IPO�̓��I�m�����グ��3�̔��B�劲�����т��ł������l�b�g�،���Ђ́HIPO�����ɋ����،���Ђ̑I�ѕ�

- SBI�،���IPO�œ��I����4�̕��@�B�`�������W�|�C���g�̌����I�Ȓ��ߕ��Ɠ��I���₷���������Ƃ́H

- �����S�҂�IPO�ɓ��I����ɂ͂ǂ̏،���Ђ�I�Ԃ̂������H���I�m���������������ߏ،����4�Ђ��r

- �s�ϗ�NISA�͐\���I���t 2024�N�X�^�[�g�VNISA�̂���������B100�~����ϗ��\�ȏ،����3�I

- IPO���I�҂�����Ă��钊�I�𐔔{�ɑ��₷���@�Ƃ́H ���������Ȃ��Ă����I�𑝂₹��

- �č����̎�����@�Ǝ萔���������l�b�g�،����3�Д�r �戵��������r

- �y����Łz3���ł킩�銔�̔������E�n�ߕ��B���S�Ҍ����Ɋ��������̊�{������I

- �����M���Ƃ́H�l�b�g�،����I3�Д�r�B�N��20���~�ڕW�ɂ��铊���M���̎n�ߕ�

- DMM ��

- 20���~�ȏ�̎���Ȃ�萔�����ň��I����z���傫�����ɂ������߂ŁA2019�N����IPO�̎�舵�����X�^�[�g�����،���Ђł��B

- ����،�

- �萔���������ɊW�Ȃ�50���~�܂Ŗ����B ���{�A�h�����A�v���������Ŏg����B�R�X�g��}���������S�҂ɂ������߂̏،���ЁB

- �E�F���X�i�r

- �S�����̎��Y�^�p���X�}�z�����Ŋ����ł��郍�{�A�h�o�C�U�[�B�ڕW�����߂邾���ł��Ƃ͋��Z�A���S���Y�������Ɏ����ʼn^�p���Ă����I�I