�A�N�e�B�u���Mvs�C���f�b�N�X���M�B�Ⴂ������B�������߂͂ǂ����H�N�����͋��ق�10�������I

�A�N�e�B�u�t�@���h�ƃC���f�b�N�X�t�@���h�̈Ⴂ�Ƃ́H

�����M���i�t�@���h�j�Ƃ́H

�����M���́A�����Ƃ���W�߂�������傫�Ȏ����Ƃ��Ă܂Ƃ߁A�^�p�̃v������������ȂǂŁA�����M���̓������j�ɏ]���ĉ^�p���鏤�i�ł��B

�����ɂ͒P�������x�Ƃ�����100���P�ʂ��炵���w���ł���1�P��10���~~30���~���x�P�ʂł̍w���ƂȂ�܂��B����A�����M���͏،���Ђɂ���Ă�100�~����w���ł���Ƃ���������܂��B

| �����\ �Œ���z |

|---|

| �戵������ |

| �m�[���[�h�{�� |

| �|�C���g���x |

|

|

|

|

|

|

|---|---|---|---|---|---|

| 100�~ | 100�~ | 100�~ | 100�~ | 100�~ | 10,000�~ |

| 2,658���� | 2,644���� | 1,190���� | 899���� | 503���� | 1�{(�u�Ђӂ� �Ղ炷�v�̂� �Ŏ萔������) |

| 1,326���� | 1,345���� | 796���� | 727���� | 493���� | 1�{ |

�戵���������L�x��SBI�،��I

�@100�~�̏��z�������\

�A�����M���̍w���萔������

�B���M���i��ʂ����₷��

�����M���̎�ނƓ���

�����M���̎�ނɂ́A�傫��������2����A�^�p���j�ɂ���ăC���f�b�N�X�t�@���h�ƃA�N�e�B�u�t�@���h�ɕ�����܂��B

�E�C���f�b�N�X�t�@���h

���o���ϊ����ATOPIX�Ȃ��w���ɘA�����铊���M���ŁA�Ǘ�������ς����ߕۗL���Ԓ��ɂ�����M����V�┃�t���ɂ�����萔���������u�m�[���[�h���M�v�ł��邱�Ƃ������B

�M����V���Ⴂ�̂ŁA�^�p���ʂ��オ��₷���B

�E�A�N�e�B�u�t�@���h

�w��������^�p���ʂ�ڎw�������M���ŁA�Ǘ�������Ȃ����ߐM����V�┃�t�萔���������Ȃ�܂��B�M����V�������Ɖ^�p���ʂ������Ȃ�₷�����A���������^�p���т��c���悤���A�N�e�B�u�t�@���h�ɂ͓�������������܂��B

���C���f�b�N�X�t�@���h�ƃA�N�e�B�u�t�@���h�̈Ⴂ

| �C���f�b�N�X�t�@���h | �A�N�e�B�u�t�@���h | |

|---|---|---|

| �^�p�ڕW | �w���ɘA������ | �w�������� |

| ������@ | ���U���� | �W������ |

| �萔�� | �Ⴂ | ���� |

| ���X�N | �Ⴂ | ���� |

| �t�@���h�̎�� | ���Ȃ� | �L�x |

�C���f�b�N�X�t�@���h�ƃA�N�e�B�u�t�@���h�͂ǂ��炪�ׂ���́H

�C���f�b�N�X�t�@���h�ƃA�N�e�B�u�t�@���h�̑傫�ȈႢ�͎萔���Ɖ^�p��I�ʕ��@�̈Ⴂ�ł��B����2�̈Ⴂ���^�p���тɂ��e����傫���^���܂��B

�萔���̈Ⴂ�̍�

�萔���̓C���f�b�N�X�t�@���h�ł������悪�C�O���Y���ƃA�N�e�B�u�t�@���h�̍��������ʼn^�p���Ă���t�@���h��荂���Ȃ�܂��B���������Ď萔����r����Ƃ��͓���������Ŕ�r����K�v������܂��B

����������Ŕ�r����ƃA�N�e�B�u�t�@���h�̕������t�萔���ƊǗ��萔���������Ȃ�A���̕��^�p�ɉe�����o�܂��B

������z1���~�̓����M����100���~�w�����āA���i��1�N��ς��Ȃ������Ƃ�

�i�萔���͐ŋ����l�����Ă��܂���B�j

|

���i���ς��Ȃ������Ƃ��Ă��萔���̈Ⴂ�����ł�1�N��A�A�N�e�B�u�t�@���h��-4���~�ƂȂ�܂��B�P���Ɏ萔�����r����ƁA�f�R�C���f�b�N�X�t�@���h�̕����L���ɂȂ�܂��B

���t�萔���͏���̔��t���݂̂ł����A�Ǘ��萔���͊���z���������Ă��Ă��ς��Ȃ��Ă�������邽�߁A�C���f�b�N�X�t�@���h�ƃA�N�e�B�u�t�@���h�̒l�������ς��Ȃ��̂ł���A�C���f�b�N�X�t�@���h�̕����ׂ���ł��傤�B

�^�p���т̈Ⴂ

����������ł��A�A�N�e�B�u�t�@���h�͉^�p���j�ɏ]���ĉ^�p�̃v���������I�������ďW�����������܂��B�����R�X�g���x�����Ăł����������̂���A�N�e�B�u�t�@���h�ł���A�C���f�b�N�X�t�@���h���ׂ��邱�Ƃ��ł���ł��傤�B

������z1���~�̓����M����100���~�w�����āA�A�N�e�B�u�t�@���hB�̐��т��w�����������Ƃ�

�i�萔���͐ŋ����l�����Ă��܂���B�j

| �C���f�b�N�X�t�@���hA | �A�N�e�B�u�t�@���hB | |

|---|---|---|

| ���t�萔�� | 0�~ | 3%(30,000�~) |

| �Ǘ��萔�� | �N��0.5%(5,000�~) | �N��1.5%(15,000�~) |

| �N����� | 3% | 10% |

| 1�N��̓������{ | 1,025,000�~ | 1,055,000�~ |

| 2�N��̓������{ | 1,050,000�~ | 1,140,000�~ |

���̂悤�ɁA�A�N�e�B�u�t�@���h�̉^�p���т��C���f�b�N�X�t�@���h��啝�ɏ���ꍇ�A�A�N�e�B�u�t�@���h�̕����C���f�b�N�X�ӂ���ǂ���1�N��+30,000�~�A2�N��90,000�~�ׂ���܂��B

�������A�t�ɃA�N�e�B�u�t�@���h�̉^�p���т��C���f�b�N�X�t�@���h�Ƃ���Ȃɕς��Ȃ��ꍇ�A�������͑S�̂��������Ă��鎞�ɂ́A�R�X�g���������C���f�b�N�X�t�@���h������Ă��܂��܂��B

���������āA��T�Ɏ萔������������ƃA�N�e�B�u�t�@���h����������̂ł͂Ȃ��A�^�p���т��ǂ��A�N�e�B�u�t�@���h�ɓ�������A�C���f�b�N�X�t�@���h��傫��������悤��1�N�����10�������̗��v��������t�@���h������܂��B

- �A�N�e�B�u�t�@���h�̖����I����@

�A�N�e�B�u�t�@���h�̎�ނ͖L�x�ɂ��邽�ߖ����Ă��܂��܂��B�A�N�e�B�u�t�@���h�̒��ł������I����@�ɂ�����u�g�b�v�_�E���E�A�v���[�`�v�u�{�g���A�b�v�E�A�v���[�`�v�Ƒ傫��2�ɕ����邱�Ƃ��ł��܂��B

�g�b�v�_�E���E�A�v���[�`

�o�ς�s�ꓮ���Ȃ��o�ώЉ�S�̂̓���������A������̔z����Ǝ�����߂ČX�̖����I�ʂ�����^�p��@�������܂��B

���g�b�v�_�E���E�A�v���[�`�����I���@

�����Ǝ큨����{�g���A�b�v�E�A�v���[�`

�����M���̉^�p���s���v���ł���t�@���h�}�l�[�W���[��،��A�i���X�g���A�ʊ�ƂɓO�ꂵ�������E���͂��s���ē��������鉿�l�����邩�f���A�\���䗦���l����^�p��@�������܂��B

���{�g���A�b�v�E�A�v���[�`�����I����@

��Ɓ����Y�\���{�g���A�b�v�E�A�v���[�`�̒��ŁA������u�O���[�X�^�v�Ɓu�o�����[�^�v �ɕ����邱�Ƃ��ł��܂��B

�E�O���[�X�^

�����I�ɐ����������Ȋ���ɓ�������

�E�o�����[�^

���l�������ɕ]������Ă������ɓ���������ʓI�ȃA�N�e�B�u�t�@���h�ɂ����ẮA�g�b�v�_�E���E�A�v���[�`�ƃ{�g���A�b�v�E�A�v���[�`�p���邱�Ƃ������ł��B�������M�Ŋ�����I�肷��ۂɁA�܂��g�b�v�_�E���E�A�v���[�`�łǂ̋Ǝ�Ɏ��Y�z�����邩���f���A���̌�ɂ��̋Ǝ�̒��Ōʊ�Ƃ̒����E���͂��s���ă{�g���A�b�v�E�A�v���[�`�ɂ���ē�����I����s���܂��B

�����M���ɂ������ߌ�����r

�f�����b�g�����������A�N�e�B�u�t�@���h���I

�A�N�e�B�u�t�@���h�̃f�����b�g�́A�C���f�b�N�X�t�@���h�Ɣ�r���ăR�X�g���������ߓ����悤�ȉ^�p���т��ƃR�X�g���^�p�v�����Ȃ��Ȃ�܂��B�����ŁA�R�X�g�������Ă��C���f�b�N�X�t�@���h�ȏ�̎w����傫������^�p���т��c���t�@���h������܂��B

����́A�u�Ђӂ݃v���X�v�Ƃ����A�N�e�B�u�^�p�̓����M���ł��B

���Ђӂ݃v���X�T�v

��SBI�،����

| ����z(2019�N4��12�����_) | 37,948�~ |

|---|---|

| �^�p��� | ���I�X�E�L���s�^�����[�N�X |

| ���t�萔�� | ���� |

| �Ǘ���p | 1.0584% |

| �M�����Y���ۊz | ���� |

| ���ғ� | ������ |

�Ђӂ݃v���X�̉^�p���j�́A�w������Ƃւ̓����A���Ȃ��瑝�₷�^�p�A�炪������^�p�x��3�̉^�p���j����\������Ă��܂��B

��������Ƃ̓���

�܂��A��ƋƐтɕω��ɒ��ڂ��āA����I�Ȏ��v���o���Ă��芄�����̂��銔�������̖�����I�ʂ��܂��B���̒����琬����Ƃ@���A���̊�Ƃ̌o�c�ҁE�r�W�����E����̐��E���i�ɂ��Ē������ē������܂��B�܂��A���{�����ł͂Ȃ��A���E�̊������ΏۂŁA�Ǝ���ƋK�͂ɂƂ���邱�ƂȂ��A�ω����銔���s��̓����ɉ����ď_��ɓ������I�ʂ��܂��B

�����Ȃ��瑝�₷

�����s��́A�o�Ϗɉ����ď㉺������̂ł��B�����s�ꂪ�����ɂȂ��Ă���Δ��p���Ĕ��t���s�킸�Ɍ����Łi50�������j�ۗL���A�`�����X��҂��܂��B����ŁA�����s�ꂪ�������Ɣ��f����A�����䗦�����炵�����䗦�����������܂��B

�ʏ�A�������Ă���l�������Ŕ��f���ė��v�m���w�����s���܂����A���̓��M�͗a���Ă��邾�����^�p�̃v�������v�m�肩��w�������̃^�C�~���O�𑪂��Ă����̂ŁA���S�҂ł��ׂ��邱�Ƃ��ł����̂ł��B

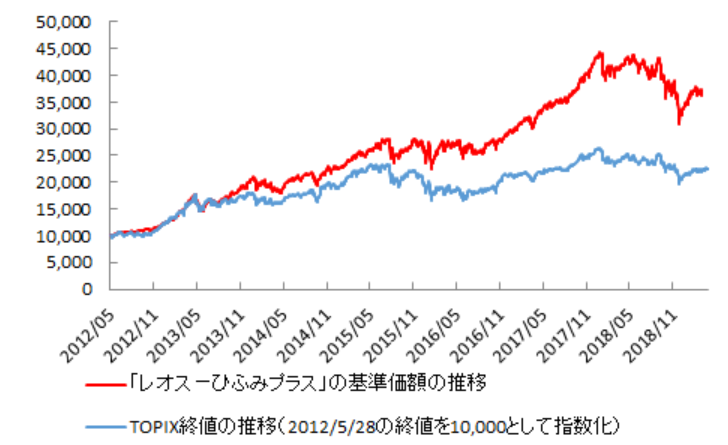

�Ђӂ݃v���X�̉^�p���т́H�N�����10�������̉^�p����

���Ђӂ݃v���X�̊���z����

| �N | ����z | �O�N�� |

|---|---|---|

| 2014�N4��1�� | 19,519�~ | |

| 2015�N4��1�� | 24,704�~ | +26.56% |

| 2016�N4��1�� | 26,691�~ | +8.04% |

| 2017�N4��3�� (1�A2���͋x��) |

31,953�~ | +19.71% |

| 2018�N4��2�� (1���͋x��) |

41,532�~ | +29.97% |

| 2019�N4��1�� | 37,807�~ | ?9.69% |

�����o���σC���f�b�N�X�t�@���h�u�j�b�Z�C���o225�v�̊���z����

���t�萔���F�����A�Ǘ��萔��:�N0.27%

| �N | ����z | �O�N�� |

|---|---|---|

| 2014�N4��1�� | 15,498�~ | |

| 2015�N4��1�� | 20,190�~ | +30.27% |

| 2016�N4��1�� | 17,421�~ | -13.7% |

| 2017�N4��3�� (1�A2���͋x��) |

20,773�~ | +19.24% |

| 2018�N4��2�� (1���͋x��) |

23,800�~ | +17.37% |

| 2019�N4��1�� | 24,365�~ | ?2.3% |

���ۗL���ԕʔN�����

| �Ђӂ݃v���X | �j�b�Z�C���o225 | |

|---|---|---|

| 1���� | +0.46% | -0.07% |

| 6���� | -13.10% | -11.19% |

| 1�N | -10.21% | +0.64% |

| 3�N | +10.62% | +9.97% |

| 5�N | +13.87% | +9.11% |

�Ђӂ݃v���X�͒Z���ŕۗL�̏ꍇ�}�C�i�X�����傫���̂ɑ��A3�N�A5�N�ƒ����ŕۗL����ƃC���f�b�N�X�t�@���h���傫���^�p�v���o�Ă��܂��B

�����Y���z��2014�N4���ɂ͖�115���~�������̂ɑ��A2019�N4���ɂ͖�6,088���~�Ƒ傫�����Y�������Ă���l�C�̓����M���ł��B

�����M���Ȃ�SBI�،��I

SBI�،��̓A�N�e�B�u���M�̎戵�L�x

SBI�،������M�����戵��2,710�{�A���t�萔���������m�[���[�h���M��1,363�{�Ƒ����A���Ђł͎戵�̂Ȃ����M������܂� �B

�e�[�}���Ƃɓ��M�����ł���

���M��I�ԂƂ��ɁA�萔����^�p���ѓ��őI�ԂȂ�SBI�،��̃p���[�T�[�`���֗��ł��B ������̎�ށE�����n��E���t�萔���E�M����V�E���z���E���Ҋ��ԂȂǍׂ��ȏ�����I��ōi�荞�ނ��Ƃ��ł��܂��B

����ɁA�����Ō�������̂ł͂Ȃ��A���������҂ł������Șb��̃e�[�}��I��œ���������ɂ̓e�[�}���� �Ő����s��ɓ������A�����^�[����_�����Ƃ��ł��܂��B

��)FinTech

���Z�iFinancial�j�ƋZ�p�iTechnology�j��g�ݍ��킹�������ŁA�Ⴆ�ΐl�H�m�\�ƃA���S���Y�������p���Čl�֎��Y�^�p�̃A�h�o�C�X�������w���{�A�h�o�C�U�[�x��X�}�z�ʼnƌv�낪�t�������wPFM�i�l�����Ǘ��j�x�Ȃǂ�����܂��B

��)���{�e�B�N�X

��i���ɂ����Ă͏��q����A�V�����ɂ����Ă͘J���R�X�g�̑����ɂ��A���{�b�g�ɑ�����v�����܂��Ă����A�Y�Ɨp���{�b�g�Ɍ��炸�A��ÁE���A�T�[�r�X�ƂȂǂ̓��퐶���ɂ����{�b�g���v�����܂����܂��B

��L�̂悤�ȍ��͂܂����v�Ɍq�����Ă��Ȃ��Ă��A���㐬�����A�����ő傫�ȃ��^�[����_���Ă�����Ƀe�[�}�����͍œK�ł��B

���M���i��ʂ����₷��

�^�p���j�A���t�萔���A�Ǘ��萔���A���z�����A���ԕʂ̃g�[�^�����^�[���i���z�����܂߂������j���P��ʂŌ��邱�Ƃ��ł����̂ŁA�F�X�ȉ�ʂ����ĒT�����ƂȂ���ڗđR�œ��M�̏������邱�Ƃ��ł���̂��֗��ł��B

100�~���瓊���\

100�~����1�~�P�ʂŎn�߂����̂ŁA���߂Ă̕��ő傫�ȓ����͕|�����A���z�œ������������ł��C�y�Ɏn�߂邱�Ƃ��ł��܂��B

�����M���ۗL����SBI�|�C���g�ő�0.2%�|�C���g�t�^

| ���ԕ��ϕۗL�z | 1,000���~�ȏ� | 1,000���~���� |

|---|---|---|

| ���M�}�C���[�W�Ώۓ��M | 0.2% | 0.1% |

| ��M����V�̓��M | 0.1% | 0.05% |

SBI�،��Ȃ�u�Ђӂ݃v���X�v���戵�ANISA�E�݂���NISA�ɂ��Ή�

SBI�،��łЂӂ݃v���X��100�~�ȏ�1�~�P�ʂōw���ł��܂��B�܂��A�Ђӂ݃v���X�����p�v����ېłɂȂ�NISA�E�݂���NISA�ōw�����邱�Ƃ��ł��܂��B

�����M���̗��v�ɂ́A���p�������ɏo�锄�p�v�Ɣz����������A�ʏ험�v�ɑ���20.325%�̏����ŁE�Z���ŁE�������ʏ����ł�������܂����A��ېŐ��x�́uNISA�v�������́A�u�݂���NISA�v�𗘗p����Η��v����ېłƂȂ�܂��B

NISA�Ƃ݂���NISA�͎��ʂ��Ă��鐧�x�ł����A�傫���Ⴄ�͔̂�ېŊ��ԂƊ����ɓ����ł��邩�ǂ����ł��B

��NISA�Ƃ݂���NISA�̈Ⴂ

| NISA | �݂���NISA | |

|---|---|---|

| �Ώێ� | 20�Έȏ�̕� | 20�Έȏ�̕� |

| ���p���x�z | 120���~/�N | 40���~/�N |

| �V�K�����\���� | 2014�`2023�N | 2018�`2037�N |

| �Ώۏ��i | �����A�����M���� | �����������������M�� |

| ��ېŊ��� | �V�K��������Œ�5�N�� | �V�K��������Œ�20�N�� |

| �^�p�Ǘ��� | �{�l | �{�l |

| ���o���� | �Ȃ� | �Ȃ� |

| ���Z�@�ւ̕ύX | �N�P�ʂŕύX�\ | �N�P�ʂŕύX�\ |

| ���[���I�[�o�[ | �� | �~ |

NISA�Ƃ݂���NISA�Ƃ��ɓ����M���̗��v����ېłɂȂ鐧�x�ł����A���p�ł��Ȃ����ߎ����ɓK�������x���ǂ��炩�I�ԕK�v������܂��B �N�P�ʂ�NISA�Ƃ݂���NISA��ύX���邱�Ƃ͂ł��܂��BNISA�́A�������Ă��鎑���𗂔N�̓����g�Ɉڂ����[���I�[�o�[���ł��A�݂���NISA�ł͂ł��܂��A�݂���NISA�͔�ېŊ��Ԃ�20�N�ƒ������߃��[���I�[�o�[�ł��Ȃ��Ă������������������ɂ͂������߂ł��B

��NISA�Ɍ����Ă����

�u�����ł��^�p�������v

�u��ېŘg120���~��V�K��������\��A40���~�̓����g���ƕs������Ɗ�����v

�u�����o��������A�����ȓ����M���ɓ����������v

���݂���NISA�Ɍ����Ă����

�u�����o�����A���̒��������Ɍ����Ă��铊���M������I�т����v

�u�����ŃR�c�R�c�����������v

�u��ېŘg40���~���ē������邱�Ƃ͂Ȃ��v

NISA�E�݂���NISA�����͐Ŗ����̐R�������邽�߁A�ېŌ����ɔ�ׂ�ƌ����J�݂Ɏ��Ԃ�������܂����ASBI�،���NISA�E�݂���NISA���������J�݂ł���̂ōŒZ2�c�Ɠ����������\�ƂȂ�܂��̂ŁA����ʏ�����J�݂�NISA�E�݂���NISA�����ǂ��炩��I��œ����J�݂��܂��傤�B

�����J�ݐ��ő��̑�l�C�l�b�g�،���ЁB

�l�C��IPO���Ƒ�����舵���Ă���Ƃ������

�܂���Ԏ�����\�Ƃ����_�����S�҂���㋉�҂܂ŕ��L�����Ɏx������闝�R�̂ЂƂI

����ɁA�Ǝ��̃T�[�r�X�Ƃ��� �������������@�\�͏��S�҂ɂ͏�����@�\�ł��B�܂��Ɏ��p�̂Ȃ��،������ł��I

| �萔�� (1����) |

�萔�� (1����z) |

�M�p��� | IPO |

|---|---|---|---|

| 0�~ | 0�~ | �� | �� |

| ���o225�~�j | �~�j�� | �����M�� | ���L���� |

| �� | �� | �� | ��Ԏ���� |

�ꏏ�ɓǂ݂����L��

- ���߂ɍ���Ă����Ȃ��Ɛ�ɑ�����I100�~����ϗ��\��NISA�Ή��̏،����3�I

- �����M���Ń��[���X�N�ɔN��20���~�����������@

- �݂���NISA�̒��ӂ��ׂ��f�����b�g3������B100�~�̓����ŔN��1���~�ȏ�ׂ��邽�߂̗��Z�Ƃ́H

- NISA�A�݂���NISA�AiDeCo��3�̃V�`���G�[�V�����ʂɎg��������ׂ��I�������߂̏،����7�Д�r

- ���{�A�h�Ƃ́H5�̃����b�g�E�f�����b�g������B�y�V�،���SBI�،��A�E�F���X�i�r�Ȃ�8�Ђ̃��{�A�h�ɂ��ēO���r�I

- 5���ł킩�銔�������̎d�g�݂Ƃ́H���̏��S�҂������Ȃ�10���~�ȏ㗘�v���o�����@

- �����M���Ƃ́H100�~����ł��铊���M���������ߖ���10�I�B�y�V�،���SBI�،��Ŗ���100�~�̐ϗ��œ����M�����n�߂���@

- �s�ϗ�NISA�͐\���I���t 2024�N�X�^�[�g�VNISA�̂���������B100�~����ϗ��\�ȏ،����3�I

- IPO���I�҂�����Ă��钊�I�𐔔{�ɑ��₷���@�Ƃ́H ���������Ȃ��Ă����I�𑝂₹��

- �č����̎�����@�Ǝ萔���������l�b�g�،����3�Д�r �戵��������r

- �y����Łz3���ł킩�銔�̔������E�n�ߕ��B���S�Ҍ����Ɋ��������̊�{������I

- �����M���Ƃ́H�l�b�g�،����I3�Д�r�B�N��20���~�ڕW�ɂ��铊���M���̎n�ߕ�

- DMM ��

- 20���~�ȏ�̎���Ȃ�萔�����ň��I����z���傫�����ɂ������߂ŁA2019�N����IPO�̎�舵�����X�^�[�g�����،���Ђł��B

- ����،�

- �萔���������ɊW�Ȃ�50���~�܂Ŗ����B ���{�A�h�����A�v���������Ŏg����B�R�X�g��}���������S�҂ɂ������߂̏،���ЁB

- �E�F���X�i�r

- �S�����̎��Y�^�p���X�}�z�����Ŋ����ł��郍�{�A�h�o�C�U�[�B�ڕW�����߂邾���ł��Ƃ͋��Z�A���S���Y�������Ɏ����ʼn^�p���Ă����I�I