IPOディスカウントとは? IPO株が初値で高騰する理由はディスカウントにあった!

IPOのディスカウントとは?

IPOとは、「Initial(最初の)、Public(公開の)、Offering(売出)」の略で、証券市場に上場していない株式が新規に上場することをいい、『新規公開株』ともいいます。

IPOは、上場する数週間前、取扱証券会社に一定期間の申込期間中に仮条件価格で単元株数以上申込み、申込締切後抽選もしくは割当を受けることができると購入できます。

IPOの株は割引されて売出される! IPOディスカウントとは?

IPO株は、

①上場する前に申込する時の価格「仮条件価格」が例えば1,000円~1,500円と決まる。

②申込者の需要が多いか少ないかなどで仮条件価格の中で「公募価格」を決めます。

仮条件価格を決めるのは、新規上場する会社と主幹事証券会社で主に決められます。現在上場している同業他社の会社に比べると過去のデータや株価などの指数情報が不足して不透明な部分があるため、新規公開する企業は同業他社と比較して価格が低く設定されます。

また、主幹事証券会社は「優良顧客に利益を上げてもらいたい」などのサービスの一環や新規顧客の獲得の機会となることから価格を低めに設定して同業他社と同じぐらいの値段までは上がり売却益を得られるような価格でIPOを募集します。

これを 『IPOディスカウント』といいます。

なぜIPO株はディスカウントされるのか?

IPOディスカウントがされる理由としては以下3つが考えられます。

![]() 主幹事証券会社の顧客へのサービス

主幹事証券会社の顧客へのサービス

IPOは大きく売却益を得られるため、IPOによる新規優良顧客を獲得したり、既存の手数料を多く支払ってくれている優良顧客へのサービスの一環として、IPOの公募価格を出来るだけ割安に設定することにより、同業他社の株価水準までの価格になったときに値上がり益を顧客に喜んでもらえるため、主幹事証券会社はIPOディスカウントを行います。

![]() 投資家への投資意欲の換気

投資家への投資意欲の換気

上場会社は、未上場会社と異なり情報開示義務があり、投資をする上で必要な投資情報に関する開示がおり、過去の業績実績や株価の値動きが分かっているため投資判断がしやすくなっています。

一方、新規に上場する会社は過去の業績は開示義務がなかったため直近の業績しか分からなかったり、過去の株価も分からないため上場後の株価がどうなるのか予想がつきづらく、投資を躊躇してしまう投資家もいるかもしれません。そういった状況で投資家が買いたい、儲かると思ってもらえるように、ディスカウントします。

![]() すでに上場している同業種の株よりも割安感を出すため

すでに上場している同業種の株よりも割安感を出すため

1と2の理由から、同業他社の株価や業績と比較してIPO株が割安になる公募価格を設定します。また、新規上場する会社が「個人の株主を増やしたい」「長期で保有してくれる株主を増やしたい」などの意向価格を安くしたりすることもあります。

IPO株が初値で高騰する理由

ディスカウントがあるから

同業他社と比較して、公募価格を割安に設定するため上場後も割安であれば買い注文が入りやすく高騰します。

IPO株を初値で購入する人が多い

IPO株は、過去の株価実績がないため株価が定まっていないことから、1日の値動きが激しくなります。値動きが激しいと1日で利益確定する、『デイトレード』や『日計り』の取引が可能となり初値で購入する人が多いため、初値は高騰しやすくなります。

IPO株には成長性がある!

IPO株は、今までになかった事業や今後新たに成長する可能性のある市場での事業を営む会社が多く、今は赤字や業績が良くなくても将来大幅に大きく業績を伸ばす可能性があります。

2018年のIPOではロボットアウトソーシングのRPAホールディングス(6572)やクラウドサービスなどに使った分だけ課金する従量課金のビープラッツ(4381)などが初値高騰しました。

高騰しやすいIPO株を見極める4つの方法

![]() 同業他社と比べて公募価格が割安

同業他社と比べて公募価格が割安

株価は基本的には、会社の利益・利益予想をもとに構成されます。その指標となるのが『PER(株価収益率)』です。

PER(株価収益率)=時価総額(株価×発行済株式数)÷純利益 又は 株価÷1株利益

で求めることができ、純利益も何倍まで株が買われているかをみることができ、同業種に中で数字が低ければ割安、数字が高ければ割高ということになります。

割安だからといって簡単に買えばいいものではなく、理由がある場合が多く「業績が良くない」「不祥事があった」なども考えられます。

IPOの場合は「IPOディスカウント」で割安ならば買いと言えますが、初値で大きく高騰する株にはPERだけではない特徴もあります。

![]() PERが高くて割高であっても市場や需給の逼迫による値上がり

PERが高くて割高であっても市場や需給の逼迫による値上がり

2018年に上場したアイペット損害保険(7323)ですが、同じペットの保険を取扱う同業他社のアニコムと比べてPERが高く割安とは言えませんが、初値は公募価格から100株で+165,000円でした。ペット保険は1位にアニコムHDがあり目新しい分野とまでは言えず、PERでも1位のアニコムには目劣りしますが、初値は大きく上がりました。

【同業他社とのPER比較】

・ IPO、アイペット損害保険のPER

公募価格2,850、初値4,500円、1株利益(EPS)2017年3月期41.86円、2,850÷41.86=68倍

(参考)IPO募集時の目論見書の財務諸表

・アニコムHDのPER49.40倍

4/25始値3,625円、 1株利益連結(EPS)2018年3月期73.47円、3,625÷86.87=41倍

アイペット損害保険が値上がりした理由は、2つ考えられます。

・東証マザーズへの新興市場に上場

・相場状況が良い

東証マザーズなどの新興市場への上場の場合、もともとの公募で売出した株数が少ないため買い注文が集まると急激に上がりやすくなります。また、相場状況が良いと投資意欲も高まり、売却金で買い注文を出す場合もあり買いが多くなり上がりやすくなります。

![]() PERが高くても成長性への期待からの値上がり

PERが高くても成長性への期待からの値上がり

1番値上がりしやすいタイプですが、新しい分野の業務内容だったり、まだ参入が少ない分野などの今は利益が少なくても将来大きな利益が出る可能性が高ければ初値は上がります。

2018年2月28日に上場したジェイテックコーポレーション(3446)は、公募価格2,250円1株利益(EPS・2017年6月期)25.38円、PER88.65倍と割安とは言えませんが、初値は9,700円と100株で74万5,000円の利益となりました。

このジェイテックコーポレーションの事業内容が、研究機関と提携して「大型放射線施設で使われるX線ナノ集光ミラーの開発・製造・販売、各種自動細胞培養装置などの開発・販売」で、このX線ナノ集光ミラーは医薬学・エレクトロニクス・マテリアル・食品・美容などの分野で需要の増加が見込まれており成長期待ができます。

このように新しい分野の業務での成長性への期待から大きく初値が上がることもあります。

悪い例で言うと、2018年12月19日上場のソフトバンク(9434)ですが既に大規模な会社となっており今後大きな成長が見込めないこと、相場状況が悪いこともあり、公募価格1,500円に対して初値1,463円と100株で3,700円となりました。

![]() 上場後1度株価が下落しても、企業の実績の上昇により株価も上昇

上場後1度株価が下落しても、企業の実績の上昇により株価も上昇

同時期のIPO株価が堅調かどうか上場する時期の相場が悪いと投資家心理が低下して、IPOの初値も堅調に推移しないことがあります。

上記のソフトバンク(9434)でいうと、上場した2018年12月19日の週は、日経平均が月曜の12月17日終値21,506.88円から12月19日20,987.92円と-518.96円と下がっており相場状況が悪かったのもあり初値が下がりました。

2018年の12月のみ全体が下がり相場状況は良くありませんでしたが、1年を通しては相場状況が良くIPO初値は大きく上がり初値で売却して大きな利益が得られることが多かったです。

IPO抽選に強い証券口座3社比較

IPOチャレンジポイントが魅力!SBI証券

株式売買手数料が業界最低水準の安さ!

SBI証券とは、ネット証券の中で売上高1位で、売買手数料も主要ネット証券最低水準で安心してIPO株の売却ができます。IPO株は、購入時には買付手数料がかかりませんが、売却時には売却手数料がかかりますので注意しましょう。

IPO取扱銘柄数が証券会社で1位だから当選チャンスが多い!

IPOの取扱銘柄数1位で2018年3月期(2017年4月~2018年3月)の取扱銘柄数は、全ての新規上場株79社中75社を取扱し、全上場銘柄の約94.9%をSBI証券が取扱いしました。

●2018年3月期(2017年3月~2018年3月) IPO取扱銘柄数ランキング9社

| 証券会社 | 引受社数 | 関与率 | ||

|---|---|---|---|---|

| 1位 | 75社 | 94.9% | ||

| 2位 | 62社 | 78.5% | ||

| 3位 |  みずほ証券 |

54社 | 68.4% | |

| 4位 | 38社 | 48.1% | ||

| 5位 | 37社 | 46.8% | ||

| 6位 |  エース証券 |

36社 | 45.6% | |

| 7位 |  野村證券 |

35社 | 44.3% | |

| 8位 |  大和証券 |

34社 | 43% | |

| 9位 |  岩井コスモ証券 |

31社 | 39.2% |

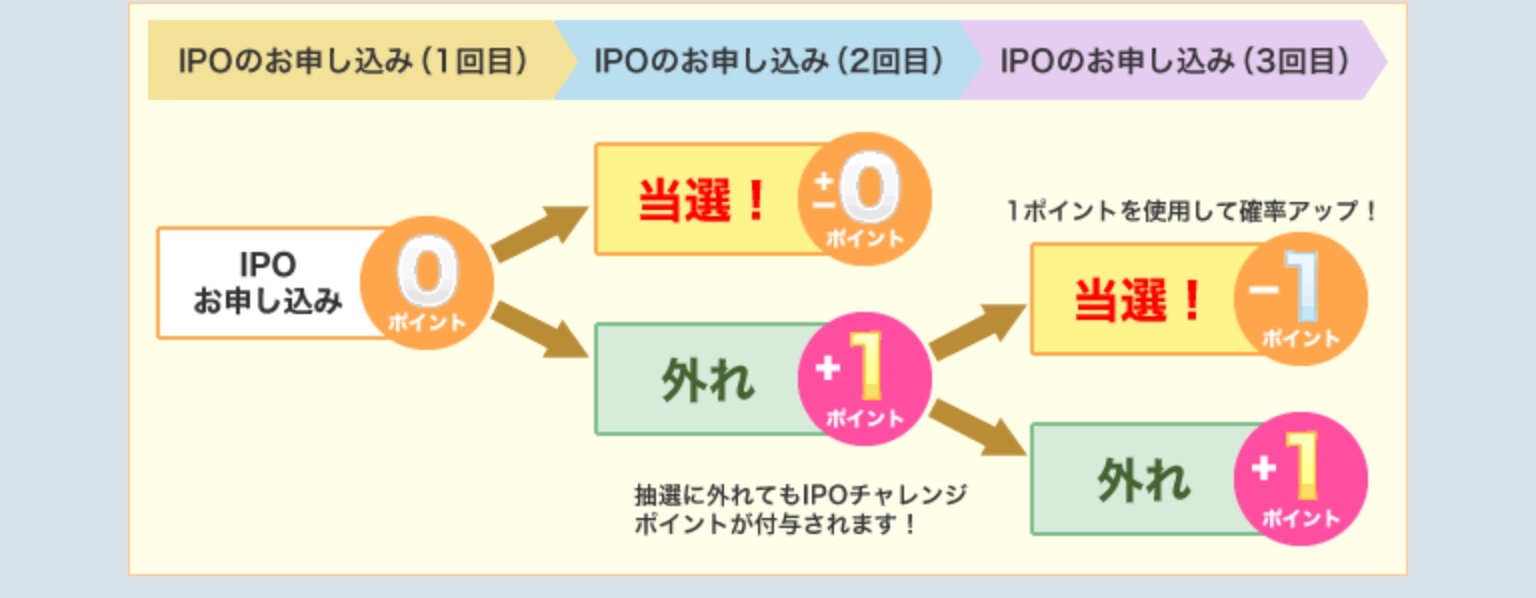

外れても大丈夫、ポイントを貯めれば必ず当選するIPOチャレンジポイント制度

SBI証券のIPOの抽選方法は、まず個人への配分の70%を平等に抽選により配分先を決めます。残りの30%は当選しなかった申込に対してIPOチャレンジポイントが多い順に配分されます。

IPOチャレンジポイントとは、IPOの抽選に外れたときに受け取ることができるポイントで、抽選に外れるごとにポイントが1ポイント受け取れます。さらに、IPOチャレンジを使用して抽選で外れた場合でもまた1ポイント受け取ることができます。

完全平等抽選は資金量に関係なく平等に抽選されるため、普段の取引量や支払い手数料に関係なく当選することができます。さらに外れたときはIPOチャレンジポイントが受け取れ、IPOチャレンジポイントを使用すればポイントが多い順に当選するからいつかは必ず当選します。

IPOチャレンジポイントでの当選には人気のIPOや上がりそうなIPOに申込むのが良いですが、人気のIPO株で当選するためにはたくさんのポイントが必須となり、150ポイント~200ポイント前後は必要となるので、コツコツIPOを申込、ポイントを貯めるのが当選の秘訣です。

- SBIの年間取扱数

- SBIの年間取扱銘柄数は、2015年3月期86社、2016年3月期94社、2017年3月期87社、2018年3月期79社で毎月IPOを取扱っているのでたくさん申込んでチャレンジポイントを貯めていきましょう。貯めてチャレンジポイントを利用するのは、値上がりしそうな成長株でかつSBI証券が主幹事をつとめるIPO株です。

※主幹事…新規上場しようとする会社へのアドバイスや準備・審査を行う証券会社で売出株式の大部分を引き受けることになるため、当選したい株の主幹事証券会社に申込むと当選しやすくなります。

SBI証券が主幹事をつとめた、2018年3月27日上場のRPAホールディングス(6572)は、公募価格3,570円→初値14,280円で100株で107万1,000円の利益が得られました。このようなIPO株は是非貯めたチャレンジポイント申込しましょう。

完全平等抽選でIPO投資を始めたばかりでもチャンスあり!マネックス証券

マネックス証券は、全ての配分が完全平等抽選です。SBI証券のIPOチャレンジポイントは貯めるには一定期間かかるため、IPO投資を始めて1年以上経っている方が有利になります。一方、マネックス証券は全てが完全平等抽選のためIPO投資を始めたばかりの方でも平等に当選する可能性があります。また、抽選方法は単元株数ごとではなく口座単位ごとの抽選なので同じ個人がたくさん当たることがないため平等に当選するチャンスがあります。

資金に余裕があれば、マネックス証券も合わせて申込んでおけばIPO投資を始めたばかりでも当選チャンスがあるのでおすすめです。

SBI証券はIPOチャレンジポイントを貯めるのに時間を要しますが取扱数や主幹事数が多く、マネックス証券は完全平等抽選で口座ごとの番号配布の抽選のため資金力に関係なく当選となりますが、SBI証券と比べると主幹事数・取扱数が少ないため申込機会が少ないです。

資金不要で申込できる松井証券

資金不要で、当選したら入金すれば良いため資金が縛られない!

松井証券はIPO申込時に資金を入金しておく必要がないため、IPO申込時に当選から外れる可能性があっても資金を入れておく必要があり資金が固定されてしまうデメリットがありません。当選したら入金すれば良いため資金が有効活用できます。

ただし、IPOの入金スケジュールは入金締切が早いのでお金を入れておかない場合は当選後すぐ入金できるように準備しておきましょう。例えばネットバンクの契約をしておけば24時間入金手続きが可能で便利です。

松井証券、取扱銘柄数は少ないが完全平等抽選

お得な手数料で1日の約定金額が10万円までなら売買手数料が無料で、30万円までは300円、50万までなら500円の手数料です。約定ごとにかかるわけではなく一日単位の定額制のため売買回数に関係なく決まります。さらにIPOの申込・購入はその証券会社でも手数料無料ですがNISA口座で購入した場合は売却手数料も無料になります。

松井証券でのIPO投資の最大の魅力が、IPO申込時の入金が不要であることです。当選してからの申込が可能で購入申込最終日の15時30分までに入金してからで大丈夫です。当選が分かってから購入最終日は2日程度です。

松井証券の取扱銘柄数は2018年度3月期9社でした。取扱銘柄数は少ないですが平等抽選で資金不要のため申込する価値は大きいです。

IPO申込におすすめの3社の違い

取扱銘柄数と主幹事数は2018年3月期(2017年4月~2018年4月)

| 取扱銘柄数 | 75社 | 37社 | 9社 |

|---|---|---|---|

| 主幹事数 | 6社 | 1社 | 0社 |

| 申込時に資金が必要か | 必要 | 必要 | 不要 |

| 抽選方法 | 個人配分に対し70%平等抽選・30%チャレンジポイント配分 | 完全平等抽選 | 完全平等抽選 |

SBI証券はIPOチャレンジポイントで確実に当選できる

口座開設数最多の大人気ネット証券会社。

人気のIPOをと多数取り扱っているところも◎

また夜間取引が可能という点も初心者から上級者まで幅広い方に支持される理由のひとつ!

さらに、独自のサービスとして 銘柄条件検索機能は初心者には助かる機能です。まさに死角のない証券口座です!

少額投資の手数料が安いネット証券会社。

米国株式の取扱銘柄数も豊富!

ワン株(1株単位での売買)の手数料も安い!投資信託も100円から始めることができるので少額から始めるのに適した口座です。