iDeCo‚ً‚¨“¾‚ةژn‚ك‚½‚¢پI‘¹‚ً‚µ‚ب‚¢Œûچہ‚ج‘I‚ر•û‚ئژn‚ك•ûپBژèگ”—؟پAژوˆµڈ¤•iپAƒTپ[ƒrƒX‚ً”نٹr

iDeCo(ƒCƒfƒR)‚ئ‚حپH

iDeCo(پپŒآگlŒ^ٹm’è‹’ڈo”N‹à)‚حکVŒم‚ة”ُ‚¦‚ؤپAژ©•ھ‚إ”N‹à‚ً‚آ‚‚邽‚ك‚جگ§“x‚إپA‘ه‚«‚بگإگ§ڈم‚ج—D‹ِ‚ھ‚ ‚è‚ـ‚·پB

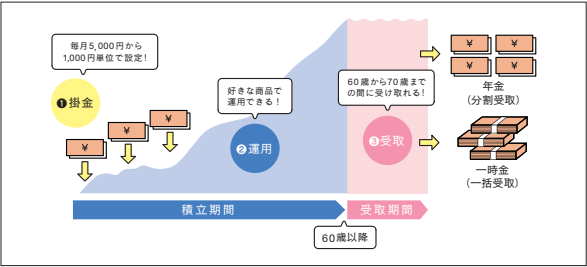

iDeCo(ƒCƒfƒR)‚ً—‰ً‚·‚é3‚آ‚جƒXƒeƒbƒv

–ˆŒژ5000‰~‚©‚ç1000‰~’Pˆت‚إگف’è‚إ‚«پA–ˆŒژŒˆ‚ـ‚ء‚½ٹz‚جپuٹ|‚¯‹àپv‚ًگد‚ف—§‚ؤ‚ؤپA‚»‚جٹ|‚¯‹à‚إژ©•ھ‚ھ‘I‚ٌ‚¾‹à—Zڈ¤•i(“ٹژ‘گM‘ُ)‚ً‰^—p‚µ‚ـ‚·پB60چخˆبچ~‚ة”N‹à‚©ˆêژ‹à‚ئ‚µ‚ؤژَ‚¯ژو‚邱‚ئ‚ھ‚إ‚«‚ـ‚·پB

‰^—p‰v‚ح”ٌ‰غگإ‚إ‹âچs—a‹à‚و‚è‚à—ک—¦‚ھچ‚‚پA‰^—p‚ً‘±‚¯‚ê‚خپA‘ه‚«‚بکVŒم‚جژ‘ژY‚ً‚آ‚‚邱‚ئ‚ھ‚إ‚«پA‘پ‚ك‚ةژn‚ك‚é‚ظ‚اپA‘ه‚«‚بƒپƒٹƒbƒg‚ًژَ‚¯‚ç‚ê‚ـ‚·پB

iDeCo(ƒCƒfƒR)‚حٹm’è‹’ڈo”N‹à‚ج1‚آپAٹm’è‹’ڈo”N‹à‚ئ‚حپH

”N‹à‚ة‚حپAچ‘–¯”N‹à(‘و1چ†”ي•غŒ¯ژزپEژ©‰c‹ئژز“™)پAŒْگ¶”N‹à(‘و2چ†”ي•غŒ¯ژزپE‰ïژذˆُپAŒِ–±ˆُ) پAچ‘–¯”N‹à(‘و2چ†”ي•غŒ¯ژزپEگê‹ئژه•w“™)‚ھ‚ ‚èپA’تڈي65چخ‚©‚ç‚جژَ‚¯ژو‚è‚ة‚ب‚è‚ـ‚·پB

کVŒمپA”N‹à‚¾‚¯‚إ‚حژû“ü‚ھ•s‘«‚·‚é‰آ”\گ«‚ھ‚ ‚è‚ـ‚·پBپuiDeCo(ٹm’è‹’ڈo”N‹à)پv‚ح60چخ‚©‚çژَ‚¯ژو‚ê‚邽‚كپA65چخ‚ج”N‹àژَ‹‹‚ـ‚إ‚ج‹Mڈd‚بژû“üŒ¹‚ة‚ب‚邱‚ئ‚â”N‹àژû“ü‚ج•s‘«•ھ‚ً•â‚¤‚±‚ئ‚ھ‚إ‚«‚ـ‚·پB

SBIڈطŒ” |

|---|

ƒ}ƒlƒbƒNƒXڈطŒ”

|

ڈ¼ˆنڈطŒ” |

SMBC“ْ‹»ڈطŒ” |

| ‚ن‚¤‚؟‚ه‹âچs |

| ژO•HUFJ‹âچs |

| ƒCƒIƒ“‹âچs |

SBIڈطŒ”‚جiDeCo‚ح‚±‚ٌ‚بگl‚ة‚¨‚·‚·‚كپI

‡@ iDeCo‚جژوˆµڈ¤•iگ”‚ح‘½‚¢‚ظ‚¤‚ھ‚¢‚¢

‡A

Œ³–{•غڈط‚جڈ¤•i‚إ‰^—p‚µ‚½‚¢

‡B

’لƒRƒXƒgڈ¤•i‚ً–L•x‚ةژوˆµ‚¢

‡C ƒچƒ{ƒAƒhƒoƒCƒUپ[‚ة‰^—p‚·‚é“ٹژ‘گM‘ُ‚ً‘I‚ٌ‚إ‚à‚ç‚¢‚½‚¢

‡D

‘¼‚ج‹à—Z‹@ٹض‚©‚ç‚ج•دچXپA“]ڈo‚ًچl‚¦‚ؤ‚¢‚é

ƒ}ƒlƒbƒNƒXڈطŒ”‚جiDeCo‚ح‚±‚ٌ‚بگl‚ة‚¨‚·‚·‚كپI

‡@ Œع‹q–‘«“x‚ھچ‚‚¢Œûچہ‚إ‰^—p‚µ‚½‚¢

‡A “y—j“ْ‚àƒTƒ|پ[ƒg‚ًژَ‚¯‚½‚¢

‡B ’لƒRƒXƒg‚ج“ٹژ‘گM‘ُ‚إ‰^—p‚µ‚½‚¢

‡C ژ؟–â‚ة“ڑ‚¦‚邾‚¯‚إچإ“K‚ب‰^—pƒvƒ‰ƒ“‚ً’ٌˆؤ‚µ‚ؤ‚‚ê/link/monex_oncompass.htmlvlife.html" target="_blank">ƒچƒ{ƒAƒhƒoƒCƒUپ[‚ًژg‚¢‚½‚¢

‡D Œûچہٹا—ژèگ”—؟‚ً‰i‹v–³—؟‚إژg‚¢‚½‚¢

- iDeCo(ƒCƒfƒR)‚حŒûچہگ\‚µچ‚فŒم‚ةژ‘—؟گ؟‹پ‚ھ•K—v‚إ‚·

-

iDeCo‚ح’تڈي‚جŒûچہگ\‚µچ‚فŒم‚ةژ‘—؟گ؟‹پ‚ً‚·‚邱‚ئ‚ھ‚إ‚«‚ـ‚·پB

Œûچہ‚ًٹJگف‚µ‚½‚¾‚¯‚إ‚حiDeCo‚ً—ک—p‚إ‚«‚ب‚¢‚ج‚إپA’چˆس‚µ‚ـ‚µ‚ه‚¤پB

ژ‘—؟گ؟‹پ‚ح–ٌ3•ھ‚إ‚إ‚«‚é‚ج‚إپA–Y‚ꂸ‚ةچs‚¢‚ـ‚µ‚ه‚¤پI

کVŒم‚جژ‘‹à‚ح‚¢‚‚ç•K—vپH

| پ،60چخˆبڈم‚ج’Pگg–³گEگ¢‘ر‚ج1ƒ–Œژژûژx•½‹د | |

|---|---|

| ژû“üپi”N‹à‚ب‚اپj | 101,483‰~ |

| ژxڈo | 142,198‰~ |

| ژûژx | -40,716‰~ |

| پ،60چخˆبڈم‚جگ¢‘رژه‚ھ–³گE‚ج•v•w‚ج1ƒ–Œژژûژx•½‹د | |

|---|---|

| ژû“üپi”N‹à‚ب‚اپj | 180,958‰~ |

| ژxڈo | 235,477‰~ |

| ژûژx | -54,519‰~ |

’PگgژزپE•v•w‚ئ‚à‚ة•½‹د‚µ‚ؤ–ˆŒژ4پE5–œ‰~ژû“ü‚و‚èƒ}ƒCƒiƒX‚ئ‚ب‚è’™’~‚©‚ç•ِ‚µ‚ؤ‚¢‚éڈَ‹µ‚إ‚·پB

”N‹àژû“ü‚ح‚»‚ꂼ‚êˆظ‚ب‚邽‚ك”N‹à’èٹْ•ض‚إٹm”F‚µپAژxڈo‚àژ‚؟‰ئ‚â’ہ‘ف‚ب‚ا‚إ•د‚ي‚ء‚ؤ‚«‚ـ‚·‚ھپA•½‹د‚µ‚ؤ–ˆŒژ5–œ‰~’ِ“xپAٹm’è‹’ڈo”N‹à“™‚ج”N‹àˆبٹO‚ج•”•ھ‚إڈمڈو‚¹‚·‚邱‚ئ‚ھ•K—v‚ئ‚³‚ê‚ـ‚·پB

ٹm’è‹’ڈo”N‹à‚جژي—ق

ٹé‹ئŒ^پiDCپj‚ئŒآگlŒ^پiiDeCoپj‚جˆل‚¢

| پ@ | ٹé‹ئŒ^(DC) | ŒآگlŒ^(iDeCo) |

|---|---|---|

| ٹ|‹à•‰’S | ‰ïژذ(–{گl‚ھژ©Œب•‰’S‚إ’ا‰ء‰آ”\) | –{گl |

| ‰^—pپE‰^—pƒٹƒXƒN | –{گl‚ھ•‰’S | –{گl‚ھ•‰’S |

ٹé‹ئŒ^DC‚ح‰ïژذˆُ‚ب‚ا‚جŒْگ¶”N‹à‚ة‰ء“ü‚ج•û‚ھ“ü‚ء‚ؤ‚¢‚é‚à‚ج‚إٹ|‹à‚ج•‰’S‚ھ‚ ‚è‚ـ‚¹‚ٌپB(ژ©Œب‹’ڈo‚ھ”F‚ك‚ç‚ê‚ؤ‚¢‚ê‚خ’ا‰ء‚إژ©Œب•‰’S‰آ”\)

ŒآگlŒ^iDeCo(ƒCƒfƒR)‚حپAٹ|‹à‚ًژ©•ھ‚إ•‰’S‚µ‚ـ‚·پBٹé‹ئŒ^DC‚ئŒآگlŒ^iDeCo‚إ‹¤’ت‚·‚é‚ج‚حپAٹ|‹à‚إ‰^—p‚³‚ê‚éژ‘‹à‚ًژ©•ھ‚إژwگ}‚µ‚ؤ‰^—p‚إ‚«‚é‚ئ‚¢‚¤‚±‚ئ‚إپA‰^—pژں‘و‚إ‚ح‘‚â‚·‚±‚ئ‚à‚إ‚«‚½‚èپA‘¹‚ً‚·‚é‰آ”\گ«‚à‚ ‚è‚ـ‚·پB

iDeCo(ƒCƒfƒR)‚جƒپƒٹƒbƒg

گإ‹à‚ج—D‹ِ

‰^—p‰v‚ح”ٌ‰غگإ‚إپA‚³‚ç‚ةژَ‚¯ژو‚èژ‚à”N‹à‚ئ‚µ‚ؤژَ‚¯ژو‚ê‚خŒِ“I”N‹à“™چTڈœ‚ج‘خڈغ‚ئ‚ب‚èپAˆêژ‹à‚ئ‚µ‚ؤژَ‚¯ژو‚ê‚خ‘قگEڈٹ“¾چTڈœ‚ج‘خڈغ‚ئ‚ب‚è‚ـ‚·پB

‚³‚ç‚ةپAٹ|‹à‚ھ‘Sٹzڈٹ“¾چTڈœ‚ج‘خڈغ‚ئ‚ب‚èپAڈٹ“¾گإپEڈZ–¯گإ‚ًŒ¸‚ç‚·‚±‚ئ‚ھ‚إ‚«‚ـ‚·پB

‚½‚¾‚µپAژû“ü‚ھ‚ب‚¢•û‚حڈٹ“¾چTڈœ‚ج‰¶Œb‚حژَ‚¯‚ç‚ê‚ب‚¢‚½‚ك’چˆس‚µ‚ـ‚µ‚ه‚¤پB

”N‹à‚ج•âڈ•

60چخˆبچ~‚ةˆêژ‹à‚ـ‚½‚ح”N‹à‚جŒ`‚ئ‚µ‚ؤ‚¨‹à‚ًژَ‚¯ژو‚ê‚é‚ج‚إ60چخˆبچ~ژû“ü‚ھŒ¸‚ء‚½ڈêچ‡‚â”N‹à‚¾‚¯‚إ‚حگ¶ٹˆ”ï‚ھ‘«‚è‚ب‚¢ڈêچ‡‚ج•âڈ•ژû“ü‚ة‚ب‚è‚ـ‚·پB

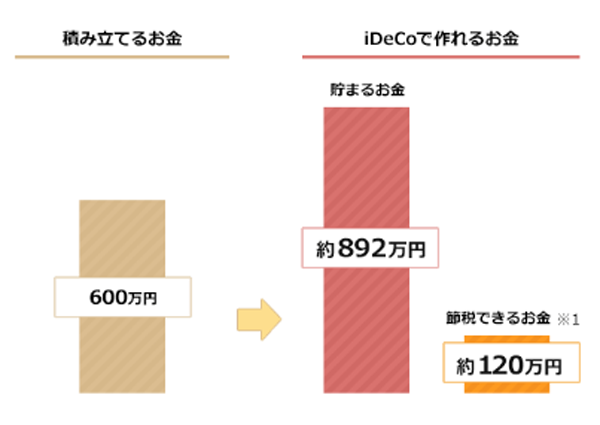

- ”Nژû500–œ‰~‚ج‰ïژذˆُ‚ھپA–ˆŒژ2–œ‰~‚¸‚آ25”Nٹشگد‚ف—§‚ؤ‚½ڈêچ‡پi”N3پ“‚إ‰^—pپj

-

پ¦گد—§ژ‚جگكگإٹz120–œ‰~کVŒم‚جژ‘‹à‚حپAگ¶ٹˆ”‚¯‚إ‚ب‚پAژï–،‚â—·چsپAکVگlƒzپ[ƒ€‚ج”ï—p‚ب‚اپAژ©•ھژ©گg‚إچى‚ء‚ؤ‚¢‚•K—v‚ھ‚ ‚è‚ـ‚·پB’èٹْ—a‹à‚¾‚¯‚إ‚حپA‚¨‹à‚ً‘‚â‚·‚±‚ئ‚ح“‚¢‚ج‚إپAچ،‚ج‚¤‚؟‚©‚çپAiDeCo(ƒCƒfƒR)‚ًژg‚ء‚ؤ“ٹژ‘گM‘ُ‚ً‰^—p‚·‚é‚ئپA ‘ه‚«‚بگكگإŒّ‰ت‚ھ‚ ‚é‚ج‚إƒRƒcƒRƒc‚ئکVŒم‚جژ‘‹à‚أ‚‚è‚جڈ€”ُ‚ً‚µ‚ؤ‚¨‚«‚ـ‚µ‚ه‚¤پB40‘مپA50‘م‚©‚ç‚إ‚à’x‚‚ ‚è‚ـ‚¹‚ٌپB

پ¦گد—§ژ‚جگكگإٹz120–œ‰~کVŒم‚جژ‘‹à‚حپAگ¶ٹˆ”‚¯‚إ‚ب‚پAژï–،‚â—·چsپAکVگlƒzپ[ƒ€‚ج”ï—p‚ب‚اپAژ©•ھژ©گg‚إچى‚ء‚ؤ‚¢‚•K—v‚ھ‚ ‚è‚ـ‚·پB’èٹْ—a‹à‚¾‚¯‚إ‚حپA‚¨‹à‚ً‘‚â‚·‚±‚ئ‚ح“‚¢‚ج‚إپAچ،‚ج‚¤‚؟‚©‚çپAiDeCo(ƒCƒfƒR)‚ًژg‚ء‚ؤ“ٹژ‘گM‘ُ‚ً‰^—p‚·‚é‚ئپA ‘ه‚«‚بگكگإŒّ‰ت‚ھ‚ ‚é‚ج‚إƒRƒcƒRƒc‚ئکVŒم‚جژ‘‹à‚أ‚‚è‚جڈ€”ُ‚ً‚µ‚ؤ‚¨‚«‚ـ‚µ‚ه‚¤پB40‘مپA50‘م‚©‚ç‚إ‚à’x‚‚ ‚è‚ـ‚¹‚ٌپB

iDeCo(ƒCƒfƒR)‚جƒfƒپƒٹƒbƒg

‰ïژذˆُ‚ح’چˆسپIiDeCo‚ة‰ء“ü‚إ‚«‚ب‚¢گl‚à‚¢‚é

‚ـ‚¸iDeCoژ©‘ج‚ھ‚إ‚«‚ب‚¢•û‚ھ‚¢‚ـ‚·پB‰ïژذˆُ‚ج•û‚إپA‰ïژذ‚ھٹé‹ئŒ^DC‚ً“±“ü‚µ‚ؤ‚¢‚éڈêچ‡‚إ‚·پB‹خ‚ك‚ؤ‚¢‚éٹé‹ئ‚جٹé‹ئŒ^DC‚ةژ©Œب•‰’S‹’ڈo‚ھ‰آ”\‚بڈêچ‡‚âٹé‹ئŒ^DC‚ج‹K–ٌ‚ةiDeCo‚ض‚ج‰ء“ü‚ھ”F‚ك‚ç‚ê‚ؤ‚¢‚ب‚¢ڈêچ‡‚حiDeCo‚ة‰ء“ü‚·‚邱‚ئ‚ح‚إ‚«‚ـ‚¹‚ٌپBiDeCo‰ء“ü‘O‚ةپA‹خ‚ك‚ؤ‚¢‚é‰ïژذ‚جŒْگ¶ ”N‹àٹî‹à‚ة–â‚¢چ‡‚ي‚¹‚ؤ‚ؤٹm”F‚·‚é‚ئ—ا‚¢‚إ‚µ‚ه‚¤پB

60چخ‚ـ‚إˆّ‚«ڈo‚¹‚ب‚¢

iDeCo‚ح60چخˆبچ~‚ـ‚إˆّڈo‚µ‚·‚邱‚ئ‚ھ‚إ‚«‚ـ‚¹‚ٌپBŒ»–ًژ‘م‚ة‘z’肳‚ê‚鋳ˆçژ‘‹à‚â‘هŒ^ڈo”ï‚ة”ُ‚¦‚ؤ‚é•û‚ة‚حٹm’è‹’ڈo”N‹à‚إ‚ح‚ب‚پA‚آ‚ف‚½‚ؤNISA‚âNISA‚إ’™‚ك‚é‚ج‚ھ‚¨‚·‚·‚ك‚إ‚·پB‚½‚¾‚µ پA‚آ‚ف‚½‚ؤNISA‚ئNISA‚ح‰^—p‰v‚ح”ٌ‰غگإ‚ة‚ب‚è‚ـ‚·‚ھپAڈٹ“¾چTڈœ‚ًژَ‚¯‚邱‚ئ‚ھ‚إ‚«‚ـ‚¹‚ٌپB

‚ـ‚½پAˆّ‚«ڈo‚·چغ‚ة‚حچإ’ل10”Nˆبڈم‚ج‰ء“üٹْٹش‚ھ•K—v‚ب‚½‚كپA50چخˆبڈم‚إژn‚ك‚½ڈêچ‡‚حژَ‚¯ژو‚ê‚éژٹْ‚ھŒJ‚è‰؛‚ھ‚è‚ـ‚·پB(—ل:53چخ‚إƒXƒ^پ[ƒgپ¨62چخ‚©‚ç70چخ‚جٹش‚ةژَ‹‹ٹJژn)

‹’ڈo‚ً‚â‚ك‚ؤ‚àˆّ‚«ڈo‚¹‚¸‰^—pژèگ”—؟‚ھ‚©‚©‚é

‰^—pگو‚ج“ٹژ‘گM‘ُ‚ب‚ا‚ة‚ح•غ—Lٹْٹش’†‚ة‚©‚©‚éگM‘ُ•ٌڈV‚ھ‚©‚©‚è‚ـ‚·پB

iDeCo‚ح‚³‚ç‚ة“ٹگM‚ج‰^—pˆبٹO‚إ‚©‚©‚é”ï—p‚ھ‚ ‚èپA‹’ڈo‚ً‚â‚ك‚ؤ’èٹْ—a‹à‚ة‰^—pگو‚ً•دچX‚µ‚ؤ‚àˆّ‚«ڈo‚¹‚¸ˆّ‚«‘±‚«ژèگ”—؟‚ھ‚©‚©‚ء‚ؤ‚µ‚ـ‚¢‚ـ‚·پB

iDeCo(ƒCƒfƒR)‚ح‚¢‚‚ç‚ـ‚إ”ٌ‰غگإ‚ب‚جپH‘®گ«•ت‚ج”ٌ‰غگإکg

iDeCo‚ة‚ح‰ء“ü‚µ‚ؤ‚¢‚é”N‹à‚ة‚و‚ء‚ؤ‹’ڈoŒہ“xٹz‚ھˆظ‚ب‚è‚ـ‚·پB

پ،‘و1چ†”ي•غŒ¯ژزپEژ©‰c‹ئ

Œژٹz6.8–œ‰~(”Nٹz81.6–œ‰~)

چ‘–¯”N‹àٹî‹à‚ـ‚½‚حچ‘–¯”N‹à•t‰ء•غŒ¯—؟‚ئ‚جچ‡ژZ

پ،‘و2چ†”ي•غŒ¯ژزپEپu‰ïژذˆُپv

| ‰ïژذ‚ةٹé‹ئ”N‹à‚ھ‚ب‚¢ڈêچ‡ | Œژٹz2.3–œ‰~(”Nٹz27.6–œ‰~) |

|---|---|

| ٹé‹ئŒ^DC‚ة‰ء“ü‚µ‚ؤ‚¢‚éڈêچ‡ | Œژٹz2–œ‰~(”Nٹz24–œ‰~) |

| ٹé‹ئŒ^DC‚ئٹm’è‹‹•tٹé‹ئ”N‹à پAŒْگ¶”N‹àٹî‹à‚ة‰ء“ü‚µ‚ؤ‚¢‚éڈêچ‡ | Œژٹz1.2–œ‰~(”Nٹz14.4–œ‰~) |

| ٹm’è‹‹•tٹé‹ئ”N‹àپA Œْگ¶”N‹àٹî‹à‚ج‚ف‚ة‰ء“ü‚µ‚ؤ‚¢‚éڈêچ‡ | Œژٹz1.2–œ‰~(”Nٹz14.4–œ‰~) |

پ،Œِ–±ˆُ“™‹¤چد‰ء“üژز

Œژٹz1.2–œ‰~(”Nٹz14.4–œ‰~)

پ،‘و3چ†”ي•غŒ¯ژزپEگê‹ئژه•w(•v)

Œژٹz2.3–œ‰~(”Nٹz27.6–œ‰~) (ژQچl)iDeCoŒِژ®ƒTƒCƒg

ڈطŒ”‰ïژذ2ژذ‚جژèگ”—؟‚ً”نٹr

| پ@ | ||

|---|---|---|

| iDeCoŒûچہٹJگفژèگ”—؟(ڈ‰‰ٌ‚ج‚ف) | 2,829‰~ | 2,829‰~ |

| Œûچہٹا—ژèگ”—؟(Œژٹz) | گد—§‚ً‚·‚é:171‰~ | گد—§‚ً‚·‚é:171‰~ |

| گد—§‚ً‚µ‚ب‚¢:66‰~ | گد—§‚ً‚µ‚ب‚¢:66‰~ | |

iDeCo(ƒCƒfƒR)‚جژèگ”—؟‚ة‚ح2ژي—ق‚ ‚è‚ـ‚·پB

1.‹à—Z‹@ٹض“ئژ©‚جژèگ”—؟(‰^‰cٹا—ژèگ”—؟)

‹à—Z‹@ٹض‚ة‚و‚ء‚ؤˆظ‚ب‚邽‚كپAژèگ”—؟‚إ‘I‚ش‚ب‚炱‚جژèگ”—؟‚جˆہ‚³‚ً”نٹr‚µ‚ؤ‘I‚ر‚ـ‚·پB

2.iDeCo(ƒCƒfƒR)‚جŒإ’è”ï

‰ء“üژژèگ”—؟2,829‰~پAچ‘–¯”N‹àٹî‹àکAچ‡‰ïŒü‚¯ژèگ”—؟Œژٹz103‰~پAژ––±ˆد‘ُگو‹à—Z‹@ٹضŒü‚¯ژèگ”—؟Œژٹz66‰~‚ھŒإ’è”ï‚ئ‚µ‚ؤ‚©‚©‚èپA‚ا‚ج‹à—Z‹@ٹض‚ً‘I‚ٌ‚إ‚à“¯‚¶ژèگ”—؟‚ھ‚©‚©‚è‚ـ‚·پB

ژه—vƒlƒbƒgڈطŒ”iDeCoٹا—ژèگ”—؟‚جˆل‚¢

ژه—vƒlƒbƒgڈطŒ”4ژذ‚ئ‚à‚ة1‚ج‹à—Z‹@ٹض“ئژ©‚جژèگ”—؟‚إ‚ ‚é‰^‰cٹا—ژèگ”—؟‚ح–³—؟‚إپAiDeCo‚جŒإ’è”ï‚ح‚ا‚ج‹à—Z‹@ٹض‚ً‘I‚ٌ‚إ‚à“¯‚¶ژèگ”—؟‚ھ‚©‚©‚ء‚ؤ‚µ‚ـ‚¤‚½‚كپAژèگ”—؟‚إ‚حچ·‚ھ‚ ‚è‚ـ‚¹‚ٌپB

ڈطŒ”‰ïژذ2ژذ‚جiDeCoژوˆµڈ¤•i‚ً”نٹr

| پ@ | ||

|---|---|---|

| Œ³–{•د“®Œ^(“ٹگM‚ب‚ا) | 84–{ | 24–{ |

| Œ³–{ٹm•غŒ^(’èٹْ—a‹à‚ب‚ا) | 4–{ | 1–{ |

iDeCo(ƒCƒfƒR)‚جڈ¤•iژي—ق

iDeCo‚جژوˆµڈ¤•i‚ة‚ح‘ه‚«‚•ھ‚¯‚ؤ2ژي—ق‚ ‚è‚ـ‚·پB

‡@Œ³–{ٹm•غŒ^

’èٹْ—a‹à‚â”N‹à•غŒ¯‚ج‚و‚¤‚ةŒ³–{•غڈط‚جڈ¤•i‚إ‚·پB”N‹à‚جڈêچ‡پA–ٹْ‘O‚ةƒXƒCƒbƒ`ƒ“ƒO(ˆل‚¤ڈ¤•i‚ة•دچX‚·‚邱‚ئ)‚·‚é‚ئŒ³–{ٹ„‚ê‚·‚é‰آ”\گ«‚ھ‚ ‚è‚ـ‚·پB

‚ـ‚½پA’èٹْ—a‹à‚â”N‹à•غŒ¯‚حŒ»ڈَ‹à—ک‚ھ”ٌڈي‚ة’ل‚¢‚ج‚إپAiDeCo‚ح‰^—pٹْٹش’†ژèگ”—؟‚ھ‚©‚©‚邱‚ئ‚©‚猳–{ٹ„‚ê‚·‚é‰آ”\گ«‚à‚ ‚è‚ـ‚·پB

“ٹگM‚ج—ک‰v‚ًٹm’肵‚ؤˆêژ“I‚ة’èٹْ—a‹à‚ة“ü‚ê‚é‚ج‚ح—ا‚¢‚إ‚·‚ھپAiDeCo‚إ’èٹْ—a‹à‚â”N‹à•غŒ¯‚إ‚¸‚ء‚ئ‰^—p‚·‚邱‚ئ‚ح‚¨‚·‚·‚ك‚إ‚«‚ـ‚¹‚ٌپB

‡AŒ³–{•د“®Œ^

‚¢‚ي‚ن‚é“ٹژ‘گM‘ُ‚إپAŒ³–{•غڈط‚ھ‚ب‚¢‚à‚ج‚إ‚·پB‰^—pژں‘و‚إ‚ح‘¹‚ً‚·‚邱‚ئ‚à‚ ‚ê‚خ—ک‰v‚ھ“¾‚ç‚ê‚邱‚ئ‚à‚ ‚è‚ـ‚·پB

ڈ¤•i‚ج‘I‚ر•û‚جƒ|ƒCƒ“ƒg2‚آ

1.گM‘ُ•ٌڈV‚إ‘I‚ش

گM‘ُ•ٌڈV‚ئ‚حپA“ٹژ‘گM‘ُ‚ج•غ—Lٹْٹش’†‚ةٹîڈ€‰؟ٹz(“ٹگM‚ج‰؟ٹi)‚©‚ç“ْپXˆّ‚©‚ê‚ؤ‚¢‚éژèگ”—؟‚إپA•ت“rژx•¥‚¤•K—v‚ح‚ ‚è‚ـ‚¹‚ٌ‚ھ“ٹگM‚جٹîڈ€‰؟ٹz‚ة”½‰f‚³‚ê‚邽‚كپA’ل‚¢•û‚ھ‰^—pگ¬گر‚ھ—ا‚‚ب‚è‚ـ‚·پB

‚½‚¾‚µپAˆêٹT‚ةگM‘ُ•ٌڈV‚¾‚¯‚إ‘I‚ش‚±‚ئ‚ح‚إ‚«‚ـ‚¹‚ٌپB“ْŒo•½‹دٹ”‰؟‚âTOPIX‚ب‚ا‚جژwگ”‚ةکA“®‚³‚¹‚é‚و‚¤‚ة‰^—p‚·‚éڈ¤•i‚حگM‘ُ•ٌڈV‚ھ’ل‚¢‚إ‚·پB

ˆê•ûپAƒAƒNƒeƒBƒu‰^—p‚ئ‚¢‚ي‚ê‚éژwگ”‚ًڈم‰ٌ‚é‰^—p‚ً–عژw‚·“ٹژ‘گM‘ُ‚âٹOچ‘ٹ”ژ®‚إ‰^—p‚·‚éڈ¤•i‚حژèٹش‚ھ‚©‚©‚邽‚كگM‘ُ•ٌڈV‚ھچ‚‚‚ب‚è‚ھ‚؟‚إ‚·پB

ƒAƒNƒeƒBƒu‰^—p‚ب‚çچ،‚ـ‚إ‚جژہگر‚إچ‚‚¢گM‘ُ•ٌڈV‚إ‚àژwگ”‚ًڈم‰ٌ‚é‰^—pژہگر‚ھ‚ ‚ê‚خ‚¨‚·‚·‚ك‚إ‚·پB

‚ـ‚½پAٹOچ‘ٹ”ژ®‚إ‰^—p‚³‚ê‚é‚à‚ج‚حچ‘“àٹ”ژ®‚ئ”ن‚ׂؤƒٹƒXƒN‚حچ‚‚‚ب‚è‚ـ‚·‚ھپAƒٹƒXƒN‚ً‹ژَ‚إ‚«‚é‚ب‚ç“ْ–{‚ئˆظ‚ب‚éگ¬’·گ«‚ج‚ ‚é•ؤچ‘ٹ”ژ®‚âگV‹»چ‘ٹ”ژ®‚إ‰^—p‚³‚ê‚é‚à‚ج‚حچ‚‚¢گM‘ُ•ٌڈV‚إ‚à‘ه‚«‚ب—ک‰v‚ھڈo‚é‰آ”\گ«‚ھ‚ ‚è‚ـ‚·پB

2.”N—î‚ئƒٹƒXƒN‚إ‘I‚ش

‘هگط‚بکVŒمژ‘‹à‚ج‚½‚ك”N—î‚ة‚و‚ء‚ؤکVŒم‚ـ‚إ‚ج‰^—pٹْٹش‚ھ’·‚¯‚ê‚خ‰؛‚ھ‚ء‚ؤ‚àڈم‚ھ‚é‚ـ‚إ‘ز‚ؤ‚éٹْٹش‚à‚ ‚邽‚كƒٹƒXƒN‚ھچ‚‚‚ؤ‚à—ا‚¢‚إ‚µ‚ه‚¤پBˆê•ûپAکVŒم‚ـ‚إ‚جٹْٹش‚ھ’Z‚¢ڈêچ‡‚حژ‘‹à‚ًŒ¸‚炵‚ؤ‚µ‚ـ‚¤‚ئژو‚è–ك‚¹‚éٹْٹش‚à’Z‚¢‚ج‚إƒٹƒXƒN‚ھ’ل‚¢ڈ¤•i‚ھ‚¨‚·‚·‚ك‚إ‚·پB

‰^—pگو•تƒٹƒXƒN

پ،چ‘“àچآŒ”‚إ‰^—p

ƒٹƒXƒN‚ح‚©‚ب‚è’ل‚¢‚ھ“ْ–{‚جچ‘“à‚ج‹à—ک‚ھ’ل‚¢‚½‚ك‘ه‚«‚ب—ک‰v‚حŒ©چ‚ك‚ـ‚¹‚ٌپB

پ،چ‘“àٹ”ژ®

‰؟ٹi•د“®ƒٹƒXƒN‚ھ‚ ‚è‚ـ‚·‚ھپAٹ”ژ®‚ج•د“®‚إ‘ه‚«‚—ک‰v‚ً“¾‚ç‚ê‚é‰آ”\گ«‚ھ‚ ‚è‚ـ‚·پB

پ،ٹCٹOچآŒ”

چآŒ”ژ©‘ج‚حƒٹƒXƒN‚ھ’ل‚¢‚إ‚·‚ھپAˆ×‘ضƒٹƒXƒN‚ھ‚ ‚邽‚كچ‘“àٹ”ژ®‚ظ‚ا‚إ‚ح‚ب‚¢‚إ‚·‚ھ‘¹‚ً‚·‚é‰آ”\گ«‚ھ‚ ‚è‚ـ‚·پB

‚³‚ç‚ةپAƒnƒCپEƒCپ[ƒ‹ƒhچآ‚ئŒؤ‚خ‚ê‚é—ک‰ٌ‚è‚ھچ‚‚¢چآŒ”‚إ‰^—p‚³‚ê‚ؤ‚¢‚é“ٹگM‚ح—ک‰v‚ھ‘ه‚«‚ڈo‚é‰آ”\گ«‚ح‚ ‚è‚ـ‚·‚ھپA’تڈي‚جچآŒ”‚ئˆظ‚ب‚èگM—pٹi•t‚¯‚ھ’ل‚¢چآŒ”‚ھ‘g‚ف“ü‚ê‚ç‚ê‚ؤ‚¢‚邽‚كƒٹƒXƒN‚حچ‚‚‚ب‚è‚ـ‚·پB

پ،ٹCٹOٹ”ژ®

ٹ”ژ®‚ج•د“®ƒٹƒXƒN‚âˆ×‘ضƒٹƒXƒN‚ھ‚ ‚èپAٹCٹOٹ”ژ®‚ح“ْ–{ٹ”‚ئˆظ‚ب‚è’l•گ§Œہ‚ھ‚ب‚¢چ‘‚ة‚à‚ ‚邽‚ك‰؟ٹi•د“®‚ھ‘ه‚«‚‚ب‚è‚â‚·‚¢‚إ‚·پB

‚³‚ç‚ةگV‹»چ‘ٹ”ژ®‚إ‰^—p‚³‚ê‚ؤ‚¢‚é“ٹگM‚حƒJƒ“ƒgƒٹپ[ƒٹƒXƒN‚ئ‚¢‚ء‚ؤƒnƒCƒpپ[ƒCƒ“ƒtƒŒ‚âچ‘ژ©‘ج‚ھ’ׂê‚é‚ب‚ا‚جƒٹƒXƒN‚ھ‚ ‚è‚ـ‚·پB‚»‚ê‚إ‚àگوگiچ‘‚ة”ن‚ׂؤگ¬’·گ«‚ھ”ٌڈي‚ةچ‚‚¢‚½‚كƒٹƒXƒN‚ًژو‚ê‚é‚ب‚ç“ٹژ‘‚·‚é‰؟’l‚ھ‚ ‚è‚ـ‚·پB

پ،ƒoƒ‰ƒ“ƒXŒ^

—lپX‚ب‰^—pگو‚ًƒoƒ‰ƒ“ƒX‚و‚‘g‚ف“ü‚ê‚ؤ‚¢‚é“ٹگM‚إ‚·پBƒٹƒXƒN‚ئ”N—î‚ًچl‚¦‚ؤچإ“K‚بƒvƒ‰ƒ“‚ً‘I‚ر‚ـ‚µ‚ه‚¤پB

ڈطŒ”‰ïژذ3ژذ‚ج‚»‚ج‘¼‚جƒTپ[ƒrƒX‚ً”نٹr

SBIڈطŒ”

‹ئٹEچإ‘½‚ج“ٹژ‘گM‘ُژو‚舵‚¢گ”

SBIڈطŒ”‚ح2020”N11ŒژŒ»چفپA88–ء•؟‚ج“ٹژ‘گM‘ُ‚ًˆµ‚ء‚ؤ‚¢‚ـ‚·پB

‘¼‚جƒlƒbƒgڈطŒ”‚â“X•ـ‚جiDeCo‚ًŒ©‰ٌ‚µ‚ؤ‚àپASBIڈطŒ”‚ظ‚ا‚جژو‚舵‚¢–{گ”‚ھ‚ ‚éڈطŒ”‰ïژذ‚ح‚ ‚è‚ـ‚¹‚ٌپB“ٹژ‘‚µ‚½‚¢ڈ¤•i‚ھŒˆ‚ـ‚ء‚ؤ‚¢‚ب‚¢•û‚حSBIڈطŒ”‚ً‘I‚ٌ‚إ‚¨‚¯‚خٹشˆل‚¢‚ب‚¢‚إ‚µ‚ه‚¤پB

‚½‚¾ژي—ق‚ھ‘½‚¢‚¾‚¯‚إ‚ح‚ب‚پA‚»‚ꂼ‚êژèگ”—؟‚ج’ل‚¢‚à‚ج‚ًژو‚葵‚¦‚ؤ‚¢‚邽‚كپAiDeCo‚ج‚و‚¤‚ة’·ٹْٹش‰^—p‚·‚é‚ج‚ةŒü‚¢‚ؤ‚¢‚ـ‚·پB

‰^—pژèگ”—؟‚ھچإˆہ

SBIڈطŒ”‚ح‘SڈطŒ”‰ïژذ’†‚إ‰^—pژèگ”—؟‚ھچإˆہ‚إ‚·پB“ء‚ة–ˆŒژ‚©‚©‚é”ï—p‚ح’ل‚¯‚ê‚خ’ل‚¢‚ظ‚ا‰^—p‰v‚ةچ·‚ھڈo‚ؤ‚«‚ـ‚·پB

SBIڈطŒ”‚ح–ˆŒژ‚ج‰^—pژèگ”—؟‚ھ171‰~‚ب‚ج‚ة‘خ‚µ‚ؤپAƒپƒKƒoƒ“ƒN‚â’n•û‚ج‹âچs‚إ‚ح400‰~ˆبڈم‚ة‚ب‚è‚ـ‚·پB

“dکbƒTƒ|پ[ƒg‚ھ“y—j“ْ‚ة‚àژَ‚¯‚ç‚ê‚é

•½“ْ‚حژdژ–‚إ–â‚¢چ‡‚ي‚¹‚ھ‚إ‚«‚ب‚¢•û‚à‘½‚¢‚إ‚µ‚ه‚¤پBSBIڈطŒ”‚إ‚ح“y—j“ْ‚إ‚à8ژ‚©‚ç18ژ‚ـ‚إiDeCo‚ةٹض‚·‚é–â‚¢چ‡‚ي‚¹‚ًژَ‚¯•t‚¯‚ؤ‚¢‚ـ‚·پB

ƒ}ƒlƒbƒNƒXڈطŒ”

ڈ‰گSژز‚إ‰^—pگو‚ج‘I‚ر•û‚ھ•ھ‚©‚ç‚ب‚‚ؤ‚àƒچƒ{ƒAƒhƒoƒCƒUپ[‚ة‚¨”C‚¹‚إ‚«‚é

“ٹژ‘ŒoŒ±‚ھ‚ب‚¢پA“ٹژ‘گM‘ُ‚ب‚ا‹à—Zڈ¤•i‚ةٹض‚·‚é’mژ¯‚ھ‚ب‚پA‚ا‚ê‚ً‘I‚ׂخ—ا‚¢‚©‘S‘R•ھ‚©‚ç‚ب‚¢‚ئ‚¢‚¤•û‚إ‚àˆہگS‚جƒTپ[ƒrƒX‚ھپwiDeCoƒ|پ[ƒgƒtƒHƒٹƒIگf’fپx‚إ‚·پB

iDeCoƒ|پ[ƒgƒtƒHƒٹƒIگf’f‚ئ‚حپAچإگV‚ج‹à—ZچHٹw—ک_‚ً‹ىژg‚µ‚ؤپA”N—î‚âژ‘ژY‰^—p‚ةٹض‚·‚éچl‚¦•û‚ً•·‚«پAˆêگl‚ذ‚ئ‚è‚ةچإ“K‚ب“ٹگM‚ج–ء•؟–¼‚â”z•ھ”ن—¦‚ً‹ï‘ج“I‚ة’ٌˆؤ‚µ‚ؤ‚‚ê‚ـ‚·پB‚³‚ç‚ةپA’ٌˆؤ‚µ‚½–ء•؟‚ئ”z•ھ”ن—¦‚إڈ«—ˆژ‘ژY‚ھ‚ا‚ج‚‚ç‚¢‘‚¦‚é‚ج‚©پA‰^—p‚ھ‚¤‚ـ‚‚¢‚©‚ب‚©‚ء‚½ڈêچ‡‚ح‚ا‚ج‚‚ç‚¢‘¹‚ً‚·‚é‚ج‚©ƒOƒ‰ƒt‚إˆê–ع—ؤ‘R‚ةŒ©‚邱‚ئ‚ھ‚إ‚«‚ـ‚·پB

’لƒRƒXƒg‚جڈ¤•i‚ً‘µ‚¦‚ؤ‚¢‚é

ƒچƒ{ƒAƒhƒoƒCƒUپ[‚ھ’ٌˆؤ‚·‚é•Wڈ€“I‚ب‰^—pƒvƒ‰ƒ“‚إ‚جگM‘ُ•ٌڈV‚ح”Nٹش0.15%‚ئŒ³‹à100–œ‰~‚إ‚ ‚ê‚خ”Nٹش‚½‚ء‚½‚ج1,500‰~‚إ‚·پB’لƒRƒXƒg‚إ‚à’·ٹْ“I‚ةˆہ’è“I‚ب‰^—pگ¬گر‚ھٹْ‘ز‚إ‚«‚é–ء•؟‚ھ‘µ‚ء‚ؤ‚¢‚ـ‚·پB

“y—j“ْ‚ة“dکbƒTƒ|پ[ƒg‚ھ‚ ‚é

•½“ْ‚ح9ژ~20ژ‚ـ‚إپA“y—j“ْ‚ح9ژ~17ژ‚ـ‚إ“dکb‚إ–â‚¢چ‡‚ي‚¹‚ھ‚إ‚«‚ـ‚·پB

iDeCo(ƒCƒfƒR)‚إچإ‚à‚¨“¾‚ة“ٹژ‘‚إ‚«‚é‚ج‚ح‚ا‚جڈطŒ”‰ïژذپH

| پ@ | ||

|---|---|---|

| iDeCoژو‚舵‚¢گ” | 88–{ | 25–{ |

| “y—j“ْ–â‚¢چ‡‚ي‚¹‘خ‰ | ||

| ƒچƒ{ƒAƒhƒoƒCƒUپ[‘خ‰ | ||

ژه—vƒپƒbƒgڈطŒ”2ژذ‚جSBIڈطŒ”پEƒ}ƒlƒbƒNƒXڈطŒ”‚ج’†‚إپA‹à—Z‹@ٹض‚ة‚و‚ء‚ؤˆظ‚ب‚éژèگ”—؟‚ة‚ب‚é‰^‰cٹا—”ï‚ح4ژذ‚ئ‚à–³—؟‚ج‚½‚كژèگ”—؟‚إ‚جچ·‚ح‚ ‚è‚ـ‚¹‚ٌپB

SBIڈطŒ”‚حڈ¤•iگ”‚ھچإ‘½پI‰^—pڈ¤•i‚ًŒ©‚آ‚¯‚و‚¤

SBIڈطŒ”‚حڈ¤•iگ”‚ھ‘¼‚جڈطŒ”‰ïژذ‚ئ”ن‚ׂؤˆ³“|“I‚ة‘½‚¢‚½‚كپA‚»‚ج‘¼‚جڈطŒ”Œûچہ‚ة”ن‚ׂؤ‘½—l‚ب“ٹژ‘گو‚ة•ھژU‚³‚¹‚½“ٹژ‘‚ً‚·‚邱‚ئ‚ھ‚إ‚«‚ـ‚·پB‰^‰cٹا—ژèگ”—؟‚à–³—؟‚ج‚½‚كˆہگS‚µ‚ؤ‰^—p‚إ‚«‚ـ‚·پB

iDeCo‚ًژn‚ك‚و‚¤‚ئ‚µ‚ؤ‚¢‚é•û‚ة‚حپA‘I‚ش‘I‘ًژˆ‚ھچL‚‚ب‚éSBIڈطŒ”‚جiDeCo‚ھ‚¨‚·‚·‚ك‚إ‚·پBSBIڈطŒ”‚حژوˆµ–ء•؟گ”‘و1ˆت‚إ87–{‚ئˆ³“|“I‚ب•i‘µ‚¦‚إ‚·پB“ٹژ‘ڈ‰گSژز‚إچإڈ‰‚ح“ْŒo•½‹دٹ”‰؟‚ب‚ا‚جژwگ”‚ةکA“®‚·‚éƒCƒ“ƒfƒbƒNƒX“ٹگM‚ة“ٹژ‘‚µ‚ؤ‚¢‚ؤ‚àٹµ‚ê‚ؤ‚‚邤‚؟‚ةپA•چL‚“ٹژ‘گو‚ً‘I‚ر‚½‚‚ب‚è‚ـ‚·پB‚»‚ج’†‚إSBIڈطŒ”‚ب‚ç“ٹژ‘‚µ‚½‚¢“ٹژ‘گو‚ھ‚ب‚¢‚ئ‚¢‚¤گS”z‚ھ‚ ‚è‚ـ‚¹‚ٌپB

ƒ}ƒlƒbƒNƒXڈطŒ”‚ح’لƒRƒXƒgڈ¤•i‚ھ–L•xپI

ƒ}ƒlƒbƒNƒXڈطŒ”‚حپA‚ئ‚ة‚©‚’لƒRƒXƒg‚بڈ¤•i‚إ‰^—p‚ً‚µ‚½‚¢•û‚ة‚¨ٹ©‚ك‚إ‚·پB

’لƒRƒXƒg‚إ‚ ‚邱‚ئ‚حپA—ک‰v‚ً‘‚â‚·‚±‚ئ‚ة’¼Œ‹‚µ‚ـ‚·پB

| ڈطŒ”‰ïژذ2ژذ‚جچإ’لژèگ”—؟‚جڈ¤•i | ||||

|---|---|---|---|---|

| ڈ¤•i–¼ | ‚…‚l‚`‚w‚h‚rپ@‚r‚Œ‚‰‚چپ@گوگiچ‘ٹ”ژ®ƒCƒ“ƒfƒbƒNƒX | ƒjƒbƒZƒCپ|پƒچw“üپEٹ·‹àژèگ”—؟‚ب‚µپ„ƒjƒbƒZƒCٹOچ‘ٹ”ژ®ƒCƒ“ƒfƒbƒNƒXƒtƒ@ƒ“ƒh | ||

| ژèگ”—؟—¦(”N) | 0.107892پ“ | 0.107892% | ||

‚ـ‚½پAƒ}ƒlƒbƒNƒXڈطŒ”‚حiDeCo‘خڈغڈ¤•i‚حپA‘I’è——R‚ً•K‚¸ŒِٹJ‚µ‚ؤ‚¢‚ـ‚·پB

پu“¯ژيƒtƒ@ƒ“ƒh‚إگM‘ُ•ٌڈV‚ھچإ‚à’ل‚¢پvپAپuژcچ‚‚ھڈ\•ھ‚ة‚ ‚éپv‚ب‚ا–¾ٹm‚بٹîڈ€‚جŒ³‚إ‘I’肵‚ؤ‚¢‚é‚ج‚إپAƒ}ƒlƒbƒNƒXڈطŒ”‚إˆµ‚ء‚ؤ‚¢‚é“ٹژ‘گM‘ُ‚إ‰^—p‚·‚邱‚ئ‚حچإ—ا‚ج‘I‘ًژˆ‚¾‚ئ‚¢‚¦‚é‚إ‚µ‚ه‚¤پB

iDeCo‚جڈ¤•i‚ً‘I‚ر•û‚ھ‚ي‚©‚ç‚ب‚¢‚ئ‚¢‚¤•û‚حƒ}ƒlƒbƒNƒXڈطŒ”‚ً‘I‚ش‚ئ‚و‚¢‚إ‚µ‚ه‚¤پB

ƒ}ƒlƒbƒNƒXڈطŒ”‚جiDeCoژوˆµڈ¤•iگ”‚ح25–{‚ئ‚ظ‚©‚جڈطŒ”‰ïژذ‚و‚è‚àڈ‚ب‚¢‚إ‚·‚ھپAٹ”پAچآŒ”‚ب‚ا

ƒeپ[ƒ}•ت‚ةچإ‚à—D‚ꂽڈ¤•i‚ً‘I‘ً‚µ‚ؤ‚¢‚é‚ج‚إپAژوˆµگ”‚ھڈ‚ب‚¢‚©‚ç‚ئŒ¾‚ء‚ؤ—ٍ‚ء‚ؤ‚¢‚é‚ي‚¯‚إ‚ح‚ ‚è‚ـ‚¹‚ٌپB

‚ق‚µ‚댵‘I‚³‚ꂽڈ¤•i‚ج‚ف‚ًˆµ‚ء‚ؤ‚¢‚é‚ج‚إپAڈ¤•i‚ج‘I‚ر•û‚ھ‚ي‚©‚ç‚ب‚¢•û‚ة‚¨ٹ©‚ك‚إ‚«‚ـ‚·پB

ŒûچہٹJگفگ”چإ‘½‚ج‘هگl‹CƒlƒbƒgڈطŒ”‰ïژذپB

گl‹C‚جIPO‚ً‚ئ‘½گ”ژو‚舵‚ء‚ؤ‚¢‚é‚ئ‚±‚ë‚àپ

‚ـ‚½–éٹشژوˆّ‚ھ‰آ”\‚ئ‚¢‚¤“_‚àڈ‰گSژز‚©‚çڈم‹‰ژز‚ـ‚إ•چL‚¢•û‚ةژxژ‚³‚ê‚é——R‚ج‚ذ‚ئ‚آپI

‚³‚ç‚ةپA“ئژ©‚جƒTپ[ƒrƒX‚ئ‚µ‚ؤ –ء•؟ڈًŒڈŒںچُ‹@”\‚حڈ‰گSژز‚ة‚حڈ•‚©‚é‹@”\‚إ‚·پB‚ـ‚³‚ةژ€ٹp‚ج‚ب‚¢ڈطŒ”Œûچہ‚إ‚·پI

| ژèگ”—؟ (1’چ•¶) |

ژèگ”—؟ (1“ْ’èٹz) |

گM—pژوˆّ | IPO |

|---|---|---|---|

| 0‰~ | 0‰~ | پ› | پ› |

| “ْŒo225ƒ~ƒj | ƒ~ƒjٹ” | “ٹژ‘گM‘ُ | “ء‹Lژ–چ€ |

| پ› | پ› | پ› | –éٹشژوˆّ‰آ |

ڈٹz“ٹژ‘‚جژèگ”—؟‚ھˆہ‚¢ƒlƒbƒgڈطŒ”‰ïژذپB

•ؤچ‘ٹ”ژ®‚جژوˆµ–ء•؟گ”‚à–L•xپI

ƒڈƒ“ٹ”پi1ٹ”’Pˆت‚إ‚ج”„”ƒپj‚جژèگ”—؟‚àˆہ‚¢پI“ٹژ‘گM‘ُ‚à100‰~‚©‚çژn‚ك‚邱‚ئ‚ھ‚إ‚«‚é‚ج‚إڈٹz‚©‚çژn‚ك‚é‚ج‚ة“K‚µ‚½Œûچہ‚إ‚·پB

| ژèگ”—؟ (1’چ•¶) |

ژèگ”—؟ (1“ْ’èٹz) |

گM—pژوˆّ | IPO |

|---|---|---|---|

| 5–œ‰~ˆب‰؛55‰~پ` | 550‰~پ` | پ› | پ› |

| “ْŒo225ƒ~ƒj | ƒ~ƒjٹ” | “ٹژ‘گM‘ُ | “ء‹Lژ–چ€ |

| پ› | پ› | پ› | •ؤچ‘ٹ”ژوˆµ‘½گ” |

ˆêڈڈ‚ة“ا‚ف‚½‚¢‹Lژ–

- ‘پ‚ك‚ةچى‚ء‚ؤ‚¨‚©‚ب‚¢‚ئگâ‘خ‚ة‘¹‚·‚éپI100‰~‚©‚çگد—§‰آ”\‚بNISA‘خ‰‚جڈطŒ”‰ïژذ3‘I

- ƒXƒ}ƒz‚إٹ”ژوˆّ‚ھ‚إ‚«‚éƒlƒbƒgڈطŒ”ƒAƒvƒٹ5ژذ”نٹrپBٹ”ڈ‰گSژز‚ة‚حƒXƒ}ƒz‚إƒ|ƒCƒ“ƒg“ٹژ‘‚ھٹب’P‚إ‚¨‚·‚·‚كپI

- iDeCo‚ً‚¨“¾‚ةژn‚ك‚½‚¢پI‘¹‚ً‚µ‚ب‚¢Œûچہ‚ج‘I‚ر•û‚ئژn‚ك•ûپBژèگ”—؟پAژوˆµڈ¤•iپAƒTپ[ƒrƒX‚ً”نٹr

- SBIڈطŒ”‚جiDeCo‚جƒپƒٹƒbƒgƒfƒپƒٹƒbƒg‚ـ‚ئ‚كپB‘¼ژذ‚ئ‚ح‰½‚ھˆل‚¤پHژèگ”—؟پAڈ¤•i‚ً”نٹr

- NISAپA‚آ‚ف‚½‚ؤNISAپAiDeCo‚ح3‚آ‚جƒVƒ`ƒ…ƒGپ[ƒVƒ‡ƒ“•ت‚ةژg‚¢•ھ‚¯‚é‚ׂµپI‚¨‚·‚·‚ك‚جڈطŒ”‰ïژذ7ژذ”نٹr

- ‚آ‚ف‚½‚ؤNISA‚ج’چˆس‚·‚ׂ«ƒfƒپƒٹƒbƒg3‚آ‚ً‰ًگàپB100‰~‚ج“ٹژ‘‚إ”Nٹش1–œ‰~ˆبڈم–ׂ©‚邽‚ك‚ج— ‹Z‚ئ‚حپH

- “ٹژ‘گM‘ُ‚إƒچپ[ƒٹƒXƒN‚ة”Nٹش20–œ‰~ˆہ’èژû“ü‚ً“¾‚邽‚ك‚ج•û–@

- 5•ھ‚إ‚ي‚©‚éٹ”ژ®“ٹژ‘‚جژd‘g‚ف‚ئ‚حپHٹ”ڈ‰گSژز‚ھچإ’Z‚إ10–œ‰~ˆبڈمژû‰v‚ًڈم‚°‚邽‚ك‚ج•û–@

- پsگد—§NISA‚حگ\چڈI—¹پt 2024”NƒXƒ^پ[ƒgگVNISA‚ج‚â‚è•û‚ً‰ًگàپB100‰~‚©‚çگد—§‰آ”\‚بڈطŒ”‰ïژذ3‘I

- IPO“–‘Iژز‚ھ‚â‚ء‚ؤ‚¢‚é’ٹ‘I‰ٌگ”‚ًگ””{‚ة‘‚â‚·•û–@‚ئ‚حپH ژ‘‹à‚ھڈ‚ب‚‚ؤ‚à’ٹ‘I‰ٌگ”‚ً‘‚₹‚é

- •ؤچ‘ٹ”‚جژوˆّ•û–@‚ئژèگ”—؟‚ھˆہ‚¢ƒlƒbƒgڈطŒ”‰ïژذ3ژذ”نٹr ژوˆµ–ء•؟گ””نٹr

- پyŒˆ’è”إپz3•ھ‚إ‚ي‚©‚éٹ”‚ج”ƒ‚¢•ûپEژn‚ك•ûپBڈ‰گSژزŒü‚¯‚ةٹ”ژ®“ٹژ‘‚جٹî–{‚ً‰ًگàپI

- “ٹژ‘گM‘ُ‚ئ‚حپHƒlƒbƒgڈطŒ”Œµ‘I3ژذ”نٹrپB”Nٹش20–œ‰~–ع•W‚ة‚·‚é“ٹژ‘گM‘ُ‚جژn‚ك•û

- DMM ٹ”

- 20–œ‰~ˆبڈم‚جژوˆّ‚ب‚çژèگ”—؟‚ھچإˆہپIژوˆّٹz‚ھ‘ه‚«‚¢•û‚ة‚¨‚·‚·‚ك‚إپA2019”N‚©‚çIPO‚جژو‚舵‚¢‚àƒXƒ^پ[ƒg‚µ‚½ڈطŒ”‰ïژذ‚إ‚·پB

- SBIڈطŒ”

- چ‘“àٹ”ژ®ŒآگlژوˆّƒVƒFƒANo.1‚ج‘هگl‹CƒlƒbƒgڈطŒ”‰ïژذ!”ٌڈي‚ةˆہ‚¢ژèگ”—؟‚ئ“ٹژ‘ڈ¤•i‚ج–L•x‚³‚ھ–£—ح“I‚إ‚·پB

- ڈ¼ˆنڈطŒ”

- ژèگ”—؟‚ھ”„”ƒ‰ٌگ”‚ةٹضŒW‚ب‚50–œ‰~‚ـ‚إ–³—؟پB ƒچƒ{ƒAƒh‚âژوˆّƒAƒvƒٹ‚ھ–³—؟‚إژg‚¦‚éپBƒRƒXƒg‚ً—}‚¦‚½‚¢ڈ‰گSژز‚ة‚¨‚·‚·‚ك‚جڈطŒ”‰ïژذپB

- ƒEƒFƒ‹ƒXƒiƒr

- ‘Sژ©“®‚جژ‘ژY‰^—p‚ھƒXƒ}ƒz‚¾‚¯‚إٹ®Œ‹‚إ‚«‚éƒچƒ{ƒAƒhƒoƒCƒUپ[پB–ع•W‚ًŒˆ‚ك‚邾‚¯‚إ‚ ‚ئ‚ح‹à—ZƒAƒ‹ƒSƒٹƒYƒ€‚ًŒ³‚ةژ©“®‚إ‰^—p‚µ‚ؤ‚‚ê‚éپIپI