SBI�،���iDeCo�̃����b�g�f�����b�g�܂Ƃ߁B���ЂƂ͉����Ⴄ�H�萔���A���i���r

iDeCo�Ƃ́H

iDeCo�͊m�苒�o�N����1�A�m�苒�o�N���Ƃ́H

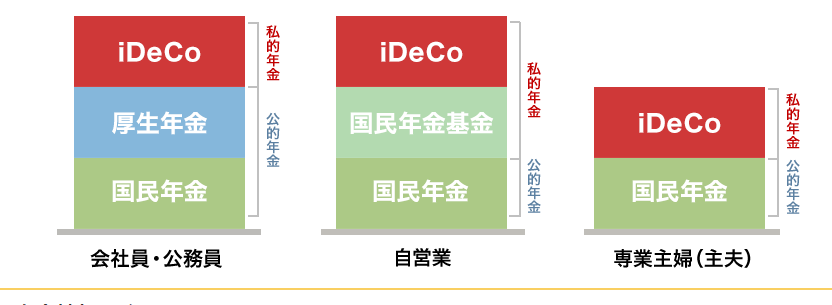

iDeCo�͊m�苒�o�N���̂����̂P���ł��B�m�苒�o�N���ɂ���ƌ^(DC)�ƌl�^(iDeCo)������A�|���̎x��������Ђ��������ňقȂ�܂��B

(�����o�F���ݕ}���̂��߂Ɍ݂��ɋ��i���o����������)

�m�苒�o�N���́A�����N��������N���ƈقȂ��^�p�������ōs���_�ɂ�����DC��iDeCo�ŋ��ʂ��Ă��܂��B

���������āA�^�p�����܂������Ί|����葽���̎��������܂����A�^�p�����܂������Ȃ������ꍇ�͊|����葹�����Ă��܂����Ƃ�����܂��B

��ƌ^�iDC�j�ƌl�^�iiDeCo�j�̈Ⴂ

| ��ƌ^(DC) | �l�^(liDeCo) | |

|---|---|---|

| �|�����S | ���(�{�l�����ȕ��S�Œlj��\) | �{�l |

| �^�p�E�^�p���X�N | �{�l�����S | �{�l�����S |

�m�苒�o�N���͂Ȃ��K�v�Ȃ́H

�N���́A�����N��(��1����ی��ҁE���c�Ǝғ�)�A�����N��(��2����ی��ҁE��Ј��A������)�A�����N��(��2����ی��ҁE��Ǝ�w��)������A�ǂ̎�ނł��ʏ�65����̎���ɂȂ�܂��B

(�����N���͏��a16�N4��2���Ȍ�ɐ��܂ꂽ���A�����N���͒j���͏��a16�N4��2���Ȍ�A�����͏��a21�N4��2���Ȍ�ɐ��܂ꂽ����65�Έȍ~�̎��ɂȂ�܂��B)

�������A60�Έȍ~������݂Ɏ������Ȃ��ꍇ�⍑���N��������N�������ł��V��̎���������Ȃ��\�����l�����܂��B

�N����60����̎��ɌJ��グ�邱�Ƃ͂ł��܂����A���̕����z�͉�����A����ɂ��̊z���I�g�����܂��B

�v�w2�l�̘V�㐶����

�E���ϓI�ȘV��̐����� ���z27.9���~

�ł͂ǂ�قǂ̋��z���s������̂ł��傤���H

| ��Ј��̏ꍇ | |

|---|---|

| ���̎����i�N���Ȃǁj | 22.1���~ |

| ���̕s���z | 5.8���~ |

| �N�Ԃ̕s���z | ��70���~ |

| 20�N�Ԃ̕s���z(65�`85��) | ��1,400���~ |

| ���c�Ƃ̏ꍇ | |

|---|---|

| ���̎����i�N���Ȃǁj | 13���~ |

| ���̕s���z | 14.9���~ |

| �N�Ԃ̕s���z | ��180���~ |

| 20�N�Ԃ̕s���z(65�`85��) | ��3,576���~ |

�i�Q�l�j�y�V�،��m�苒�o�N���iiDeCo�j�K�C�h IMAKARA�C�}�J��

��Ј��̑ސE�����͒x���Ȃ��Ă�����A���c�Ƃ̕��͐��U�����̕�������Ǝv���܂����A60�Έȍ~�͌�����݂ɓ����邩�ǂ���������܂���B����ȂƂ����N�����������ł͕s������\�����������߁A�m�苒�o�N���ŎႢ������������Ă������Ƃ̗͊v�ł��B

�m�苒�o�N��(DC�EiDeCo)�̃����b�g

1. �ŋ��̗D���A35�N��287���~�̐ߐł��ł���I�H

�^�p�v�͔�ې��ŁA�������莞���N���Ƃ��Ď��Ό��I�N�����T���̑ΏۂƂȂ�A�ꎞ���Ƃ��Ď��ΑސE�����T���̑Ώ��ƂȂ�܂��B

����ɁA�|�����S�z�����T���̑Ώ��ƂȂ�A�����ŁE�Z���ł����炷���Ƃ��ł��܂��B

�Ⴆ�A�N��650���~�̉�Ј�������2��3,000�~�̋��o�������ꍇ�A�N�Ԃ̏����T���z��27.6���~�ƂȂ�A�N��8��2,000�~�̐ߐł����邱�Ƃ��ł��A35�N��287���~�̐ߐŌ��ʂ�����܂��B

��Ǝ�w(�v)�̏ꍇ(��3����ی���)�́A�������Ȃ����̓p�[�g�Ȃǂ̎�����103���~�ȉ��̏ꍇ�A�ېŏ������Ȃ����ߏ����T���̉��b�͎��܂���B�p�[�g�Ȃǂ̎�����103���~�ȏ゠��ꍇ�ŁA�����N���ɖ{�l���������Ă��Ȃ��Ƃ�130���~�ȉ��܂ŏ����T�����邱�Ƃ��ł��܂��B

2. �N���̕⏕

60�Έȍ~�Ɉꎞ���܂��͔N���̌`�Ƃ��Ă���������̂�60�Έȍ~�������������ꍇ��N�������ł͐��������Ȃ��ꍇ���⏕�����ɂȂ�܂��B

3. �����̕�

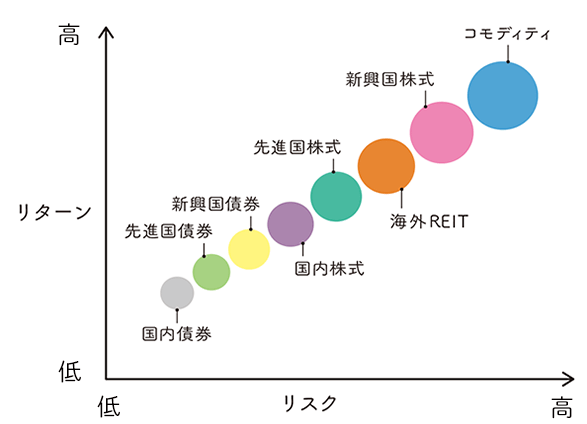

�^�p�ɂ���Ă͑傫���z���ς��A���{�������\��������܂����A�����������ϗ��āA��������l���邱�Ƃœ����̉^�p�̕��ɂȂ�܂��B�܂��A�^�p�v�͔�ېłɂȂ�܂��B

iDeCo �̃f�����b�g�A���o���x�͂�����H

�m�苒�o�N���ɂ�DC��iDeCo������ADC�͉�Ј��݂̂̐��x�ŁA��Ђ̌����N�������DC�̉������`���t���Ă���A�|���͉�Е��S�ʼn������Ă��܂��BiDeCo�ł́A�����Ŋ|���S����K�v������܂����A��Ј��⎩�c�ƂȂǔN���̎�ނɊW�Ȃ��قƂ�ǂ̕����������邱�Ƃ��ł��܂��B

1. ��Ј��͒��ӁI iDeCo�ɉ����ł��Ȃ��l������

�܂�iDeCo���ւ̉������ł��Ȃ��������܂��B��Ј��̕��ŁA��Ђ���ƌ^DC�����Ă���ꍇ�ŁADC�Ɏ��ȕ��S���o���\�ȏꍇ���ƌ^DC�̋K���iDeCo�ւ̉������F�߂��Ă��Ȃ��ꍇ�ł��BiDeCo�����O�ɁA�߂Ă����Ђ̌����N������ɖ₢���킹�ĂĊm�F����Ɨǂ��ł��傤�B

2. 60�܂ň����o���Ȃ�

iDeCo�̌����x�ł�60�Έȍ~�܂ň��o�����邱�Ƃ��ł��܂���B

���̂��߁A���玑�����^�o��ɔ����������ɂ�iDeCo(�m�苒�o�N��)�ł͂Ȃ��A�݂���NISA��NISA�Œ��߂�̂��������߂ł��B

�������A�݂���NISA��NISA�͉^�p�v�͔�ېłɂȂ�܂����A�����T�����邱�Ƃ��ł��܂���B

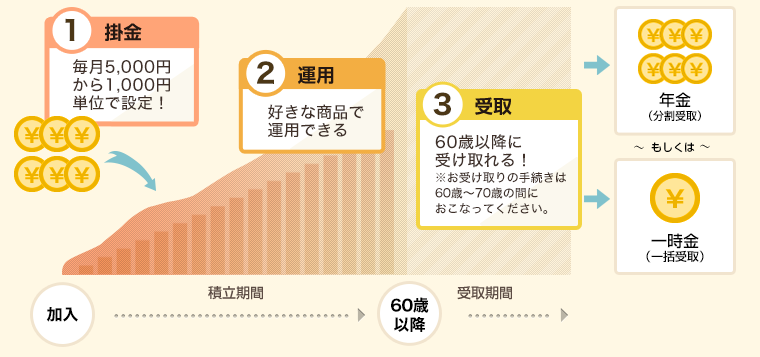

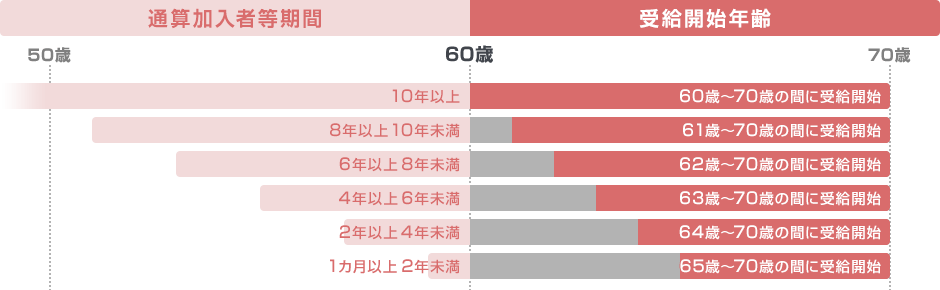

�܂��AiDeCo������ɂ����������o���ۂɂ́A�Œ�10�N�ȏ�̉������Ԃ��K�v�ł��B

50�Έȏ��iDeCo���n�߂��ꍇ�͎��鎞�����J�艺����܂��B(��:53�ŃX�^�[�g��62����70�̊ԂɎJ�n)

3. iDeCo���o���x

iDeCo�ɂ͉������Ă���N���ɂ���ċ��o���x�z���قȂ�܂��B

��1����ی��ҁE���c��

���z6.8���~(�N�z81.6���~)

�����N������܂��͍����N���t���ی����Ƃ̍��Z

��2����ی��ҁE��Ј�

- ��ЂɊ�ƔN�����Ȃ��ꍇ→���z2.3���~(�N�z27.6���~)

- ��ƌ^DC�ɉ������Ă���ꍇ→���z2���~(�N�z24���~)

- ��ƌ^DC�Ɗm�苋�t��ƔN���A�����N������ɉ������Ă���ꍇ→���z1.2���~(�N�z14.4���~)

- �m�苋�t��ƔN���A�����N������݂̂ɉ������Ă���ꍇ→���z1.2���~(�N�z14.4���~)

��2����ی��ҁE������

���z1.2���~(�N�z14.4���~)

��3����ی��ҁE��Ǝ�w(�v)

���z2.3���~(�N�z27.6���~)

��Ǝ�w(�v)�ł������N���ɖ{�l���������Ă���Α�2����ی��҂̋敪�ƂȂ�A130���~�ȏ�̎���������Α�1����ی��҂̋敪�ƂȂ�܂��B

(�Q�l)iDeCo�����T�C�ghttps://www.ideco-koushiki.jp/guide/

4. ���o����߂Ă������o�����^�p�萔����������

�^�p���i�ł��铊���M���Ȃǂɂ́A�ۗL���Ԓ��ɂ�����^�p�Ǘ���p(�M����V)��������܂��B

iDeCo�ł͉^�p�Ǘ���p�ȊO�ł������p������A���o����߂Ă��܂����ꍇ�ł��A������60�ɂȂ�܂ň����o���Ȃ���ɁA�萔�������N�������Ă��܂��܂��B

SBI�،��̏ꍇ�A���o����߂Ă�������萔���͔N��768�~����������Ȃ����߈��S����iDeCo���n�߂邱�Ƃ��ł��܂��B

�Ⴆ�ΎO�HUFJ��s�̏ꍇ���o����߂ĉ^�p�̂ݍs���Ă���ԁA�N��4,980�~(�ō�)������܂��B

SBI�،��̎萔���𑼎ЂƔ�r

��v�l�b�g�،�iDeCo�Ǘ��萔���̈Ⴂ

| iDeCo�����J�ݎ萔��(����̂�) | 2,829�~ | 2,829�~ | 2,829�~ |

|---|---|---|---|

| �����Ǘ��萔�� (���z) |

�ϗ�������:171�~ �ϗ������Ȃ�:66�~ |

�ϗ�������:171�~ �ϗ������Ȃ�:66�~ |

�ϗ�������:171�~ �ϗ������Ȃ�:66�~ |

|

|

- iDeCo�̎萔��

1.���Z�@�֓Ǝ��̎萔��(�^�c�Ǘ��萔���j

���Z�@�ւɂ���ĈقȂ邽�߁A�萔���őI�ԂȂ炱�̎萔���̈������r���đI�т܂��B2.iDeCo�̌Œ��

�������萔��2,777�~�A�����N������A��������萔�����z103�~�A�����ϑ�����Z�@�����萔�����z64�~���Œ��Ƃ��Ă�����A�ǂ̋��Z�@�ւ�I��ł������萔����������܂��B

SBI�،��́A1�̉^�c�Ǘ��萔���������̂���iDeCo�̊Ǘ��萔�����ň������ł��B���Ђ̎�v�l�b�g�،��ł����}�l�b�N�X�،������������ł��B

SBI�،��̎戵���i�𑼎ЂƔ�r

��v�l�b�g�،�iDeCo���i�戵�{��

SBI�l�I���o�C���،� |

|||

|---|---|---|---|

| ���{�ϓ��^(���M�Ȃ�) | 84�{ | 84�{ | 24�{ |

| ���{�m�ی^(����a���Ȃ�) | 4�{ | 4�{ | 1�{ |

SBI�،���iDeCo�́A�戵�����ƊE�ő��ŕ��L�����i����葵���Ă��܂��B�����Ŏ萔�����Ⴍ�ϗ��������������͓I�ȏ��i���ꕔ�Љ�����Ǝv���܂��B

| ���i�� | ������ | �l������ �傫�� |

���� |

|---|---|---|---|

| �O�HUFJ���� eMAXIS Slim�č�����(S&P500) | �č��� | �� | �č���S&P500�̊����w���ƘA�����铊���M���ł��BS&P500�́A�č��̑�^��500���̎w���ŁA�A�b�v����Google�A�}�C�N���\�t�g�Ȃǂ��܂܂�Ă��܂��B �܂肱��������Ă����Εč��̑����̖����ɕ��U�������邱�Ƃ��\�ł��B |

| �O�HUFJ���� eMAXIS Slim�o�����X(8���Y�ϓ��^) | �S���E�� ���A���A�s���Y |

�� | �u���������v�u��i�������v�u�V���������v�u�������v�u��i�����v�u�V�������v�u�������[�g�i�s���Y�j�v�u��i�����[�g�v���ꂼ���12.5������������V���v���ȓ����M���ł��B �S���E�ɓ������Ă��邽�߁A���̓����M���̉��i�ɂ͐��E�o�ς̐��������f����܂��B |

| �O�HUFJ���ہ@eMAXIS Slim��������(TOPIX) | ������ | �� | TOPIX�͓���1���ɏ�ꂷ�邷�ׂĂ̊����̎w�W�ł��B���̓����M�����w�����Ă����A���{�̑��ƑS�̂ɕ��U�������邱�Ƃ��ł��܂��B |

| �O�HUFJ���ہ@eMAXIS Slim �������C���f�b�N�X | ������ | �� | �����̍��֓������铊���M���ł��B���͊����Ɣ�r���l�������������̂������ł��B���v�̑傫�������^�p�̈��萫�����߂���ɂ����߂ł��B |

�����̏��i�͂ق�̈ꕔ�ł����A���̂悤�ȑ��ʂȏ��i����I�ׂđސE�Ɍ����Ď��Y�`�������邱�Ƃ��ł��܂��B

SBI�،���iDeCo�̃����b�g�A�f�����b�g�܂Ƃ�

�@�ƊE�ő��I��R�X�g���S�̎戵���i�̃��C���i�b�v

SBI�،���iDeCo�͋ƊE�ő���80�����ȏ�̎�舵��������܂��B�������������i�����܂��Ă��Ȃ�����SBI�،���I��ł����ΊԈႢ�Ȃ��ł��傤�B

iDeCo�̋��o�ύX��X�C�b�`���O�A�|���̓�����ύX�Ȃǂ̉^�p��ύX��������₷�����p���₷���ƕ]���ł��B

iDeCo�͕ϓ����铊���M���ʼn^�p����Ă��邽���|�����̐ݒ肪�I����Ăق����炩���ɂ��Ă͂����܂���B

�����^�p�ł��傫�����v���o�Ă���Δ��p���Ĉꎞ�A����a���Ȃǂ̌��{�m�ی^���i�ɂ���Ƃ��A�����̒Ⴂ���i�ɓ�������X�C�b�`���O����Ȃǂ��Ă݂���A�����܂ł��Ȃ��Ă����܂߂ɒl�i�⎑�Y�S�̂̃`�F�b�N��ӂ�Ȃ��悤�ɂ��܂��傤�B

�A�d�b�ł̃T�|�[�g�����J�ŁA�y�j�����d�b�\

| iDeCo�d�b�T�|�[�g | ����8�`18�� �y�j8�`18�� |

����8�`18�� �y�j8�`18�� |

����8�`18�� |

|---|---|---|---|

| AI�ł̃T�|�[�g | �Z | �Z | �~ |

|

|

���S�҂ł����S�̃T�|�[�g�̐����[�����Ă��܂��B

������8���`18���܂ŁA�y�j����8���`18���܂œd�b�Ŗ₢���킹���ł��A�v�b�V���{�^�����������ɂ����ɂȂ���iDeCo��p���_�C����������܂��B

�C�y�ɖ₢���킹�ł��A�y�j���ł�����ł���̂œy���x�݂̉�Ј��̕��ł����S���Ďn�߂邱�Ƃ��ł��܂��B

�d�b��ς킵��������������₢���킹�t�H�[���Ŗ₢���킹������ΕԐM���Ă��炤���Ƃ��ł��܂��B

�B�萔���������ŏ��i�����L�x

�^�c�Ǘ��萔�����A�c�������ʂȂǂ̏����ɊW�Ȃ��N�ł�����������A�萔�������ň��S����iDeCo���n�߂邱�Ƃ��ł��܂��B(�Œ��̌����Ǘ������z167�~�͂ǂ̉�Ђł�������܂��B)

�܂��A�戵���i�͑S�Ă�88�{�ƖL�x�ŕ��L�����i�̒�����I�Ԃ��Ƃ��ł��܂��B

�v�����������g���I

�\�����͐E�Ƃɂ��قȂ邽��(��Ј���DC�����҂Ŏ��ȋ��o�E�K��ŋ֎~���Ă���ꍇ�����s��)�A�����ł��邩�ǂ����m�F���āA�ڊǂ���ꍇ���V�K�����ł��C���^�[�l�b�g��Ő\�����A���ނ�ԑ����Ă���葱�����ƂȂ�܂��B�X�^�[�g����ɂ͎��Ԃ�������܂��̂ő��߂ɐ\�����݂܂��傤�B

�����J�ݐ��ő��̑�l�C�l�b�g�،���ЁB

�l�C��IPO���Ƒ�����舵���Ă���Ƃ������

�܂���Ԏ�����\�Ƃ����_�����S�҂���㋉�҂܂ŕ��L�����Ɏx������闝�R�̂ЂƂI

����ɁA�Ǝ��̃T�[�r�X�Ƃ��� �������������@�\�͏��S�҂ɂ͏�����@�\�ł��B�܂��Ɏ��p�̂Ȃ��،������ł��I

| �萔�� (1����) |

�萔�� (1����z) |

�M�p��� | IPO |

|---|---|---|---|

| 0�~ | 0�~ | �� | �� |

| ���o225�~�j | �~�j�� | �����M�� | ���L���� |

| �� | �� | �� | ��Ԏ���� |

�ꏏ�ɓǂ݂����L��

- ���߂ɍ���Ă����Ȃ��Ɛ�ɑ�����I100�~����ϗ��\��NISA�Ή��̏،����3�I

- �X�}�z�Ŋ�������ł���l�b�g�،��A�v��5�Д�r�B�����S�҂ɂ̓X�}�z�Ń|�C���g�������ȒP�ł������߁I

- iDeCo�������Ɏn�߂����I�������Ȃ������̑I�ѕ��Ǝn�ߕ��B�萔���A�戵���i�A�T�[�r�X���r

- SBI�،���iDeCo�̃����b�g�f�����b�g�܂Ƃ߁B���ЂƂ͉����Ⴄ�H�萔���A���i���r

- NISA�A�݂���NISA�AiDeCo��3�̃V�`���G�[�V�����ʂɎg��������ׂ��I�������߂̏،����7�Д�r

- �݂���NISA�̒��ӂ��ׂ��f�����b�g3������B100�~�̓����ŔN��1���~�ȏ�ׂ��邽�߂̗��Z�Ƃ́H

- �����M���Ń��[���X�N�ɔN��20���~��������邽�߂̕��@

- 5���ł킩�銔�������̎d�g�݂Ƃ́H�����S�҂��ŒZ��10���~�ȏ���v���グ�邽�߂̕��@

- �s�ϗ�NISA�͐\���I���t 2024�N�X�^�[�g�VNISA�̂���������B100�~����ϗ��\�ȏ،����3�I

- IPO���I�҂�����Ă��钊�I�𐔔{�ɑ��₷���@�Ƃ́H ���������Ȃ��Ă����I�𑝂₹��

- �č����̎�����@�Ǝ萔���������l�b�g�،����3�Д�r �戵��������r

- �y����Łz3���ł킩�銔�̔������E�n�ߕ��B���S�Ҍ����Ɋ��������̊�{������I

- �����M���Ƃ́H�l�b�g�،����I3�Д�r�B�N��20���~�ڕW�ɂ��铊���M���̎n�ߕ�

- DMM ��

- 20���~�ȏ�̎���Ȃ�萔�����ň��I����z���傫�����ɂ������߂ŁA2019�N����IPO�̎�舵�����X�^�[�g�����،���Ђł��B

- ����،�

- �萔���������ɊW�Ȃ�50���~�܂Ŗ����B ���{�A�h�����A�v���������Ŏg����B�R�X�g��}���������S�҂ɂ������߂̏،���ЁB

- �E�F���X�i�r

- �S�����̎��Y�^�p���X�}�z�����Ŋ����ł��郍�{�A�h�o�C�U�[�B�ڕW�����߂邾���ł��Ƃ͋��Z�A���S���Y�������Ɏ����ʼn^�p���Ă����I�I