投資信託やつみたてNISAというフレーズは聞いたことがあるけれど、資産運用となると資産が本当に増えるのか?と不安でまだ始めてもいないという方はこのページを参考にしてください。ここを読んで始めれば資産を増やせる可能性が高くなります!

このページは、投資信託とつみたてNISAに興味があり、まだ始めていない超初心者の方に向けになっています。

初めに知っておいて欲しいことがあります。

それは投資信託やつみたてNISAというのは資産を運用していくという金融商品のため、プラス・マイナスの上下は必ずあるということです。

しかしながら、それを気にしていると始めることはできません。

この記事を書いている筆者は投資信託を始めようと口座を作り、失ってもいいと300円を投資しました。

始めるのに10万円は要りません。

そして1万円の利益を得るのに10万円はかかりませんでした。

まずは口座を開いて、300円から投資信託をはじめてみませんか。

このコラムの要点を10秒でチェック!

| 少額から投資信託を購入できる口座3つを比較 | |||

|---|---|---|---|

| 最低投資額 | 100円から |

100円から |

100円から |

| 積立投資枠 取扱本数 ※ |

32銘柄 |

||

| 手数料 | 低い |

低い |

低い |

| ポイント投資 | Vポイント |

独自ポイントのみ |

LINEポイント |

| 積立投資枠対応 | 対応 |

対応 |

非対応 |

| おすすめ度 | |||

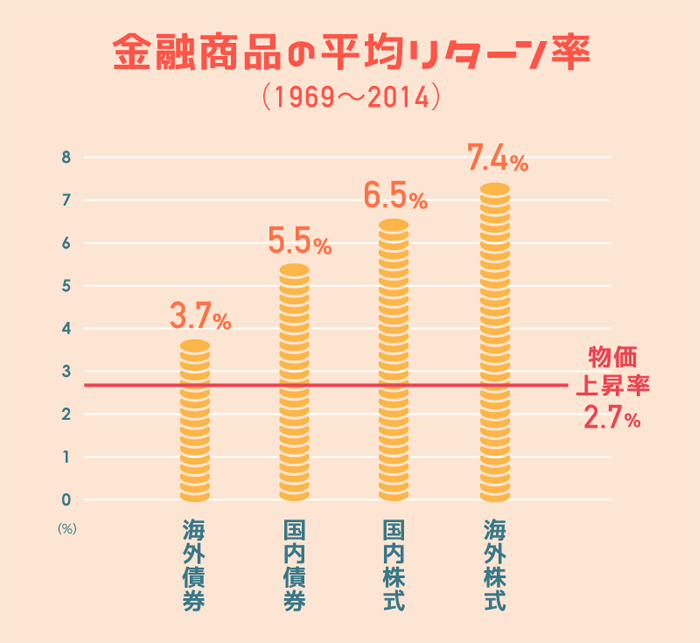

資産運用はお金の価値をあげる働きがある

最近、どうして周りから【資産運用】と聞くようになったのはなぜでしょうか。

それは預けたお金をものに変えて運用することで、時代の価値に合わせることができるというのを知ったからです。

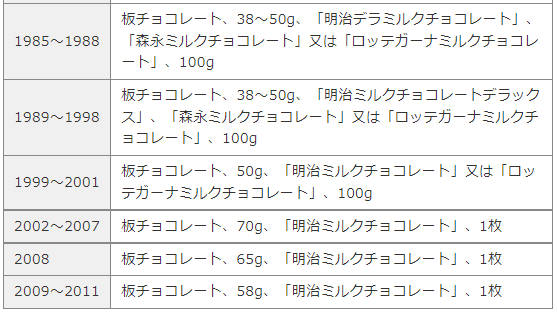

簡単に説明すると、今はインフレが続いており、100円で買えるチョコレートが年月をかけて同じ100円でも量が減っています。

1988年は1枚100gだったチョコレートも2011年では58gまで量が減り、2021年現在は50gとなっています。

つまり価格は同じでも量が減り、商品の価値は高くなっているのに対し、お金の価値は目減りしていることになるのです。

そこで注目されたのが資産運用でした。

資産運用は現金ではなく物を持ち保存していくことで、その物の価値を時代に合わせていくことができるのです。

そこでおすすめなのが【投資信託】です。

投資信託は米国株や国内株などを選び、その資金を運用してくれるという商品です。

つまり株を物として持ち続け、金利というリターンをもらいながら価値をその時代に合わせていく方法です。

投資額は100円からできるので始めやすい金融商品とも言えます。

今は銀行の定期預金の金利も平均0.003%という利率です。

例えばこの利率で30万円を1年間、定期預金で合づけた場合につく利息は8円です。

それならば、同じ条件で投資信託を利用して資産を運用した方が8円以上の利益を出せる確率が高いと感じます。投資信託は毎日リターンが付くからです。

始められないのはマイナスで損をするのが怖いという本音?

投資と聞くとマイナスになって損をしてしまうのが怖い。そう思う方も多いでしょう。

筆者もそうでした。

だからこそ、本当に初めての入金は300円として銘柄を選び運用を始めました。

後でも紹介しますが、投資信託は毎日がリターンです。マイナスの日もあればプラスの日もあります。

結果、310円で10円のリターンがあったとして、翌日にマイナス5円だとしたら305円です。5円のプラスが出ます。

投資信託はこういったプラス・マイナスを積み重ねて利益を出すのでマイナスが続いても焦らずにいてください。

不安なときは筆者のように300円くらいから始めてみてください。

投資信託を始めたいと思っていても、投資のタイミングが分からない。今じゃない気がするなど人それぞれ思うことでしょう。

ただハッキリ言えば、始めるのは今日でも明日でもすぐに始めた方がいいということです。それは始めた時期が早く、少しでも長く運用した方が利益を狙えるからです。

続いては投資のタイミングについて説明していきます。

実際の運用結果はそのあとに紹介していきます。

投資を始めるタイミングは気にしないことが秘訣

今はドル高円安だから始めるのは今じゃないとか、株価が上がっているからとか、分かっているような分かっていないような感覚でスタートを悩んではいませんか。

実は投資信託という資産運用は『いつ始めようかと悩む投資方法ではありません。』

いつ始めてもいいんです。

そして100円からスタートを切れます。

どのタイミングで始めてもインフレに対応でき、運用によって資産を増やすことが可能です。

ただし、いつでもいいとはいっても何年も過ぎてしまうとその分、運用期間を逃してしまいます。

資産運用は長期運用が鍵となるので、口座を開設したらすぐにでも、明日にでも今週中にでも300円で始めてみください。

運用は長期の方が絶対に有利です。

筆者は株価が上がっているとか、下がっているとか気にせずに投資信託をはじめました。

そして今は1万円の利益が出ています。

投資信託とは運用のプロに選んだ商品の運用をお願いすることとなります。

そのため、

また始める前に自分がどれくらいの利益が得られるか不安であれば、下記のようなシミュレーションも試すことができます。

これは毎月決まった金額を何年積み立てるかということで出てくるものです。

最低は1万円からになっていますが、目安として見てみるといいでしょう。

<金融庁の資産運用シミュレーションを試してみて>

https://www.fsa.go.jp/policy/nisa2/moneyplan_sim/index.html

毎月300円から2000円で3年運用してみた結果

何度も伝えますが、本当に最初は300円の入金から始めました。

それから毎月300円、500円などの少額で続け、去年ようやくつみたてNISAの良さを知り、どうせ毎月同じ金額を入れるならとつみたてNISAに2,500円を入れています。

この表で分かるのは45,901円の資産のうち10,882円が利益ということです。

つまりこれまで入金して投資をした額は35,019円、少しでも運用していきたいと時には319円の端数を入れたこともありました。

1万円の利益を得るのに、10万円はおろか5万円も必要なかったです。

35,019円と聞くと大きく見えますが、内訳としてはこのようなイメージです。

<資金の内訳>

・300円×12か月=3,600円(初めての1年目)

・500円×12か月=6,000円(2年目)

・2,000円×8か月=16,000円(3年目つみたてNISA)

・500円×4か月=2,500円(3年目追加のつみたてNISA)

残りの6,900円は定期ではなく、スポット購入という形で「今日はこれを買っておこう」と追加で300円から1,000円の間の金額で買ったものになります。

<実際の利益内訳>

金額が積み重なっているので、購入したもので一番安い金額は1,000円となっていることが画像を見ると分かります。

銘柄の選び方については次で紹介しますが、自身が初めて投資した商品は一番上の「投資のソムリエ」となり、3年の運用でプラス30円なので利率として良いものではありません。

手数料も高めです。

それでもこの日は市場がマイナスではあるものの、プラスが積み重なっていることでマイナスよりプラスが上回りプラスが保てています。

投資信託による資産運用はこういった長期の積み重ねがとても重要なのです。

では証券口座にお金を入れていざ資産運用! となっても次に悩むのが「どの商品に投資するか」ということです。100円であっても自分のお金なので、ちゃんと選びたいものです。

そこで筆者が実際に購入して良かった商品をピックアップして紹介していきます。

中にはSBI証券のようにVポイントで投資信託の商品を購入し、売却でお金を得ることができるものもあります。

ポイントがあるならば、初期費用は100ポイントで済ますこともできます。

Q&A お金に換えるときはどうするの?

利益が出たし、そろそろお金に換えたいなというときは商品を売却すれば口座にお金が入ります。

また口座を開くときは【特定口座】を選択しておくと年間損益を証券会社が計算して、報告書を送付してくれるので安心です。

Q&A 口座を作るときに源泉徴収ありと源泉徴収なしどっちを選ぶべき?

特定口座で源泉徴収ありにすると証券会社が税額を計算して源泉徴収をしてくれます。そのため確定申告が基本的に不要になります。

源泉徴収なしの場合は自分で確定申告を行なうことになります。源泉徴収ありの方は手間がなくおすすめです。

本当に初めての信託投資でおすすめの銘柄

・SBI・V・全米株式インデックス・ファンド

SBI・V・全米株式インデックス・ファンドは、投資信託の中で最も信託報酬(運用管理費用)が安く設定されている商品です。

アメリカの大型株から小型株までを網羅している指数「CRSP USトータル・マーケット・インデックス」に連動するように運用され、安定した運用が期待できます。

| 分類 | 外国株式型インデックス |

|---|---|

| 購入時手数料 | 無料 |

| 運用管理費用 | 0.0938%程度 |

楽天証券で扱っている楽天・全米株式インデックス・ファンドは似た商品となりますが、楽天の方は運用管理費用が0.162%と若干高く設定されています。

ちょっとでもコストを抑えてこの商品に投資をしたいという方はSBI証券の口座を持ち、SBI・V・全米株式インデックス・ファンドを300円購入するといいでしょう。

インデックス・ファンドとは?

日経平均株価(日経225)やアメリカの代表的な500の企業の銘柄で構成されている指数、S&P500といった指数と同じような値動きとなるように運用される投資信託です。

日経平均株価と似たような値動きをするので、株価のニュースで値動きを知ることもできます。

信託報酬(運用管理費用)はいつ支払うの?

信託報酬(運用管理費用)は保有している信託財産から毎日差し引かれています。

そのため、別途支払うということはありません。

少ない方がコストはかかっていないため、利益を狙うのであれば安定した値動きのものを選び、その中から信託報酬(運用管理費用)も低い方ものに決めると良いでしょう。

eMAXIS Slim バランス(8資産均等型)

eMAXIS?Slim?バランス(8資産均等型)はバランス型の投資信託で、日本・先進国・新興国の株と債券、日本と先進国のREITに均等に投資できる商品です。

手数料が低いのも特徴で保有しやすいのでおすすめです。

| 分類 | バランス型インデックス |

|---|---|

| 購入時手数料 | 無料 |

| 運用管理費用 | 0.154%以内(SBI証券参照) |

筆者は2020年の12月に500円、2021年の6月に500円のスポット購入を行いました。

約1年の運用で97円(約20%)の利益が出るのは優秀だと感じています。

eMAXIS Slim 米国株式(S&P500)

eMAXIS Slim 米国株式(S&P500)は米国株に低コストで分散投資できる商品です。

連動対象である「S&P500指数」は、アメリカの代表的な企業500社から構成されているため、アメリカの有名な会社、大企業の株を買いたいと夢みる方におすすめです。

| 分類 | 外国株式型インデックス |

|---|---|

| 購入時手数料 | 無料 |

| 運用管理費用 | 0.0968%以内(SBI証券参照) |

本当に初めて投資信託で商品を選ぶなら、コストが低いeMAXIS Slim (イーマクシススリム)から見つけてみると良いでしょう。

eMAXIS Slim 全世界株式(オール・カントリー)

eMAXIS Slim 全世界株式(オール・カントリー)は日本国内・海外先進国・新興国すべてを含む「全世界の株式」に分散投資ができるインデックス・ファンドです。

| 分類 | 外国株式型インデックス |

|---|---|

| 購入時手数料 | 無料 |

| 運用管理費用 | 0.1144%以内(SBI証券参照) |

米国株にこだわったS&500も魅力的ですが、広い視野を持って全世界株式に投資をおこないたいとい方にピッタリです。

これからどの国が良くなるのか予想がつかないときでも、これひとつで全世界の株に投資ができるわけなので便利で無難と言えるでしょう。

筆者はスポット購入のほか、つみたてNISAでもこの商品を選びました。

三井住友・DC年金バランス30(債券重点型)(マイパッケージ)

マネックス証券、楽天証券などで販売されている商品で、バランス型インデックスになります。平均取得価額は高いですが、比較的安定した運用が魅力的です。

今年の夏に1,000円の投資をしましたが、37円のプラスとなりました。このことを見ても初めての投資銘柄としておすすめできます。

| 分類 | バランス型インデックス |

|---|---|

| 購入時手数料 | 無料 |

| 運用管理費用 | 0.242%(SBI証券参照) |

対象とするインデックスは国内株式がTOPIX(配当込み)、国内債券がNOMURA-BPI、外国株式がMSCIコクサイインデックス(円ベース)、外国債券がシティ世界国債インデックス(除く日本、円ベース)となり、複数の資産インデックスの投資成果を安定的に運用しているのが特長です。

選び方のコツ

こんなイメージで選んでみてください。

最後には超初心者から1万円の利益を得た筆者による、資産を増やすための6つのポイントを書きまとめてありますので、参考にしてみてほしいです。

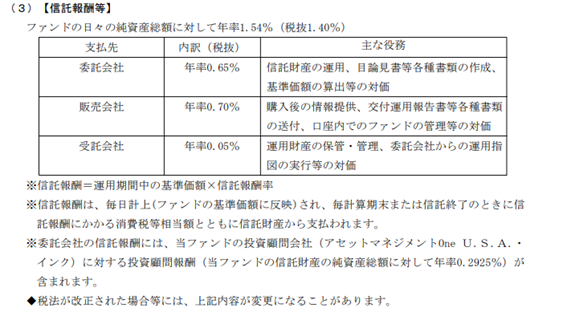

運用にはお金がかかる!? 手数料のお話と確認方法

実は投資信託というのは商品となる銘柄を購入したら、利益を待っている間に運用コストが差し引かれていきます。

これはファンドの管理、運用のサービス代価で、運用会社はもちろん販売会社、信託銀行に支払われます。

利益を狙う超初心者の私たちにとってはできるだけ支払う金額を抑えていきたいもの。そこでポイントとなるのが、「投資信託」を利用することでかかる費用です。

この部分を読めば、商品を選んだ時に見る目論見書の見方も分かり、低コストの商品を選ぶことが可能です。

投資信託にかかる費用は、わかりやすく分けると5つあります。

① 購入時手数料(販売手数料)

投資信託を購入する際、受益者(投資家)は申込価額の数%を「購入時手数料」として販売会社に支払います。ただし、「ノーロード」と呼ばれる投資信託では、購入時手数料がかかりません。

SBI証券、マネックス証券、松井証券、楽天証券は投資信託の販売手数料が無料となっているため、初心者の方には使いやすい証券口座になるでしょう。

② 運用管理費用(信託報酬)

投資信託を運用している間は、投資信託の保有額に応じて、「運用管理費用(信託報酬)」が日々信託財産から差し引かれます。

個人投資家となるあなたに代わって、投資や運用に関わる運用会社に支払われます。

運用管理費用の年率は、「投資信託説明書(交付目論見書)」で確認できます。

見方としては目論見書のファンドの費用・税金から保有時の欄で確認できます。

③ 監査報酬

運用・運営が正しく行われているかどうか監査法人の監査を受けることが投資信託では義務付けられています。

監査報酬は、その監査を受ける際に発生する費用で、保有者が間接的に負担します。

③ 売買委託手数料

証券会社を通じて売買するときに発生する手数料です。

投資信託の運用の結果として発生する費用のため、事前にどれくらいの額が発生するのかを投資家が知ることはできません。

④ 信託財産留保額

投資信託の払い戻し(解約)を受けるとき、手数料とは別に実用となる費用です。

保有者から信託財産留保額を徴収しますが、投資信託の商品により発生するものとしないものがあります。

投資信託で商品を選び、投資をするときは目論見書を必ず読んで、コストが高い・低いを確認しておきましょう。

筆者はこのことを知らずに初めてスポット購入したのが「投資のソムリエ」だったため、投資額も1,000円で運用コストがかかり利益を多くは出せていないのです。

コストが高くて失敗した例

信託報酬(運用管理費用)は1.54%というところで、eMAXIS Slim 米国株式(S&P500)の信託報酬の0.0968%以内(SBI証券参照)と比較するとコストが高いというのが分かります。

大きな資金を積極的な運用をしていきたいという方には向いていますが、超初心者の方には向いていません。

これを買ったときは、筆者は始めたばかりで「名前で選んでみよう」と安易に買い、勉強不足でした。

300円から2,000円以内で毎月投資をして、利益を1万円以上あげていきたいというときはeMAXIS Slimシリーズの低コスト商品から選んでみるのがおすすめです。

資産を増やす必須ポイント6つ

毎月300円から2,000円の投資額を3年続けて1万円以上の利益が出た実体験をもとに、投資信託を初めて行う方に向けて『資産を増やすポイントを6つ』お伝えしていきます。

資産を増やす必須ポイント6つ

① Vポイントや楽天ポイントなどポイントで投資できる証券口座を持つ

この理由は簡単で、最初は現金ではなく貯めたポイントで投資ができるという点です。

そのほかにも通販や実店舗でも使えるほか、有効期限を迎える前に投資に充てられることもでき、商品の解約後(売却後)はお金として戻ってくるので使い勝手がいいでしょう。

② 最初の投資商品はeMAXIS Slimシリーズから選んでみる

eMAXIS Slimシリーズは販売手数料がない(ノーロード)、運用管理費用がとにかく低いので、利益に響きにくいという特長があります。

はじめてならなおさらのこと、このシリーズのなかから選ぶと良いでしょう。

ちなみにSBI証券では販売手数料がないノーロード商品が,、楽天証券はと多めに揃っています。

筆者もこのシリーズでの利益が一番大きくなっています。

③ 最初の1年はマイナスでも気にしない

投資信託は『長期運用』が鍵となります。そのため最初の1年、2年は投資額よりマイナスがでることもあります。

初めてのときは特に「500円がマイナスになって480円になった」とマイナス部分が気になり、売却や解約をしようとする方もいますが、思いとどまって持ち続けてみてください。

投資信託は株式やFXと違い、自分で毎日トレードをして増やすというものではありません。

長く運用して金利を増やすというイメージです。売買をして利益を得たいという方には向いておらず、保有してほったらかしにして運用してもらおうという方に向いています。

④ 300円から始めてみる

ポイントを利用してもしなくても、まずは300円とマイナスになっても諦めきれる金額で始めてください。

SBI証券のように100円から投資信託ができる証券口座もありますが、100円よりも300円の方が利益を実感できます。

⑤ 毎月300円程度から以上投資を続ける

長期運用でほったらかしもOKですが、できれば毎月300円以上を入れて行ってください。

今月は500円、来月は1,000円、再来月は400円など育てていきたい商品に積立していくことで、お金が働き利益が出てきます。

お小遣いが乏しい月は入れなくても構いません。

ただ、5年から20年運用していくという気持ちで続けていくことが大切です。

⑥ NISA、つみたてNISAの口座も作っておく

筆者のように始めてから3年たって利益が出たことを確認して、NISAをやりたいと思ってもNISA口座を作らなければすぐにはできません。

口座開設時にいつでもできるようにNISAやつみたてNISAの口座は作っておきましょう。

NISAは5年、つみたてNISAは20年、非課税となります。

つまり5年や20年になって保有していた商品を売却するときに税金がかからないということです。

毎月必ず投資信託にお金を入れていくというかたは、こちらから始めてみてください。

筆者はつみたてNISAで始めようと思ったのが遅かったので、できれば早いうちに始めて欲しいです。

毎月300円程度で投資を始め、3年目で1万円の利益がでたときに「もっと早く投資信託をやっておけば良かった。」と思ったのが本音です。

株を知らなくても、証券口座を開設してお金を入金し、商品を購入すれば始められるのが投資信託の良さです。

あなたも「資産運用」を始めてみませんか。

| 少額から投資信託を購入できる口座3つを比較 | |||

|---|---|---|---|

| 最低投資額 | 100円から |

100円から |

100円から |

| 積立投資枠 取扱本数 ※ |

32銘柄 |

||

| 手数料 | 低い |

低い |

低い |

| ポイント投資 | Vポイント |

独自ポイントのみ |

LINEポイント |

| 積立投資枠対応 | 対応 |

対応 |

非対応 |

| おすすめ度 | |||