プラチナ積立とは? プラチナの4つの投資法を比較。積立なら1,000円で始められるから初心者にもおすすめ

少し難易度は高い? プラチナ投資

コモディティ投資とは?

証券取引所では、株式やETFなどの証券が取引されています。実際に株式はそのもの自体に価値があるわけではなく、創造された価値のため、会社が倒産すれば価値は0になります。

一方、実際にある物(商品)を取引する「商品先物取引所」が存在します。

商品先物取引所では、実際にある、原油・ガスなどのエネルギー、小麦・大豆・とうもろこしなどの穀物、金・銀・プラチナなどの貴金属を取引しています。

このように、 実際にある「実物資産」に投資することを「コモディティ投資」といいます。

プラチナって何?

コモディティ投資において、貴金属への投資で挙げられるのが、プラチナ・金・銀です。

プラチナは、金と同じようにネックレスや指輪などジュエリーとして利用されています。

また、工業用に、自動車の排気ガスを浄化する触媒としても利用されています。

- プラチナ価格に影響を与える2つの要因

- プラチナの需要としては、約6割が自動車などの工業分野が占めているため、プラチナの価格が景気動向や株価と同じ動きをする傾向があります。

また、プラチナは、産出国として南アフリカが73%も占めていることから、南アフリカ共和国の政治経済の影響を受けやすいのも特徴です。鉱物資源輸出に依存した貿易構造をしている南アフリカは、金・プラチナ・鉄鉱石・石炭などの資源価格に経済状況も左右されやすくなっています。

他の金や銀との違いは?

■貴金属投資の種類

プラチナ |

金 |

銀 |

|

| 価格変動の動向 | 株価と同じ動きをする傾向 | 株価と反対に動く傾向 | 金と似た動きだが景気の影響も受ける |

| ボラティリティ | 市場が小さく乱高下する | 市場が小さく比較的安定している | 市場が小さく乱高下する |

| 資産性 | 金より希少 | 安全資産でありインフレや社会不安に強い | 価格が比較的手頃 |

| 特徴 | ハイリスク・ハイリターン | 長期の資産形成 | ハイリスク・ハイリターン |

貴金属といえば、ジュエリーを思い浮かべますが、金はジュエリー向けの需要が48%と約半分近く占めているのに対して、プラチナのジュエリー向け需要は35%しかありません。

また、とれる場所に違いもあります。金は、中国15%・オーストラリア9%・ロシア9%・米国7%・ペルー5%のように産出国に多様性があります。一方、プラチナの主要産出国は、南アフリカが72%・ロシア14%の2カ国に集中しています。

プラチナは金と比べるとハイリスク・ハイリターンで価格変動が大きい実物資産となっています。

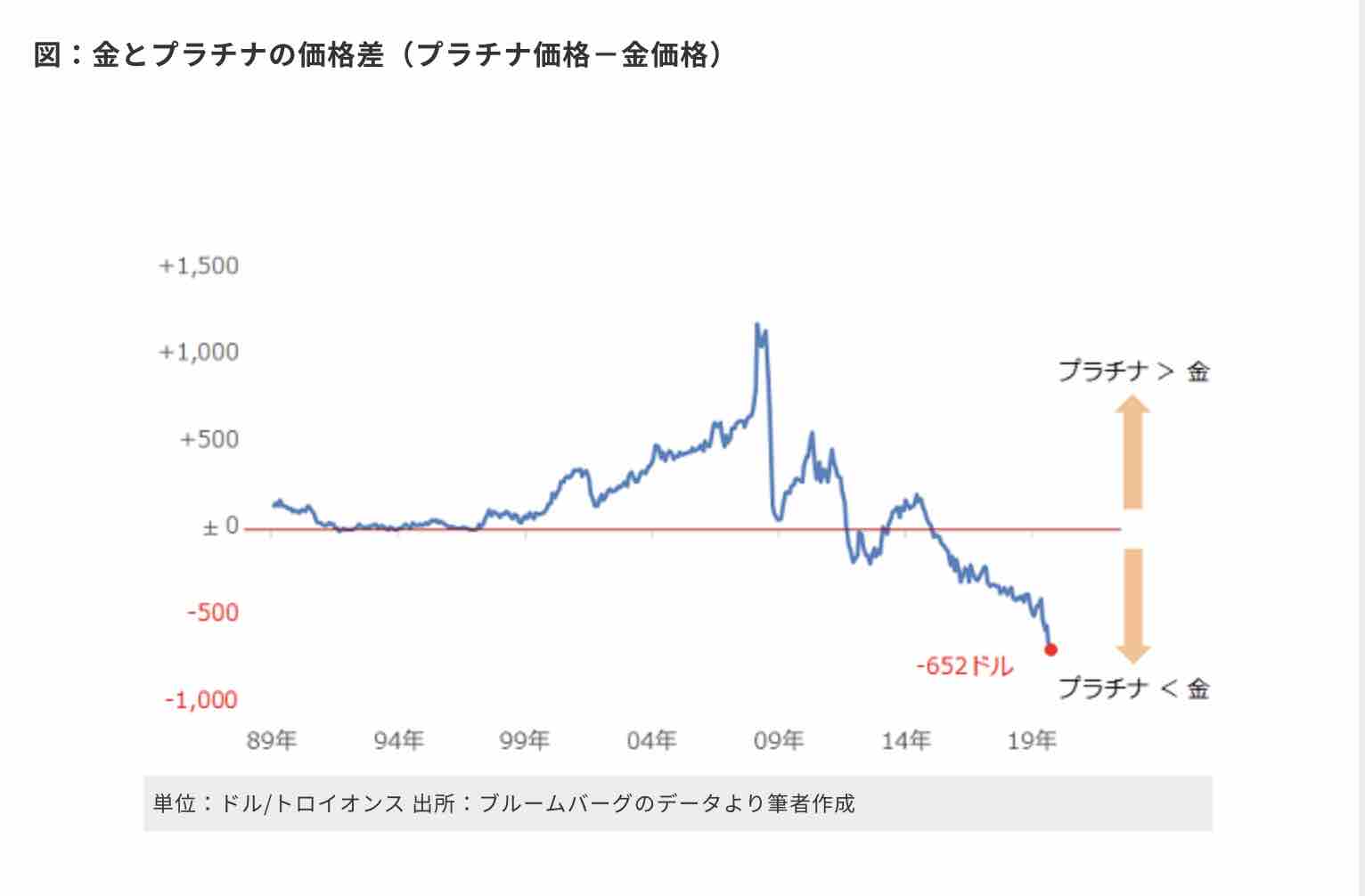

一方、プラチナの有史以来の生産量は、約5,100トンと金の約17万トンと比べてもその30分の1しか生産されておらず、さらに精錬が金より難しいため精錬コストも高く、希少価値が金よりも高いといえます。金よりも希少価値の高いプラチナは、金価格を上回っていることも多く、金価格を下回っている今は、プラチナ投資のチャンスといえるでしょう。

(参考)

東京商品取引所

https://www.tocom.or.jp/jp/platinumspot

/about.html

プラチナ投資5つのメリット

株式は、株自体に価値があるのではなく、発行企業が株に価値を与えているといえ、発行企業の業績次第で株価が変動し、発行企業が倒産すればその価値は0になります。

実物資産であるプラチナは、実際にあるものなので、価値が0になることはなく、需給で価値が変動します。

プラチナの需要は、宝飾品向けが32%、自動車触媒の需要が61%

工業用途として用いられるのは、プラチナが優れた触媒作用や高い融点、化学的に安定しているという特性を持っているからです。化学・電子産業・ガラス・石油精製・高温測定などの工業用として利用されています。

1970年代の日米、1980年代後半の欧州の排ガス規制実施を皮切りに、排ガスを抑えるための自動車触媒としてプラチナの需要が増加しました。最近では、中国やアジアなどの新興国においても排ガス規制が強化されていることから自動車触媒として一定の需要があります。

一方、自動車触媒におけるプラチナの使用率を低減させる技術開発も進んでいます。

最近では、燃料電池の触媒として使用されており、有害なガスを排出しない究極のエコ車、燃料電池車の普及によりプラチナの需要増が見込まれます。

プラチナの希少性に加えて、プラチナの優れた触媒作用や高い融点、塩素と水素に触れると電気を発生させるなど、その工業用途に適し、医療・環境関連にまで利用できる未来に欠かせない資源所以から、当然金価格よりもプラチナの方が高いと考えられていました。

1980年から2010年まで、プラチナ価格>金価格の状態でした。直近では、金価格の高騰もあり、プラチナ価格―金価格のマイナス幅は過去30年以来の大きさとなっており、プラチナ価格は歴史的な安値となっています。

しかし、プラチナの希少性や自動車触媒や燃料電池の触媒としての工業用途としての需要を考えると、反転の可能性があります。

金・プラチナの税金は、譲渡所得として総合課税にて課税されます。

5年超の長期で保有するとさらに長期譲渡所得として税制優遇があります。

■譲渡所得

短期譲渡所得=売却価額-(取得価額+譲渡費用)-特別控除50万円

長期譲渡所得={売却価額-(取得価額+譲渡費用)-特別控除50万円}×1/2

したがって、プラチナの売却益とプラチナ以外の総合課税対象の譲渡所得(株式などは含まれない)が50円以下であれば税金はかかりません。

もし、プラチナを現物交換で引き出した場合、引き出し時に消費税を支払う必要があります。その代わり、売却時に消費税を受け取ることができます。

現物交換できる取引業者を選べば、現物として家で保有したり、ジュエリーに加工してくれる業者もいます。

ただし、現物交換する際には、ニューヨークなどの保管先から日本への輸送料、消費税の支払いなど高いコストがかかります。また、高額になるほど盗難の心配があり金庫など保管方法をよく考える必要があるため、注意しましょう。

プラチナ投資の5つの魅力がわかったところで、実際にどのような投資方法があるのでしょう。

プラチナ投資の4つの投資方法

■プラチナの投資方法

| 投資方法 | 必要資金 | メリット |

|---|---|---|

| 地金 | インゴット:500g約190万円 コイン:1オンス約11万円 (インゴットより割高) |

<メリット> ・手元に実物を持てる <デメリット> ・消費税がかかる ・盗難リスクがある |

| 積立 | 1,000円~ | <メリット> ・ドルコスト平均法で買付単価を下げることができる ・地金として引き出せるところもある ・50万円の特別控除がある ・5年超持つと税制優遇される <デメリット> ・手数料が高め (ポイントバックされるところもある) |

| ETF | ETF:3,000円~ (ETFの1口あたりの価格により異なる) |

・少額でできる ・地金として引き出せるETFもあり ・NISAで売却益が非課税になる <デメリット> ・保有期間中、信託報酬がかかる ・通常20.315%課税される |

| 商品先物取引 | 90,000円~ | <メリット> ・資金の50倍まで取引できる ・ハイリターン <デメリット> ・ハイリスク ・初心者に向いていない ・商品先物口座の開設に審査が必要 |

プラチナ地金を買うには、最低でも一度に200万円必要で、ちょうど底値で買えれば良いですが、高値掴みをしてしまう可能性もあります。

今からプラチナ投資を始める方におすすめな方法は、プラチナ積立です。

理由としては、少額からコツコツできることとドルコスト平均法が利用できるからです。

ドルコスト平均法とは

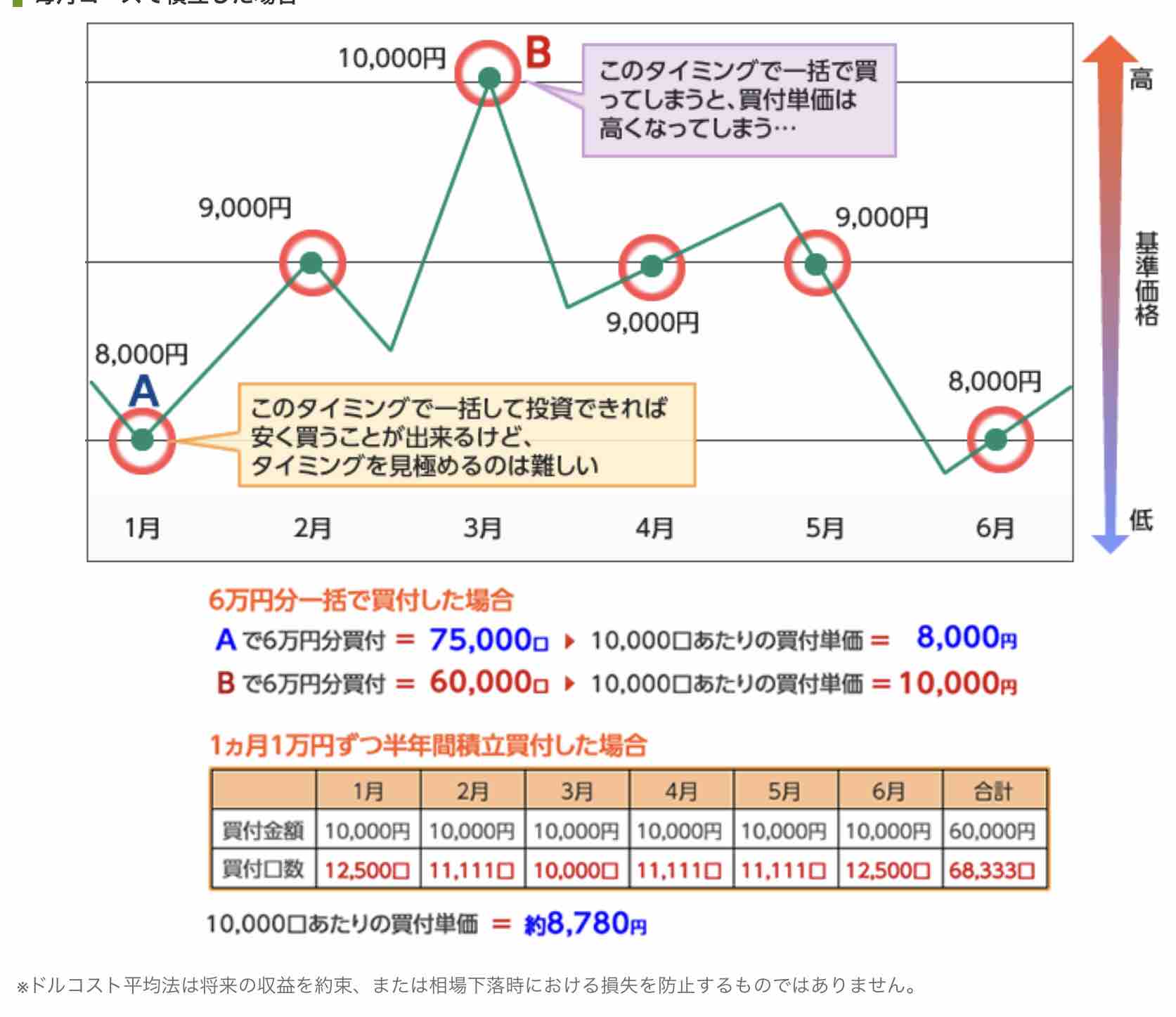

安い買付タイミングがわからない方でも、毎月長期で一定金額を積立投資することにより、高いときは少ない数を買い、安いときは多い数を買うことになり、買付単価を下げる効果が期待できます。

投資信託では、金に投資しているファンドはいくつかありますが、プラチナのみに投資している投資信託はありません。

一方、証券取引所に上場しているETFなら、1口単位で3,000円程度から投資できます。NISA口座で買いたい方におすすめの投資方法です。

中でも、純プラチナ上場信託(銘柄コード:1541)は、国内プラチナの1gあたりの先物価格に連動させたETFで、株式のように取引することができ、NISA口座で買付すれば利益を非課税にすることもできます。

このETFは三菱UFJ信託銀行が運用する「金の果実シリーズ」の中の1つで裏付けとして実物資産を保有しており、1kg以上5kg以内で地金と交換することができます。

ただし、ETFであるため積立ができないのがデメリットです。

そして、商品先物取引による投資方法もあります。少額で大きな取引ができるのがメリットですが、予想に反したときに大きな損失となるため、プラチナ価格相場観やチャート分析ができる上級者向けの投資方法になります。

したがって、今から長期でプラチナ投資の資産形成するなら、プラチナ積立がおすすめです。

プラチナ積立は、NISA口座で買付することはできませんが、50万円の特別控除があるため、売却利益が50万円以内なら税金はかかりません。その上、5年超保有すると50万円以内の特別控除を引いた利益に1/2した利益に対して課税される税制優遇があります。

プラチナ積立投資を扱う会社5社を比較

以上から、プラチナ投資を始めるなら、プラチナ積立がおすすめです。それでは、プラチナ積立をするならどの会社で投資するのが良いのでしょう。

■プラチナ積立投資の取扱会社比較

| 年会費 (税抜) |

買付手数料 (税抜) |

スプレッド | 積立開始可能金額 | ||

|---|---|---|---|---|---|

SBI証券 |

無料 | 2% | 145円 | 1,000円 | |

マネックス証券 |

無料 | 2.5% | 178円 | 1,000円 | |

| 田中貴金属工業 | 1,000円 (ネットなら無料) |

2.5% | 129円 | 3,000円 | |

| 三菱マテリアル | 800円 | 3% | 129円 | 3,000円 |

まず、プラチナ価格自体の価格ですが、取扱会社によって微妙に異なります。各社、1gあたりの価格が10円から100円程度異なります。プラチナを裏付ける実物資産のブランドの違いや店舗で実際取引されている価格などにより価格がつけられています。

同じ取扱会社で売買するなら、気にしなくても良いでしょう。

注意したいのは、手数料で取扱会社を選ぶ場合です。

買付手数料は各社提示しているのですが、売却手数料は各社無料としています。

しかしながら、各社で提示している買付価格と売却価格には乖離があり、それを「スプレッド」といいますが、そのスプレッドは実質手数料として引かれているのです。

地金交換は、交換手数料・配送料・消費税(売却時には受け取れます)がかかり、さらに家で保管するとなると金庫などそれなりの保管方法が必要になるため、あまりおすすめできません。

口座開設数最多の大人気ネット証券会社。

人気のIPOをと多数取り扱っているところも◎

また夜間取引が可能という点も初心者から上級者まで幅広い方に支持される理由のひとつ!

さらに、独自のサービスとして 銘柄条件検索機能は初心者には助かる機能です。まさに死角のない証券口座です!