REIT(不動産投資信託)で年5万円ずつ資金を増やしていく方法

REITってどんなもの?不動産投資のすすめ

「金利0.02%」という今、利回りが2〜5%もある、安定した金融商品があるのをご存知ですか。

「REIT=Real Estate Investment Trust」という不動産投資信託で、国内のものはJapanの頭文字を取り、「J-REIT」と呼びます。投資家から資金を集め、不動産を運用し、その賃貸料収入などを投資家へ分配します。

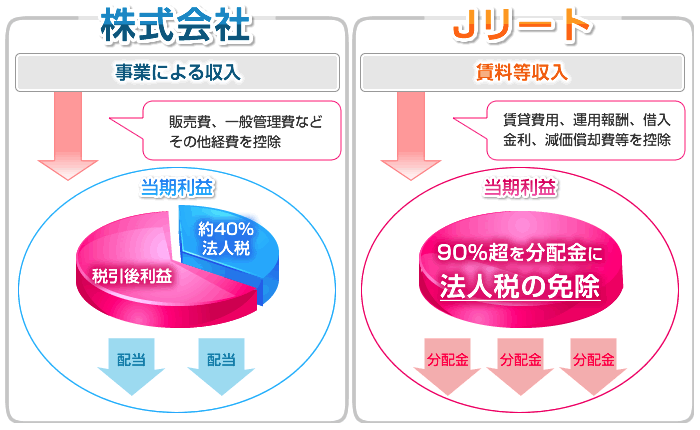

利益の90%超を分配すると法人税がかからない制度を利用し、ほとんどの利益を投資家へ分配するので、株式の配当金と比べ、高い分配金を得られます。不動産の開発は行なわず、ほぼ賃貸事業に特化されているため、安定性が高いのも特徴です。

賃貸料の収入なら、実際の不動産に投資する方が、利益が大きいのは確かですが、実際の不動産投資は初期費用が莫大であること、減価償却があること、管理等の煩わしさに加え、空室となれば収入ゼロというリスクも抱えなければなりません。

| 不動産への直接投資 | 不動産株 | Jリート | |

|---|---|---|---|

| 投資対象 | 不動産 | ビル賃貸やマンション分譲など主に不動産業を営む株式会社の株券 | 不動産に投資している会社(※)が発行する証券 ※投信法に基づく法人(投資法人) |

| 収入・配当(分配)の原資 | 賃料、売却益産 | 主に賃料、売却益、仲介手数料など | 主に賃料(※)など ※不動産の売却益も含まれることもある |

| 収益に対する税金と配当(分配金) | 固定資産税、所得税 | 税引き後での配当 | 法人税が免除されている当期利益からの分配金 |

| 最低投資金額の水準 | 数百万〜 | 数十万〜 | 数万円〜 |

もちろんREITにもリスクはありますが、実物の不動産投資と比べると、上場をしているので売買が容易なため、リスクを軽減することができます。

売買できる投資信託?REITの仕組み

投資信託という名称ですが、上場しているので、株式と同様に取引される投資商品です。不動産を証券化しているので、いつでも売買が可能で、1口1万円程度〜と低資金で投資を始められます。

運営しているのは投資法人という資産運用だけが目的の特別なシステムで、それ以外の業務を行うことができないため、内部に組織を持たず、全てを外部委託で賄っています。

REITが投資する不動産は、主にオフィスビル・賃貸住宅・商業施設・物流施設・ホテル・インフラ施設・シニア施設・底地・駐車場・不動産へ投資する会社への出資などがあります。オフィスビルやホテルだけに特化した投資法人や、様々な不動産を複合的に運用する投資法人など様々です。

上場しているため、投資口価格(株価と同様)は変動するので元本保証はなく、分配金も保証はされていません。

REITでも大切なのは、分散投資です。例えばオフィスビルのREITばかりに投資するのでなく、商業施設やホテルなど、運用している不動産が違うものへ投資すると、投資口価格が下がった時にリスクを抑えられます。

一般的に、ホテルや商業施設は景気の動向に反応しやすく、住宅やオフィスビルは景気に左右されにくい反面、契約期間が短いので、空室のリスクがあります。

| 株式との用語比較 | ||

|---|---|---|

| 投資法人 | 株式会社 | |

| 投資口 | 株式 | |

| 投資口価格 | 株価 | |

| 投資証券 | 株券 | |

| 投資主 | 株主 | |

| 投資主総会 | 株主総会 | |

| 分配金 | 配当金 | |

| 執行役員 | 取締役 | |

| 監督役員 | 監査役 | |

利回りの高さの謎

投資商品を選ぶ際、利回りの高さは重要なポイントとなります。そんな中で、魅力ある金融商品といわれるREITは、なぜ利回りが高いのでしょうか。

REITは賃貸料が主な収入となりますが、必然的に空室のリスクが発生します。投資法人はこれを回避するため、多くの不動産へ分散投資することで、安定した分配を行っています。

また、REITは「不動産に投資することを目的とした特別な法人」として認められており、不動産管理に必要な諸費用を差し引いた利益の90%以上を、すべて投資家へ分配することで、法人税の適用外となり、安定した収入のほぼすべてを、投資家へ分配する商品なのです。

一番知りたい!分配金のこと

通常、株式会社は決算が年1回で、ほぼ同時期に決算が行なわれます。REITは決算が年1回〜6回など複数回が多く、その時期も投資法人により異なっています。

| 株(株式加重平均利回り) | 1.80% |

|---|---|

| 国債 (新発10年国債利回り) | 0.53% |

| REIT (加重平均予想分配金利回り) | 3.44% |

(出所)2014年7月末時点、東証、日本相互証券

例えば年2回の決算があるREIT6銘柄に、分散投資するとします。決算期が1カ月ずつ、ずれるような銘柄を選べば、毎月、分配金を受け取ることができます。高い分配金を上手にやりくりすれば、売却益よりも確かな収入です。特別な出費がある時期に、分配金を受け取るような商品に投資する、都合に合わせた使い方もできます。

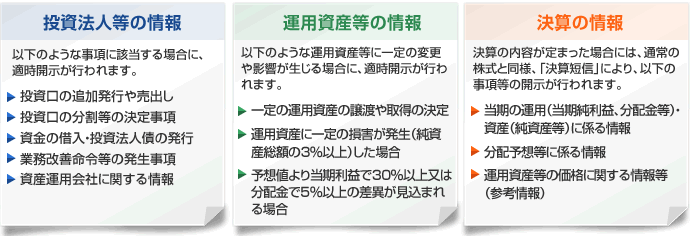

資産の一部を投資するだけで、プロの投資家が運用する不動産利益を受けられるので、安定した資産運用の1つとしてプラスしやすいでしょう。また、上場していることにより、情報開示のルールが設けられているので、透明性が高いのも、安心材料の1つです。

銘柄の選び方 ETFもお勧めです

分配金が主な利益となるREITでは、利回りの高さとNAV倍率が、銘柄選びの基本となります。

NAV倍率とは「Net Asset Value」の略で、株のPBR(株価純資産倍率)と同様に、不動産の時価価格からREITの価値を示す数値です。AV倍率から見た価値の高さは、1%を割っているほど良いとされています。

利回りの高い数値と、NAV倍率の低い数値を目安にすれば、優良商品をみつけられるはずです。ホテルや商業施設を主に扱う投資法人では、株主優待のようなシステムを設定しているものもあるので、銘柄選びのポイントになります。

安定した投資信託といっても、災害や倒産などによる、不動産独特のリスクはつきものです。リスクを考え一つの銘柄に絞りきれないなら、東証REIT指数に連動したETFもあります。価格変動などのリスクを抑えつつ、安定した分配金を得ることができるので、1つは持っていたい商品です。

非課税NISA口座でREITの利益を高めよう

REITで得られる利益は、普通の株式と同じく、分配金・売却益に20%の税金がかかります。安定して高い分配金を手にできるREITだからこそ、税金対策は重要です。

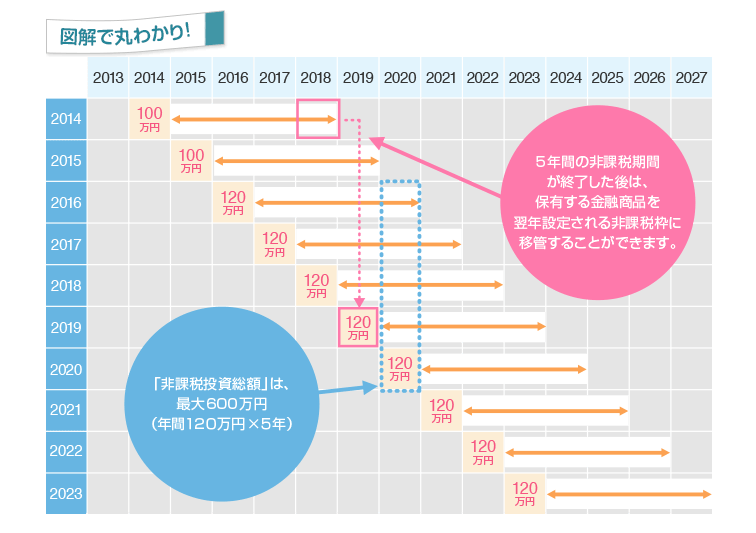

REITはNISA口座の対象商品なので、年間120万円までの取引きなら、非課税で分配金と売却益を受け取ることができます。またNISAは定額のため、短期的な株式の売買には向いておらず、中長期向けの商品で効果を発揮できるので、長期安定型のREITとは相性が良いのです。手数料ゼロ円を掲げる証券会社も多いので、限りなくコストを下げるため、NISA口座の開設先をよく選んでください。併せてジュニアNISAも利用すれば、預貯金よりも順調に教育資金を増やすことができて、資産の目減りを減らし、より多くの利益を安定して受けることができます。

持っているだけで年間5万円が増える方法

それでは実際のREITで、1年の間に、どれくらいの分配金を手にできるのか見てみましょう。

| 投資口情報 | |

|---|---|

| 投資口価格 | 475,500円 (+6,000円) |

| 時価総額 | 213,941.715百万円 |

| 分配金利回り | 3.70% (-0.05) |

| 出来高 | 1,072口 |

| 業績予想 | |||

|---|---|---|---|

| 前期 | 当期 | 次期 | |

| 期首 | 2019/07/01 | 2020/01/01 | 2020/07/01 |

| 期末 | 2019/12/31 | 2020/06/30 | 2020/12/31 |

| 営業収益 | 8,645百万円 | 8,565百万円 | |

| 当期利益 | 3,931百万円 | 3,961百万円 | |

| 1口分配金 | 8,737円 | 8,805円 | |

| 期 | 期末日 | 実績分配金(円) | 予想分配金(円) |

|---|---|---|---|

| 16 | 2020-06-30 | 8,805 | |

| 15 | 2019-12-31 | 8,737 | |

| 14 | 2019-06-30 | 9,617 | 9,486 |

| 13 | 2018-12-31 | 8,536 | 8,373 |

| 12 | 2018-06-30 | 8,500 | 8,387 |

| 11 | 2017-12-31 | 9,211 | 9,111 |

| 10 | 2017-06-30 | 8,217 | 8,005 |

| 9 | 2016-12-31 | 7,800 | 7,800 |

| 8 | 2016-06-30 | 7,519 | 7,165 |

| 7 | 2015-12-31 | 7,581 | 7,252 |

| 6 | 2015-06-30 | 6,827 | 6,527 |

| 5 | 2014-12-31 | 7,109 | 7,062 |

| 4 | 2014-06-30 | 1,207 | 1,207 |

現在、REITで利回りが高く、時価総額も高い「日本リート投資法人」を参考にします。

実績分配金利回りは4.87%、年2回の決算期があり、6月と12月に利益が分配されます。

2015年度の実績分配金は、一口14,408円です。売買単位は1口で、現在の価格は291,200円です。もし非課税のNISA口座で取引するなら、年額120万円までの枠内で、4口まで買えるので、昨年の実績分配で計算すると、57,632円を非課税の分配金として受け取ることができます。

この銘柄は、来期の実績分配金利回りが、5.13%に上がると予想されています。

預貯金として同額を預けても、数百円の利息にしかなりません。残りのNISA枠内で、分散投資として、ETFのようなリスクの低い投資信託を合わせれば、安定した利益を得ることができます。

それ以外にも、普通の口座で利回りの良いREITを持てば、課税分を差し引いても、分配金だけで容易に資産を増やすことができます。

マイナス金利の今こそREITを

日本金融史上初となる「マイナス金利」が、日本銀行の一部の当座預金に課されることになったため、国債の利回りが低下し、REITが注目されています。

REITの運用物件が多い東京都内の賃貸オフィスは、空室率が4.1%まで低下し、3%台が目前となっています。賃料は2013年を底値に上昇を続けており、東京オリンピックを控え、ホテルや商業施設の業績も賑わいつつあります。

また、脱デフ政策として課された「マイナス金利」は、不動産に向けた貸出が多くなることが予想され、結果的に不動産価値を押し上げ、REITの価値が上がり、分配金も増える見通しです。インフレに強いといわれるREITを、今こそ、資産に加えてみてはいかがでしょうか。

口座開設数最多の大人気ネット証券会社。

人気のIPOをと多数取り扱っているところも◎

また夜間取引が可能という点も初心者から上級者まで幅広い方に支持される理由のひとつ!

さらに、独自のサービスとして 銘柄条件検索機能は初心者には助かる機能です。まさに死角のない証券口座です!